(KTSG) - Sau hai tuần sốt “xình xịch” giá vàng trong tháng này có lúc đã vọt qua mốc 62 triệu đồng/lượng của tuần đầu tháng 8 năm ngoái. Điều gì đã khiến vàng “lên huyết áp” đột ngột như vậy?

Vàng tăng chóng mặt

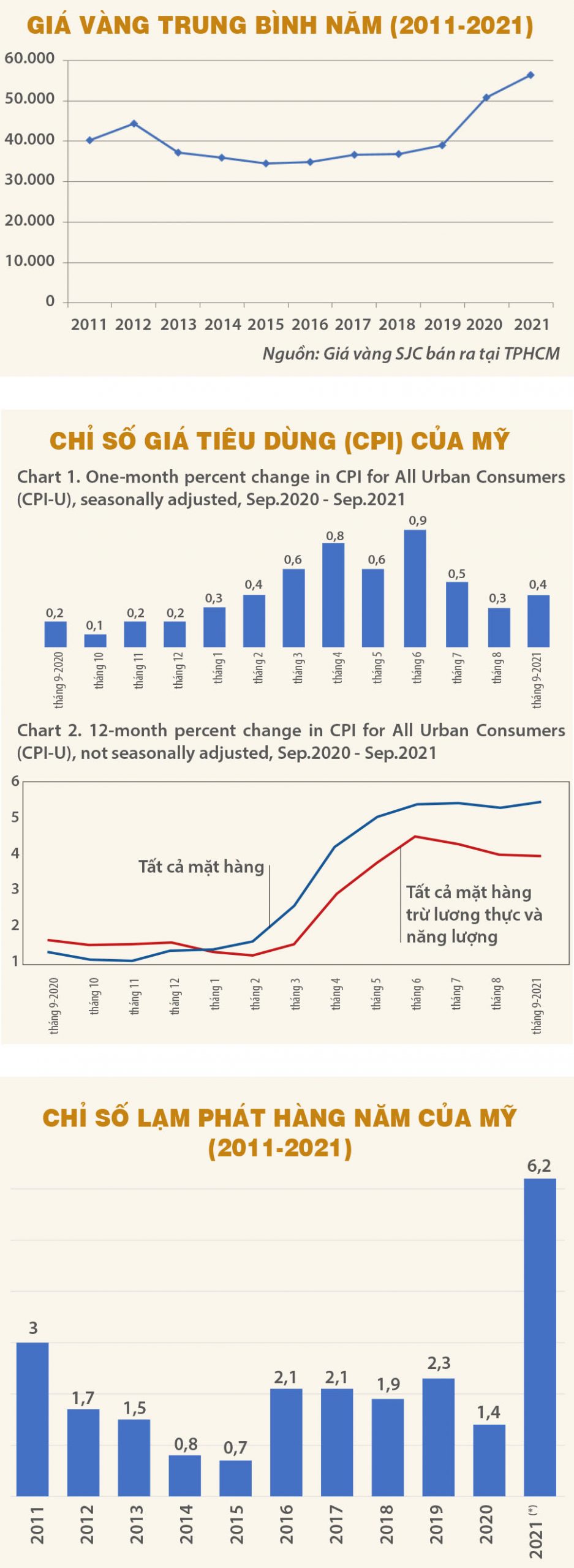

Nhìn lại thị trường kim loại quý này trong suốt 10 năm qua, giá cũng chỉ ở mức trung bình 35-37 triệu/lượng, trừ một vài thời điểm ngắn hạn giá vàng “giựt’’ lên trên 40 triệu đồng/lượng. Nhưng kể từ năm 2019 giá vàng bắt đầu tăng dần đều từ giữa năm và vượt mốc trung bình 37 triệu đồng lên đến mức trên 40 triệu đồng. Nguyên nhân được cho là do đô la Mỹ giảm giá khá mạnh so với các đồng tiền chủ chốt khác và những bất ổn ở nhiều nơi trên thế giới về địa chính trị, nổi cộm như quan hệ Mỹ - Triều Tiên, xung đột quân sự tại vùng vịnh, bất ổn tại các nước Trung Mỹ, Brexit tại Anh, biểu tình tại Hồng Kông, thương chiến Mỹ - Trung,...

Bước sang đầu năm 2020, dịch Covid-19 bất ngờ bùng phát ở Vũ Hán (Trung Quốc) và chỉ sau vài tháng đã nhanh chóng lan rộng khắp toàn cầu mà đặc biệt là ở Mỹ và châu Âu. Là kênh đầu tư trú ẩn an toàn, nhu cầu mua vàng tăng cao, đặc biệt là ở hai thị trường tiềm năng Ấn Độ, Trung Quốc (chiếm hơn một nửa doanh số bán vàng toàn cầu).

Trong bối cảnh đó, thị trường vàng trong nước đã “phản ứng” ngay. Giá vàng đã tăng liên tục nhanh dần và vượt qua mức giá trên 50 triệu từ trung tuần tháng 7, đạt đỉnh 62 triệu (7-8-2020) cao nhất từ trước đến nay, rồi duy trì mức giá mới (trung bình 57 triệu đồng/lượng) cho đến năm 2021.

Không những vậy, hiện nay giá vàng trong nước còn cao hơn giá vàng thế giới với mức chênh lệch trung bình 9 triệu đồng/lượng. Theo giới chuyên môn, giá vàng thế giới và trong nước chênh lệch do nguồn cung hạn chế, nhu cầu mua vào phần lớn để tích trữ hơn là giao dịch, giao dịch vàng giảm trong suốt thời gian giãn cách vừa qua, giá trên thế giới biến động quá lớn nên các doanh nghiệp kinh doanh vàng phải nới rộng khoảng cách với giá vàng thế giới để phòng ngừa rủi ro, Nhà nước siết chặt đường biên với vàng nhập lậu,...

Mỹ tăng cung tiền tệ và Fed cắt giảm lãi suất

Để kích thích nền kinh tế ảm đạm do đại dịch Covid-19, suốt hai năm nay Chính phủ Mỹ đã tăng nguồn cung tiền tệ đổ vào thị trường. Tổng trị giá hỗ trợ kinh tế hai năm qua lên đến 4.500 tỉ đô la Mỹ (tương đương 25% GDP của siêu cường này) mà gần đây là kế hoạch American Rescue Plan (kế hoạch cứu nguy kinh tế Mỹ) trị giá 1.900 tỉ đô la cho kế hoạch kích cầu. Trong số đó 400 tỉ đô dành cho các hộ gia đình Mỹ có thu nhập dưới ngưỡng 75.000 đô la một năm, 350 tỉ đô la cấp cho chính quyền các bang, 170 tỉ đô la cho phát triển giáo dục, 75 tỉ đô la cho y tế chống dịch Covid-19...

Mục tiêu của các gói hỗ trợ kinh tế cho người dân, các cấp hành chính sự nghiệp và các doanh nghiệp nhỏ và vừa là chính đáng để cứu nguy và kích cầu trong đại dịch cho nền kinh tế phụ thuộc vào tiêu dùng nội địa cũng như phát triển giáo dục, cải thiện y tế. Tuy nhiên, việc tăng cung tiền tệ “khủng’’ đổ vào thị trường là yếu tố đáng quan ngại cho nguy cơ lạm phát.

Ngày 3-3-2020, Cục Dự trữ liên bang Mỹ (Fed) đã bất ngờ cắt giảm 0,5% lãi suất về mức 1-1,25%, sau đó ngày 15-3 đã tiếp tục hạ 1% lãi suất xuống chỉ còn 0-0,25% để hỗ trợ nền kinh tế.

Trong năm 2020 Fed đã giảm lãi suất trung bình theo năm ở mức 0,36% và đặc biệt năm 2021 chỉ còn 0,08% so với năm 2018 (1,79%) và năm 2019 (2,16%).

Mỹ lạm phát hay giảm phát?

Mới đây tỉ phú Jack Dorsey, đồng sáng lập mạng xã hội Twitter, đã tweet: “Siêu lạm phát (ở Mỹ) có thể thay đổi mọi thứ và nó đang diễn ra”. Nhưng ngay sau đó bà Cathie Wood, một nhà đầu tư tiếng tăm, đã phản bác lại trên Twitter: “Trong năm 2008-2009, khi Fed bắt đầu nới lỏng định lượng, tôi đã nghĩ rằng lạm phát sẽ tăng vọt. Tôi đã sai. Thay vào đó, vòng quay tiền lại giảm và lạm phát cũng giảm. Hiện tại, vòng quay tiền cũng đang giảm”.

Chỉ số giá tiêu dùng (CPI) tháng 9 của Mỹ tăng 0,4% so với tháng trước và tăng 5,4% so với cùng kỳ năm ngoái. Những mặt hàng tăng cao lần lượt kể từ khi Mỹ mở cửa nền kinh tế trong trạng thái bình thường mới là xe cho thuê 42,9%; khí đốt 42,1%; ô tô đã qua sử dụng 24,4%; khách sạn 18%; ti vi 12,7%; nội thất 11,2%; thịt, gia cầm, cá và trứng 10,5%; xe mới 8,7%; thiết bị 7,1%; điện 5,2%;... Có một số chi phí được cho là tăng tạm thời sau phong tỏa như những chi phí liên quan đến du lịch (xe cho thuê, khách sạn, vé máy bay...), những chi phí khác được xem là tăng trong dài hạn.

Giá cả tiêu dùng tăng về mặt chủ quan do bùng nổ chi tiêu từ hiện tượng “Shipageddon” (hiện tượng nhu cầu mua sắm hàng hóa tăng đột biến và sự hoảng loạn của hệ thống nhập khẩu và bán lẻ Mỹ vì lo lắng ảnh hưởng đại dịch) và từ các gói hỗ trợ kích thích tiêu dùng của chính phủ. Tình hình trên phản ánh nguy cơ lạm phát do cầu kéo (demand-pull inflation).

Về mặt khách quan, nguyên nhân dường như đến từ đứt gãy chuỗi cung ứng toàn cầu gây thiếu hụt cung nhập khẩu hàng hóa vào thị trường Mỹ. Bên cạnh đó chi phí logistics tăng cao mà đặc biệt là cước vận chuyển hàng hải và hàng không tăng vọt trong đại dịch có thể dẫn đến lạm phát do chi phí đẩy (cost-push inflation).

Cung tiền tệ tăng, lãi suất giảm, cùng với chỉ số giá tiêu dùng tăng vọt có lẽ đang dần hình thành làn sóng lạm phát phi mã.

Lạm phát nhất thời hay lâu dài?

Chủ tịch Fed Jerome Powell khẳng định rằng lạm phát hiện nay sẽ chỉ là tạm thời, nó sẽ chóng qua. Liệu nhận định này có đúng không?

Để ngăn chặn lạm phát chỉ xảy ra trong ngắn hạn, Fed phải có động thái tăng lãi suất và sớm cắt giảm quy mô của những gói kích thích kinh tế khổng lồ.

Fed sẽ sớm tăng lãi suất trong ngắn hạn? Theo Reuters, 50% các nhà làm chính sách của Fed “mong đợi tăng lãi suất vào năm tới và nghĩ rằng lãi suất sẽ tăng ít nhất đến mức 1% vào cuối năm 2023”. Với mức tăng này, lãi suất vẫn còn thấp hơn mức 1,79% (2018) và 2,16% (2019).

Thứ hai, sự đứt gãy chuỗi cung ứng toàn cầu khi nào sẽ cải thiện? “Ngòi nổ” hiện nay là tình hình tắc nghẽn ở các cảng biển Mỹ mà đặc biệt là cảng Los Angles. Tình trạng này vẫn chưa cải thiện và dường như khó có thể giải quyết dứt điểm trong ngắn hạn, ít nhất là trong năm 2021. Hiện nay vẫn có hơn 80 tàu container “khủng” đậu ngoài khơi xếp tài để vào cầu. Dường như Chính phủ Mỹ vẫn chưa quyết liệt trong việc tháo ngòi nổ này. Tình trạng tắc nghẽn là hậu quả dây chuyền của việc thiếu nhân công, thiếu xe tải và rơ mooc (chassis), kẹt kho bãi, kẹt cầu cảng...

Ủy ban Thị trường mở Liên bang (FOMC) nhóm họp hai ngày 3 và 4-11 và sau đó Fed đã quyết định giữ nguyên lãi suất cơ bản mức (0-0,25%) ở lần thứ 13 liên tiếp.

Giá vàng trong nước đã phản ứng ngay với động thái trên. Những ngày qua có lúc giá vàng tăng mạnh vượt đỉnh 62 triệu đồng/lượng. Trong khi đó giá vàng thế giới cũng vượt mốc 1.850 đô la/ounce.

Nhà đầu tư nên mua vào hay bán ra vào thời điểm này, hay nói cách khác giá vàng sẽ có xu hướng tăng hay giảm trong ngắn hạn và dài hạn? Có lẽ tình hình sẽ phụ thuộc phần lớn vào sự điều chỉnh của Fed đối với chính sách tiền tệ để kìm hãm lạm phát ở Mỹ ra sao một cách tương ứng cùng với vấn đề đứt gãy chuỗi cung ứng toàn cầu được cải thiện như thế nào. Tuy nhiên mức chênh lệch rất cao giữa giá vàng trong nước với giá vàng thế giới ngay trong thời điểm giá vàng tăng vọt như thế này còn là một yếu tố quan trọng cần cân nhắc khi quyết định mua vào.