LTS: Bài viết dưới đây của tác giả Nguyễn Phán, chuyên gia phân tích và nghiên cứu thị trường chứng khoán và trái phiếu Mỹ với hơn 10 năm kinh nghiệm quan sát, phân tích, và quản lý quỹ đầu tư, sẽ giúp phần nào lý giải vì sao lãi suất vay đô la Mỹ ở Việt Nam hiện nay lại cao đến như vậy, và vì sao tỷ giá đô la Mỹ lại bật tăng mạnh sau các quyết định nới lỏng chính sách tiền tệ của Ngân hàng Nhà nước và dự báo về khả năng đô la sẽ tiếp tục mạnh kéo dài, đồng nghĩa với lãi suất của đô la cũng như tỷ giá có thể khó hạ nhiệt trong thời gian tới.

- Trung Quốc bán trái phiếu Mỹ để mua vàng của Nga?

- Sử dụng tiền gửi để đầu tư trái phiếu, ngân hàng Mỹ ôm ‘trái đắng’

Tiền là quân đội của tôi, từng đồng đô la là lính của tôi. Tôi không bao giờ đưa tiền của mình đi chinh chiến mà không chuẩn bị và không có phòng vệ. Tôi đưa quân đội của tôi đi chinh phục và bắt tù binh tiền tệ đưa về lại cho tôi - Kevin O’Leary

Đòn bẩy đô la

Lãi suất đô la Mỹ cao đang buộc các tổ chức tài chính nằm ngoài Mỹ phải tìm kiếm nguồn cung đô la khác (thường là phải bán tài sản được niêm yết bằng đô la). Hành động này thường báo hiệu một chu kỳ tăng trưởng kém cho nền kinh tế ngoài Mỹ.

Khác với các ngân hàng nội địa Mỹ, các ngân hàng nước ngoài không có nhiều người tiêu dùng sẵn sàng đặt đô la vào hệ thống ngân hàng của họ, buộc các ngân hàng này phải tìm tới thị trường tiền tệ và giao dịch dựa trên lãi suất ở thị trường này. Nếu các ngân hàng nội địa Mỹ gặp khó khăn trong chuyện thúc đẩy lợi nhuận, thì các ngân hàng nước ngoài còn gặp nhiều khó khăn hơn khi độ chênh lệch giữa lãi suất cho vay và lãi suất gửi của họ là không đáng kể, khiến các ngân hàng ngoài Mỹ càng không muốn cho vay bằng đô la. Khi tín dụng bằng đô la là mạch máu của giao dịch quốc tế, nguồn vay đô la ngoài Mỹ bị cắt giảm chắc chắn sẽ làm cho kinh tế toàn cầu chậm lại.

Bất lợi nguồn vốn

Cấu trúc nguồn vốn của các ngân hàng ngoài Mỹ là một trong những lý do khiến cho lợi nhuận tới từ cho vay đô la của họ dễ bị ảnh hưởng bởi biến động lãi suất bất chợt, khi họ thường có khoản nợ là tiền gửi ngắn hạn và tài sản là các khoản cho vay dài hạn.

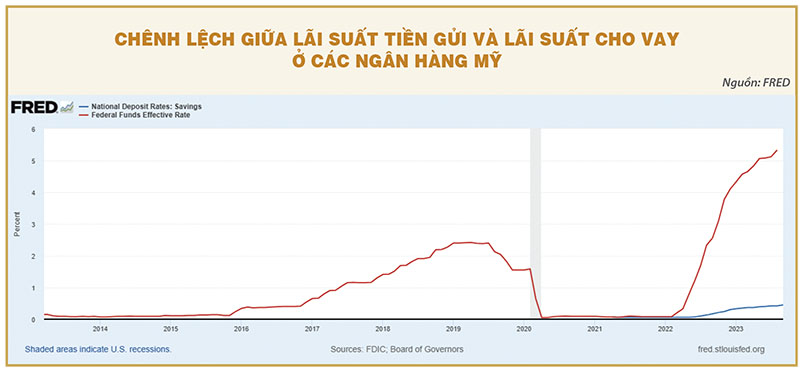

Ngân hàng Mỹ có nhiều người tiêu dùng sẵn sàng gửi đô la vào hệ thống và hầu như không bị ảnh hưởng bởi biến động lãi suất quá nhiều. Lãi suất tiền gửi ở Mỹ chỉ ở ngưỡng gần bằng 0%, mặc cho lãi suất hiện tại của Cục Dự trữ liên bang Mỹ (Fed) đặt ra trên 5%. Các ngân hàng lớn ở Mỹ gần như không trả nhiều lãi suất cho người gửi tiền, chỉ có những ngân hàng nhỏ trả nhiều hơn một chút để thu hút khách hàng trong khu vực hoạt động. Ngoại trừ các trường hợp ngoại lệ như Silicon Valley Bank hay First Republic Bank bị phá sản cho chênh lệch thời gian đáo hạn của nợ và tài sản, các ngân hàng còn lại không bị ảnh hưởng nhiều bởi biến động lãi suất.

Các ngân hàng lớn ở Mỹ gần như không trả nhiều lãi suất cho người gửi tiền, chỉ có những ngân hàng nhỏ trả nhiều hơn một chút để thu hút khách hàng trong khu vực hoạt động.

Trong khi đó, các ngân hàng nước ngoài có trụ sở tại Mỹ và ngoài Mỹ không có được lợi thế này. Ngân hàng nước ngoài ở Mỹ thường hoạt động dưới dạng chi nhánh không được bảo hiểm và không được nhận tiền gửi. Họ chỉ có khách hàng bản xứ sống ở nước sở tại và những người này cũng không có nhu cầu gửi đô la.

Những tài khoản đồng đô la mà các ngân hàng nước ngoài có thường là những tập đoàn lớn và những tổ chức đầu tư chuyên nghiệp buộc phải có tài khoản bằng đồng đô la phục vụ cho giao dịch và đầu tư. Tập đoàn và tổ chức đầu tư chuyên nghiệp thường đòi hỏi lãi suất tiền gửi phải sát giá thị trường. Điều này dẫn đến đường cong lợi nhuận bị nghịch đảo trong dài hạn, ảnh hưởng tới lợi nhuận của các ngân hàng nước ngoài.

Gián đoạn tín dụng quốc tế

Khoản cho vay tới từ các ngân hàng quốc tế bắt đầu có dấu hiệu suy giảm ở mức chưa từng thấy kể từ năm 2008. Số liệu của quí 1-2023 cho thấy tổng giá trị cho vay giảm gần 325 tỉ đô la, với hầu hết số sụt giảm là cho khách hàng ở các thị trường mới nổi. Nguyên nhân có thể do người đi vay bắt đầu cảm thấy lãi suất vay quá cao và ngân hàng cũng không mặn mà cho vay khi lợi nhuận không cao, do các ngân hàng nước ngoài không thể tiếp cận các nguồn thanh khoản đô la khẩn cấp như Federal home loan bank system (hệ thống cho vay nội địa liên bang) và Discount window (cửa sổ chiết khấu), buộc họ phải cẩn trọng hơn rất nhiều.

Không phải ngẫu nhiên mà chỉ số sản xuất PMI toàn cầu giảm đáng kể bắt đầu từ khi Fed nâng lãi suất năm 2022. Sự suy giảm tín dụng bằng đồng đô la sẽ làm cho sản xuất toàn cầu yếu đi, khiến cho tăng trưởng chậm lại, do đồng đô la là tiền tệ chính cho giao dịch quốc tế nên các nhà sản xuất cần vay đô la để có thể hoạt động trong sản xuất và thanh toán. Với chính sách lãi suất “cao hơn” và kéo dài “lâu hơn” của Fed, việc cho vay bằng đô la của các ngân hàng sẽ còn giảm trong thời gian tới.

Đồng đô la đang tiếp tục mạnh lên khi “hiệu ứng đi sau” từ chính sách tiền tệ bắt đầu gây áp lực lên các nền kinh tế lớn và gây áp lực lên cả các ngân hàng trung ương bản địa, ép họ phải cân bằng giữa siết chặt và nới lỏng chính sách tiền tệ để không gây suy thoái kinh tế. Trong khi đó, nền kinh tế Mỹ tiếp tục tăng trưởng vượt kỳ vọng, với khả năng chịu đựng lãi suất cao trong dài hạn và thị trường tiền tệ lớn giúp tính thanh khoản cao. Điều này cho thấy những nền kinh tế ngoài Mỹ sẽ buộc phải cắt lãi suất trước Fed và phải cắt sâu, dẫn tới tình trạng đồng đô la Mỹ mạnh sẽ tiếp tục được kéo dài.

Hiệu ứng đi sau

Hiệu ứng đi sau bởi chính sách tiền tệ bắt đầu phát huy tác dụng khi người đi vay buộc phải tái cấu trúc nợ với lãi suất cao hơn. Trong khi hầu hết những người đi vay ngân hàng mua nhà ở Mỹ với lãi suất cố định trong 30 năm, nhiều người đi vay ở những nước khác buộc phải vay với lãi suất thả nổi hoặc lãi suất ngắn hạn cố định. Thêm vào đó, người tiêu dùng Mỹ nhìn thấy thu nhập của họ tăng khi phần lớn khoản vay dài hạn đều được khóa ở lãi suất cực thấp vào năm 2021. Ngược lại, các hộ gia đình ở các nước ngoài Mỹ bắt đầu nhìn thấy thu nhập của mình bốc hơi.

Những quốc gia như Canada, Úc, Anh, và các nước Nam Âu sẽ cảm thấy áp lực phải trả cho các khoản vay mua nhà do chính sách tiền tệ bị siết chặt để chống lạm phát.

Chính sách tiền tệ siết chặt sẽ chỉ làm các ngân hàng phải cắt giảm cho vay, do lãi suất cao làm tăng chi phí vốn, giảm giá trị tài sản thế chấp và giảm khả năng chịu đựng rủi ro của bên cho vay. Thống kê cho thấy, các ngân hàng ở những nền kinh tế lớn đã cắt giảm cho vay và siết chặt tiêu chuẩn tín dụng, bao gồm cả ở Mỹ và khu vực châu Âu.

Ngân hàng cuối cùng

Mỹ vượt qua các nền kinh tế khác trong vài năm gần đây với tốc độ ngày càng tăng. Ước tính tăng trưởng quí 3-2023 từ Atlanta Fed và New York Fed cho thấy tốc độ tăng trưởng vẫn đang trên mức trung bình. Trong khi đó, EU, Canada, và Anh đang chậm dần. Các nước này sẽ phải nới lỏng chính sách tiền tệ trước khi Fed bắt đầu làm điều tương tự.

Các ngân hàng trung ương ngoài Mỹ vẫn còn phải đối đầu với lạm phát và buộc phải tăng lãi suất. Kinh tế Mỹ vẫn có thể chịu được lãi suất cao với Fed nâng lãi suất mạnh và nhanh hơn các ngân hàng trung ương khác trong năm 2022, kéo theo đồng đô la mạnh lên. Khi lãi suất của các ngân hàng trung ương khác tăng dần lên và gần bắt kịp Mỹ, đô la yếu đi trong năm 2023. Nhưng khi khoảng cách lãi suất giữa Mỹ và các nền kinh tế lớn khác bị nới rộng do các ngân hàng trung ương buộc phải cắt giảm lãi suất trước Fed, chúng ta sẽ còn nhìn thấy đồng đô la giữ nguyên sức bật của mình.

Lưu ý: Bài viết mang tính chất tham khảo, không có ý định đưa ra lời khuyên đầu tư. Nếu bạn có ý kiến hoặc quan tâm tới bài viết, vui lòng gửi email trực tiếp vào hộp thư của tác giả tại nguyenphan3777@gmail.com.