(KTSG) - Sau khi Ngân hàng Nhà nước (NHNN) giảm lãi suất điều hành lần thứ 4 kể từ ngày 19-6-2023, trong đó trần lãi suất tiền gửi có kỳ hạn dưới sáu tháng từ 5%/năm giảm về 4,75%/năm, thì tuần qua chứng kiến nhiều ngân hàng tiếp tục giảm mạnh lãi suất tiền gửi, kéo mặt bằng lãi suất huy động xuống một mức thấp mới.

- Đằng sau động thái hạ lãi suất tiền gửi của các ngân hàng quốc doanh Trung Quốc

- Kỳ vọng lãi suất tiền gửi tăng cao sẽ kéo theo rủi ro và hệ lụy

Lãi suất huy động giảm sâu

Đi đầu xu hướng này vẫn phải kể đến bốn ngân hàng thương mại (NHTM) gốc quốc doanh là Vietcombank, Agribank, VietinBank và BIDV, khi đồng loạt giảm mạnh 0,7 điểm phần trăm kỳ hạn 1-2 tháng, giảm 0,5 điểm phần trăm kỳ hạn ba tháng và giảm 0,8-0,9 điểm phần trăm kỳ hạn từ sáu tháng trở lên, đánh dấu tốc độ giảm mạnh nhất trong nhiều năm trở lại đây. Theo đó, lãi suất cao nhất tại nhóm “big 4” này chỉ còn quanh 6,3% đối với các kỳ hạn từ 12 tháng trở lên, trong khi kỳ hạn 1-2 tháng là 3,4%, cách rất xa mức trần theo quy định.

Hiện khung lãi suất của nhóm này đã rớt về mức thấp hơn so với cuối tháng 9 năm ngoái - thời điểm bắt đầu diễn ra cuộc đua tăng lãi suất quyết liệt giữa các ngân hàng. Là các tổ chức có quy mô tiền gửi lớn và có vai trò quan trọng định hướng thị trường, động thái giảm sâu khung lãi suất tiền gửi của bốn ngân hàng kể trên củng cố xu hướng lãi suất đang đi xuống và khả năng tiếp tục giảm thêm từ nay đến cuối năm.

Với lãi suất cho vay đang dần về lại vùng phù hợp, cộng thêm chính sách tái cơ cấu nợ, đẩy mạnh giải ngân các gói tín dụng ưu đãi, đơn hàng từ thị trường quốc tế phục hồi dần giúp doanh nghiệp vượt qua khó khăn và tăng nhu cầu vốn lưu động, thì tăng trưởng tín dụng nửa cuối năm dự báo sẽ nhanh hơn giai đoạn đầu năm.

Trong nhóm NHTM cổ phần tư nhân, Ngân hàng Liên Việt cũng giảm mạnh khung lãi suất tiền gửi, đặc biệt ở các kỳ hạn dài.

Cụ thể, trong khi kỳ hạn 1-5 tháng chỉ giảm 0,25 điểm phần trăm về đúng trần lãi suất tiền gửi, thì kỳ hạn 6-12 tháng giảm 0,5 điểm phần trăm và kỳ hạn từ 13 tháng trở lên giảm đến 0,6 điểm phần trăm.

Hay như PVCombank giảm 0,25 điểm phần trăm lãi suất tiền gửi kỳ hạn 1-5 tháng và giảm mạnh 0,5 điểm phần trăm kỳ hạn từ sáu tháng trở lên, còn OCB đồng loạt giảm 0,3 điểm phần trăm lãi suất tiền gửi có kỳ hạn.

Thống kê cho thấy có đến 33 trong số 35 ngân hàng nội địa đã giảm lãi suất tiền gửi theo sau quyết định của nhà điều hành, chủ yếu ở kỳ hạn 1-5 tháng. Hai ngân hàng còn lại do đang niêm yết khung lãi suất thấp hơn cả mức trần mới nên tạm chưa có động thái. Tương tự nhóm big 4, không ít ngân hàng trong nhóm NHTM cổ phần tư nhân đã đưa khung lãi suất tiền gửi hiện nay về lại mức tương đương trước thời điểm đầu quí 4 năm ngoái.

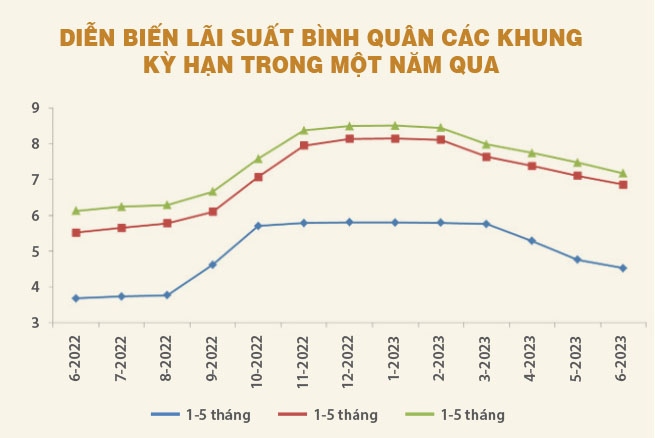

So với đầu năm nay, lãi suất tiền gửi bình quân của 35 ngân hàng ở kỳ hạn 1-12 tháng đã giảm xấp xỉ 1,28 điểm phần trăm, kỳ hạn 12 tháng giảm 1,32 điểm phần trăm và kỳ hạn từ 13 tháng trở lên giảm đến 1,52 điểm phần trăm.

Dù quyết định giảm lãi suất điều hành của NHNN chỉ áp dụng đối với tiền gửi kỳ hạn dưới sáu tháng, nhưng có thể thấy các kỳ hạn từ sáu tháng trở lên, đặc biệt là các kỳ hạn dài đã cùng chịu tác động chung như thế nào.

Thậm chí, mức giảm sâu hơn của các kỳ hạn dài này cho thấy nhiều ngân hàng đang tin rằng xu hướng lãi suất sẽ còn tiếp tục đi xuống trong thời gian tới, điều mà ít ai dám nghĩ đến vào thời điểm đầu năm nay.

Còn theo cập nhật của NHNN, sau bốn lần điều chỉnh giảm các loại lãi suất điều hành với mức giảm tổng cộng 0,5-2 điểm phần trăm/năm, lãi suất tiền gửi bình quân của các giao dịch phát sinh mới của các NHTM ở mức 5,7%/năm, giảm khoảng 0,7 điểm phần trăm/năm so với năm 2022, trong khi lãi suất cho vay bình quân của các giao dịch phát sinh mới của các NHTM ở mức 8,9%/năm, giảm khoảng 1 điểm phần trăm so với cuối năm 2022. Theo đại diện của NHNN, với tác động của độ trễ chính sách, dự báo mặt bằng lãi suất tiếp tục giảm trong thời gian tới.

Áp lực về cuối năm?

Tăng trưởng tín dụng chậm chạp, khi đến giữa tháng 6-2023 chỉ mới tăng 3,36% so với đầu năm, chỉ cao hơn cùng thời điểm năm 2020 - thời điểm nền kinh tế chịu ảnh hưởng nặng nề bởi đại dịch Covid-19 xuất hiện; cộng thêm lạm phát hạ nhiệt và thanh khoản hệ thống dồi dào nhờ NHNN liên tục bơm tiền đồng qua kênh mua ngoại tệ, đã trở thành những động lực quan trọng kéo lãi suất tiền gửi có những bước trượt dài như vậy trong những tháng qua. Trong khi đó, chính các ngân hàng cũng đang muốn tối ưu hóa lượng tiền gửi và chi phí vốn đầu vào trong bối cảnh vốn đầu ra không mấy khả quan.

Dù vậy, các ngân hàng trung ương (NHTƯ) lớn trên thế giới tiếp tục tăng lãi suất trong thời gian gần đây, từ NHTƯ châu Âu (ECB), NHTƯ Anh, Canada, Thụy Sỹ, Úc…, trong khi Cục Dự trữ liên bang Mỹ (Fed) dù tạm ngưng tăng lãi suất trong cuộc họp tháng 6 vừa qua nhưng phát tín hiệu sẽ còn hai đợt tăng sắp tới. Cho nên, chính sách tiền tệ đảo chiều sang nới lỏng của Việt Nam, dù đã kéo mặt bằng lãi suất tiền gửi đi xuống mạnh mẽ, nhưng dường như cũng đang gây ra những lo ngại nhất định, đặc biệt là thách thức trong chính sách quản lý tỷ giá và dòng vốn đầu tư.

Ngoài ra, với lãi suất cho vay đang dần về lại vùng phù hợp, cộng thêm nhiều giải pháp hỗ trợ của nhà điều hành trong thời gian qua như cho phép tái cơ cấu nợ các khách hàng gặp khó khăn, đẩy mạnh giải ngân các gói tín dụng ưu đãi, đơn hàng từ thị trường quốc tế phục hồi dần giúp doanh nghiệp vượt qua khó khăn và tăng nhu cầu vốn lưu động, thì tăng trưởng tín dụng nửa cuối năm dự báo sẽ nhanh hơn giai đoạn đầu năm.

Theo đó, nhu cầu huy động vốn của các ngân hàng cũng sẽ cao hơn để đảm bảo cho việc tăng tốc hoạt động kinh doanh khi càng về gần cuối năm. Tuy nhiên, với lãi suất đã giảm khá nhanh trong thời gian gần đây, khiến kênh tiền gửi ngân hàng đang dần mất đi sức hấp dẫn, dòng vốn có khả năng đang tìm kiếm những kênh sinh lợi tốt hơn có thể sẽ càng gây sức ép lên hoạt động huy động vốn của các ngân hàng trong giai đoạn tới. Đáng lưu ý là bên cạnh một số ngân hàng gặp khó trong tăng trưởng tín dụng từ đầu năm đến nay, vẫn có một số ít ngân hàng ghi nhận tốc độ tăng trưởng dư nợ mạnh mẽ ngay từ đầu năm đến nay.

Chính vì vậy, dù chứng kiến xu hướng lãi suất đang đi xuống, vẫn có những ngân hàng đang ra sức tăng cường ở mặt trận huy động vốn nhằm đảm bảo nguồn vốn kinh doanh ổn định, chuẩn bị cho giai đoạn tới. Ngoài việc áp dụng chính sách cộng thêm lãi suất khi gửi trực tuyến hoặc gửi tại quầy nếu đáp ứng mức gửi tối thiểu đối với các kỳ hạn trên sáu tháng, một trong những giải pháp được không ít ngân hàng lựa chọn là tăng cường phát hành trái phiếu riêng lẻ kỳ hạn dài. Giải pháp này cũng còn nhằm tái tài trợ cho các khoản trái phiếu đến hạn hoặc để mua lại trái phiếu trước hạn nhằm tái cơ cấu kỳ hạn sang dài hơn.

Đơn cử như Hội đồng quản trị Ngân hàng OCB mới đây đã chấp thuận việc chào bán và phát hành tối đa 26.000 tỉ đồng trái phiếu riêng lẻ trong năm nay, đánh dấu lượng trái phiếu phát hành lớn nhất tại OCB từ trước đến nay. Hay VietinBank cũng có kế hoạch phát hành tối đa 16.000 tỉ đồng trái phiếu theo hình thức chào bán riêng lẻ trong năm nay.

Ngân hàng này cũng muốn phát hành 9.000 tỉ đồng trái phiếu kỳ hạn 8-10 năm theo hình thức chào bán ra công chúng. Tương tự, BIDV cho biết sẽ phát hành trái phiếu để tăng vốn cấp 2 theo hình thức chào bán riêng lẻ trong giai đoạn 1 (từ tháng 6-2023 đến hết quí 3-2023), với tổng giá trị 8.100 tỉ đồng.