(KTSG Online) – Sau khi thăng hoa trong giai đoạn 2020-2021, chỉ số VN-Index đảo chiều đi xuống mạnh mẽ trong năm 2022, cùng với đó là sự thay đổi đáng kể về bối cảnh thế giới cùng kinh tế vĩ mô Việt Nam cùng giải pháp xử lý các vấn đề nội tại của nền kinh tế.

- Chứng khoán – phân vân giai đoạn cuối năm

- VN-Index sẽ giằng co tích lũy trên nền phân hóa!

- Tăng cường thanh tra, kiểm tra thị trường chứng khoán trong năm 2023

Hàng loạt thử thách trong một năm đầy biến động

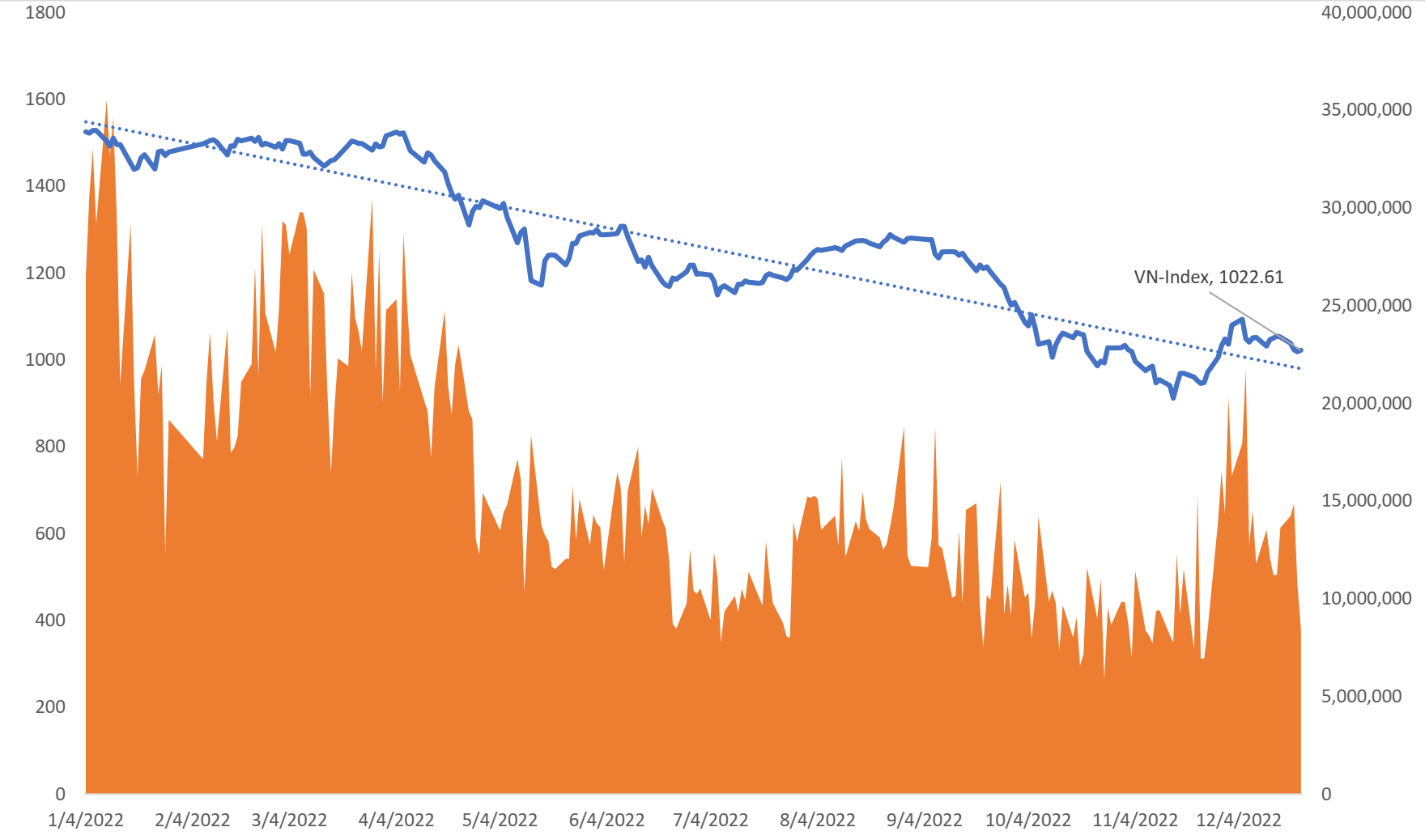

Mở đầu năm 2022, thị trường chứng khoán tiếp tục đà tăng từ năm 2021, lên mức cao kỷ lục từ trước đến nay. Chỉ số VN-Index dừng chân tại mốc 1.528,6 điểm trong tuần đầu tiên của năm.

Nhưng chỉ số VN-Index bắt đầu được thử thách dưới nhiều sự kiện nóng, từ cuộc đấu giá đất Thủ Thiêm, những rủi ro bên ngoài như xuất hiện như tín hiệu Fed tăng lãi suất, cuộc chiến Nga và Ukraine, cũng không làm VN-Index đi xuống, mà giao động quanh vùng 1.450-1.550 điểm.

Tuy nhiên, thị trường bắt đầu thay đổi sau khi nhiều lãnh đạo doanh nghiệp bị bắt vì thao túng giá cổ phiếu trên thị trường chứng khoán, cho đến vụ việc trái phiếu Tân Hoàng Minh và trái phiếu An Đông của tập đoàn Vạn Thịnh Phát.

Theo đó, chỉ số VN-Index đảo chiều từ xu hướng tăng thành xu hướng giảm, trải qua 2 đợt giảm điểm lớn đi cùng hiện tượng bán giải chấp trên diện rộng. Ở đợt giảm lần đầu tiên, chỉ số VN-Index đã giảm 23,1% xuống 1.172 điểm chỉ trong một tháng. Lần giảm thứ hai kéo dài hơn, từ đầu tháng 9 cho đến giữa tháng 11, theo đó chỉ số VN-Index có thời điểm tạo mức đáy thấp nhất năm là 873 điểm.

Theo báo cáo của Công ty chứng khoán VNDirect, tính đến ngày 22-11, chỉ số VN-Index ghi nhận là chỉ số có hiệu suất đầu tư kém nhất trong thị trường chứng khoán Đông Nam Á, với mức giảm lên đến 36,5%. Hầu hết các nhóm ngành đều giảm mạnh, đặc biệt là lĩnh vực tài chính với mức giảm khoảng 61%, tiếp theo là lĩnh vực thép (hơn 59%), xây dựng (gần 55%), bất động sản (gần 49%). Tuy nhiên, ở chiều ngược lại, các ngành phòng thủ lại tăng trưởng dương như lĩnh vực nước và khí đốt, đồ uống.

Trong tháng 12, chỉ số cũng đã phục hồi đáng kể so với vùng đáy, nhưng nhìn chung xu hướng đi xuống của VN-Index trong năm là rõ ràng, sau khi một loạt các chỉ báo vĩ mô và vi mô đồng loạt đảo chiều.

Cuộc đảo chiều mạnh mẽ của lãi suất

Câu chuyện đầu tiên phải kể đến là mặt bằng lãi suất, yếu tố quan trọng tác động đến dòng tiền chảy vào thị trường chứng khoán, đảo chiều trong năm qua, khiến lượng cung tiền đưa vào nền kinh tế hạn chế hơn.

Áp lực lãi suất tăng được lý giải phần lớn đến từ đà tăng của đồng đô la Mỹ khi Cục dự trữ liên bang Mỹ (Fed) mạnh tay thu hẹp chính sách tiền tệ để chống lạm phát. Chỉ số sức mạnh đồng đô la (DXY) đo lường sức mạnh của đồng bạc xanh so với rổ tiền tệ lớn, leo lên mức đỉnh hơn 114 điểm vào ngày 26-9, tương ứng tăng 19,3% kể từ đầu năm, trước khi điều chỉnh về mức hơn 106 điểm vào cuối tháng 11.

Đà tăng mạnh của đồng bạc xanh khiến tỷ giá hối đoái của nhiều quốc gia bị ảnh hưởng nặng nề, trong đó có Việt Nam. Tính đến cuối tháng 11, tỷ giá tăng khoảng 8,4% so với đồng đô la Mỹ, nhưng vẫn được xem là tốt hơn nếu so với nhiều đồng tiền khác trong khu vực.

Đỉnh điểm trong giai đoạn trên, Ngân hàng Nhà nước đã hai lần tăng lãi suất với mức tăng mỗi lần 100 điểm cơ bản. Các giải pháp kiểm soát ngoại hối trước đó phải kể đến là nỗ lực bán đô la, nới rộng biên độ mua bán của tỷ giá.

Nhưng sau đó diễn ra cuộc đua lãi suất huy động khi thanh khoản gặp trục trặc. Chi phí vốn ngân hàng tăng lên đáng kể, các nhà băng cũng chạy đua lãi suất từ cuối tháng 9.

Trên thị trường liên ngân hàng, mặt bằng lãi suất trước đó chỉ quanh mức 1-2%/năm thì lên đến vùng 5-7%/năm. Trên thị trường chứng khoán, lãi suất vay ký quỹ các công ty chứng khoán phổ biến 6-9%/năm trước đó, cũng đã tăng lên vùng 13-15%/năm.

Tình hình thị trường thanh khoản ngân hàng sau đó dần ổn định nhờ sự can thiệp và hỗ trợ từ cơ quan quản lý. Hiện nay, Lãi suất liên ngân hàng qua đêm giai đoạn này đã lập đỉnh tại mức 8,4%/năm, nhưng sau đó dần hạ nhiệt về vùng 4-5%/năm.

Một tin vui cuối năm đối với thị trường chứng khoán là các ngân hàng được phép tăng trưởng tín dụng thêm từ 1,5-2% (nhưng không phải ngân hàng nào cũng được nới hạn mức). Dù vậy, câu chuyện điểm đến của dòng tiền và khả năng hấp thụ vẫn là một dấu hỏi lớn.

Cuộc đảo chiều tâm lý nhà đầu tư

Sự kiện quan trọng khác không thể nhắc đến là nỗ lực làm trong sạch thị trường chứng khoán và thị trường trái phiếu doanh nghiệp. Vào tháng 10, ảnh hưởng lan rộng hơn khi hiện tượng khách hàng đổ xô đi rút tiền gửi tại Ngân hàng SCB, cũng như xu hướng rút tiền ở quỹ đầu tư trái phiếu.

Các định chế tài chính bao gồm cả ngân hàng và công ty chứng khoán phải buộc lui vào thế phòng thủ cho bản thân để giữ thanh khoản cho bản thân, sau khi Nghị định 65 có hiệu lực.

“Sự suy giảm mạnh của hoạt động phát hành không chỉ đến từ các quy định mới của Nghị định 65 mà còn đến từ tâm lý e ngại của cả nhà đầu tư và tổ chức phát hành sau các sự kiện vi phạm nợ và rủi ro pháp lý đối với nhà phát hành trong bối cảnh niềm hiện nay”, báo cáo của Fiingroup bình luận.

Điều này đã dẫn tới sự đảo chiều về thanh khoản của hệ thống tài chính, trong đó cả thị trường chứng khoán. Giá trị giao dịch bình quân trên cả 3 sàn giảm 22,3% so với cùng kỳ, riêng sàn HOSE giảm 19,6%.

Ngay cả tâm lý nhà đầu tư cá nhân trên sàn cũng trở nên rất tiêu cực. Số lượng tài khoản chứng khoán mới của nhà đầu tư cá nhân trong nước sụt giảm kể từ tháng 6, sau sự kiện Tân Hoàng Minh, nhưng tình trạng bán tháo chưa chấm dứt. Các công ty chứng khoán liên tục bán giải chấp chéo kéo dài vì không có người mua, trong bối cảnh thị trường lo ngại doanh nghiệp không có tiền để thanh toán trái phiếu đáo hạn cuối năm.

Đến cuối tháng 11, thị trường bất ngờ phục hồi ấn tượng khi chỉ số VN-Index tăng 20% từ mức đáy. Sự phục hồi này được các chuyên gia lý giải là nhờ tâm lý kỳ vọng vào các chính sách hỗ trợ của Chính phủ giúp kiểm soát lại các bất ổn trên thị trường bất động sản và tài chính. Ngoài ra, sự đảo chiều từ tâm lý bi quan sang lạc quan một phần còn đến từ việc các nhà đầu tư ngoại tăng tốc mua ròng đáng kể.

Đảo chiều định giá doanh nghiệp

Từ đầu năm 2022, nhóm cổ phiếu liên quan đến ngành hàng hóa bất ngờ tăng mạnh trong bối cảnh cuộc chiến Nga giữa Ukraine cũng như chuỗi cung ứng tiếp tục gặp khó. Điều này đẩy giá hàng hóa lên cao kéo theo việc định giá cổ phiếu của nhiều doanh nghiệp đi lên, điển hình như câu chuyện của Thép Hòa Phát. Tuy nhiên, từ tháng 6 trở đi thì tình hình đã khác.

Vào quí 3-2022, Hoà Phát ghi nhận lỗ hơn 1.785 tỉ đồng do chi phí tăng, lỗ tỷ giá và hàng tồn kho. Tính chung 9 tháng đầu năm thì doanh thu tăng 10% so với cùng kỳ, trong khi lợi nhuận sau thuế giảm 61,4%.

Trong báo cáo mới đây, Công ty chứng khoán KIS nhận định đà suy giảm của Hoà Phát là nằm ngoài khả năng dự báo của thị trường. Trong bối cảnh ngành thép còn ảm đạm bởi lạm phát cao và nhu cầu toàn cầu bị suy giảm, KIS điều chỉnh giảm gần 57% lợi nhuận sau thuế trong năm 2023 so với dự báo trước đó.

Tương tự, Công ty chứng khoán Bảo Việt (BVSC) trong báo cáo mới đây cũng giảm dự báo lợi nhuận năm 2022-2023 đối với Công ty cổ phần Thế giới di động, đại diện tiêu biểu trong lĩnh vực bán lẻ. Mức giá cổ phiếu MWG mục tiêu vì thế giảm 17,8% so với định giá trước đó.

Một trong những lĩnh vực đảo chiều nhanh chóng còn có thể kể đến lĩnh vực dệt may. Theo VNDirect, doanh thu và lợi nhuận sau thuế của nhóm ngành này trong 9 tháng đầu năm lần lượt tăng 23,6% và 41%, nhưng tương lai đối mặt nhiều khó khăn khi nhu cầu quốc tế suy giảm. Một số công ty dệt may ghi nhận khoản lỗ lớn từ chênh lệch tỷ giá biến động quá mạnh.

Có thể nói một điểm chung dễ nhận thấy là mặt bằng lãi suất cao, tỷ giá tăng đã gây sức ép lên chi phí đầu vào, số lượng đơn hàng suy giảm khiến cho triển vọng kinh doanh của tất cả nhóm ngành nghề cũng đã đảo chiều theo, hệ luỵ là triển vọng giá cổ phiếu đi xuống. Tuy nhiên, nhiều chuyên gia chứng khoán tin rằng định giá thị trường hiện đang ở vùng hấp dẫn cho tầm nhìn đầu tư dài hạn.

Kỳ vọng gì cho 2023?

Trong các báo cáo cập nhật cuối năm, nhiều tổ chức quốc tế vẫn tỏ ý lạc quan về triển vọng tăng trưởng tích cực của Việt Nam, dù các đơn hàng quốc tế suy giảm trong thời gian gần đây.

Một điểm sáng khác cũng xuất hiện vào cuối năm sự tích cực của dòng tiền đầu tư từ khối ngoại, từ dòng vốn trực tiếp cho đến gián tiếp. Trái với hiện tượng bán ròng liên tục trong quí 1 đầu năm, khối ngoại đã quay trở lại mua tích cực hơn kể từ tháng 4, đặc biệt là mua ròng mạnh trong đợt giảm sâu vào tháng 11 vừa qua. Tỷ trọng giá trị giao dịch của khối ngoại đã tăng mạnh từ 6,2% đầu năm 2022 lên 14,8% trên tổng giá trị giao dịch thị trường vào cuối tháng 11-2022.

Nhưng sự lạc quan và dòng tiền khối ngoại, vốn được cho là dòng vốn nóng, khó có thể nào là trụ cột để duy trì sự lạc quan nếu thiếu đi những nền tảng vĩ mô vững chắc. Ở góc nhìn này, muốn thấy được sự tích cực trong năm 2023 thì cần những tín hiệu rõ ràng hơn từ các chính sách vĩ mô, trong đó ít nhất cũng đến từ cơ hội đảo chiều của chính sách tiền tệ. Dòng tiền tất nhiên sẽ không còn dễ dãi như trước, nhưng cũng không thể quá thắt chặt.

Điều này vẫn phải nhìn vào câu chuyện của thị trường quốc tế, vấn đề lãi suất của đồng đô la và lạm phát toàn cầu. Liệu Ngân hàng trung ương các quốc gia sẽ tiếp tục tăng lãi suất để kiểm soát lạm phát, hay sẽ đảo chiều để tránh cho kinh tế thoát khỏi một cuộc suy thoái?

Đó là câu hỏi khó có thể trả lời trong một sớm một chiều. Thực tế ngay cả trên thế giới vẫn có những bình luận trái chiều về thời gian lãi suất sẽ đạt đỉnh. Và khó có ai có thể dự đoán được những tình huống bất thường nào đó có thể xảy ra, như tình huống cuộc chiến Nga và Ukraine vào đầu năm 2022 chẳng hạn.