(KTSG) - Với mục tiêu gia tăng nội lực tài chính, nâng các tỷ lệ an toàn tiệm cận theo chuẩn quốc tế, các ngân hàng những năm qua luôn phải chịu áp lực gia tăng vốn tự có.

Bức tranh tăng vốn

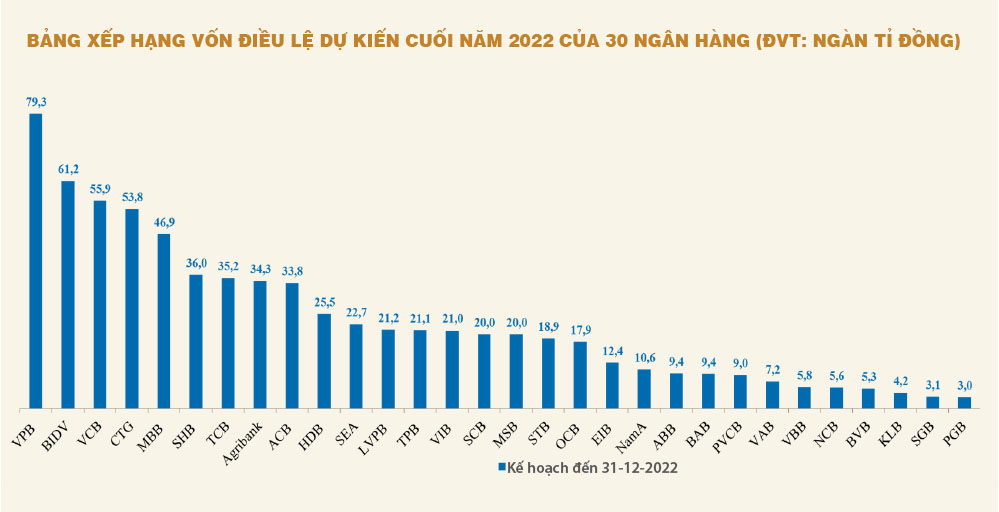

Thống kê cho thấy, trong năm 2022, có 22 ngân hàng dự kiến tăng vốn điều lệ, với tổng giá trị tăng thêm lên đến 154.000 tỉ đồng, cao nhất từ trước đến nay. Nếu so với kế hoạch tăng 100.000 tỉ đồng đặt ra hồi năm ngoái, con số này cao gấp 1,5 lần. Nếu không tính nhóm ba ngân hàng thương mại (NHTM) gốc quốc doanh là Vietcombank, BIDV và VietinBank chiếm tỷ trọng gần 23% trong tổng mức tăng, nhóm NHTM cổ phần tư nhân đặt kế hoạch tăng gần 119.000 tỉ đồng.

Trong số này, ấn tượng nhất phải kể đến VPBank với vốn điều lệ dự kiến tăng thêm đến 34.200 tỉ đồng, tương đương tăng vọt 76% so với năm 2021. Kế tiếp là Vietcombank tăng 18.800 tỉ đồng, tương đương tăng gần 51%; BIDV tăng 10.600 tỉ đồng, SHB tăng 9.300 tỉ đồng, LienVietPostBank tăng 9.200 tỉ đồng, MBBank tăng 9.100 tỉ đồng, Seabank tăng 7.900 tỉ đồng, ACB tăng 6.800 tỉ đồng, VietinBank tăng 5.700 tỉ đồng, VIB tăng 5.500 tỉ đồng…

Tuy nhiên, nếu xét theo tốc độ tăng tương đối, NamA Bank tăng cao nhất với tỷ lệ tăng 106%, dù số tăng tuyệt đối chỉ ở mức 5.400 tỉ đồng. Kế tiếp là LienVietPost Bank tăng 76,5%. VPBank tuy có số tăng tuyệt đối cao nhất nhưng tỷ lệ tăng chỉ xếp thứ 3. Xếp thứ 4 là Việt Á tăng 62%. Tiếp theo là SeaBank tăng gần 54%.

Với kế hoạch tăng như trên, bảng xếp hạng vốn điều lệ vào cuối năm 2022 sẽ thay đổi đáng kể. Theo đó, VPBank sẽ vươn lên dẫn đầu về quy mô vốn ở mức 79.300 tỉ đồng, đánh dấu lần đầu tiên một NHTM cổ phần tư nhân vượt qua NHTM gốc nhà nước về chỉ số vốn điều lệ. BIDV mất ngôi vị đầu bảng và rớt xuống thứ 2 ở mức 61.200 tỉ đồng, Vietcombank từ vị trí thứ 5 vươn lên thứ 3 với 55.900 tỉ đồng, ngược lại VietinBank từ thứ 3 rớt về thứ 4 với 53.800 tỉ đồng, MBBank từ thứ 4 rớt về thứ 5 với 46.900 tỉ đồng, SHB từ thứ 8 lên thứ 6 ở mức 36.000 tỉ đồng.

Giải pháp tăng vốn của các ngân hàng vẫn chủ yếu là chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận giữ lại, thưởng cổ phiếu từ nguồn thặng dư vốn hoặc phát hành thêm cho cổ đông hiện hữu, phát hành cổ phiếu cho người lao động (ESOP). Chỉ một số ít ngân hàng là có kế hoạch bán cho đối tác chiến lược…

Ở chiều ngược lại, một số ngân hàng không đặt kế hoạch tăng thêm vốn trong năm nay. Có thể kể đến như Techcombank, Sacombank, Eximbank, SaigonBank, PGBank... Trong số này, bên cạnh những ngân hàng đã có quy mô vốn khá lớn nên chưa muốn tăng thêm như Techcombank, Sacombank thì vẫn có ngân hàng có quy mô vốn nhỏ, với mức vốn điều lệ chỉ xấp xỉ mức vốn pháp định hiện nay, như SaigonBank là 3.100 tỉ đồng, PGBank là 3.000 tỉ đồng.

Giải pháp tăng vốn của các ngân hàng vẫn chủ yếu là chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận giữ lại, thưởng cổ phiếu từ nguồn thặng dư vốn hoặc phát hành thêm cho cổ đông hiện hữu, phát hành cổ phiếu cho người lao động (ESOP). Chỉ một số ít ngân hàng là có kế hoạch bán cho đối tác chiến lược như VPBank, SHB, OCB…

Nâng cao nội lực tài chính

Với mục tiêu gia tăng nội lực tài chính, nâng các tỷ lệ an toàn tiệm cận theo chuẩn quốc tế, các ngân hàng những năm qua luôn phải chịu áp lực gia tăng vốn tự có. Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2021-2025 do Chính phủ ban hành mới đây đã đặt mục tiêu tất cả NHTM (không bao gồm các ngân hàng yếu kém) phải áp dụng Basel II theo phương pháp tiêu chuẩn.

Thống kê cho thấy tính đến thời điểm hiện tại, đã có 86% NHTM, chi nhánh ngân hàng nước ngoài áp dụng tỷ lệ an toàn vốn (CAR) theo Thông tư 41/2016/TT-NHNN (nội hóa một phần tiêu chuẩn trong Basel II) và đến tháng 1-2023 các NHTM, chi nhánh ngân hàng nước ngoài còn lại sẽ áp dụng Thông tư 41 trong việc xác định tỷ lệ an toàn vốn. Tuy nhiên, nếu tính riêng các ngân hàng trong nước thì chỉ mới có 20 ngân hàng được công nhận áp dụng chuẩn an toàn vốn theo Basel II. Do đó, áp lực tăng vốn trong thời gian còn lại của năm nay là khá lớn. Ngoài ra, một số ngân hàng đang hướng đến mục tiêu cao hơn là áp dụng và triển khai Basel III, nên bài toán tăng vốn luôn được đặt ra qua mỗi năm.

Theo nghiên cứu của tổ chức xếp hạng tín nhiệm Fitch Ratings, trước đợt tăng vốn này, tỷ lệ an toàn vốn của các ngân hàng quốc doanh ở mức 9,2%, còn khối ngân hàng cổ phần là 11,4%. Theo tổ chức này, quy mô vốn của các ngân hàng Việt có thể tăng thêm khoảng 10,7 tỉ đô la Mỹ trong 2-3 năm tới để đạt các tỷ lệ an toàn hoạt động theo quy định.

Bên cạnh đó, môi trường cạnh tranh ngày càng gay gắt với sự xuất hiện của các công ty công nghệ tài chính (FinTech), nhu cầu chuyển đổi số, số hóa hoạt động để đáp ứng chiến lược phát triển trong kỷ nguyên mới, cũng như tăng cường công tác quản trị rủi ro, đòi hỏi các ngân hàng phải tăng thêm vốn để có đủ nguồn lực đầu tư và nâng cấp hệ thống công nghệ thông tin và quản lý.

Theo dự báo của Ngân hàng Nhà nước (NHNN), trong 3-5 năm tới, các ngân hàng số sẽ có mức tăng trưởng doanh thu tối thiểu là 10%, và có 58,1% tổ chức tín dụng đặt kỳ vọng thu hút hơn 60% khách hàng sử dụng kênh giao dịch số, kỳ vọng tỷ lệ tăng trưởng khách hàng đạt trên 50%.

Đẩy mạnh phát triển kinh doanh

Với nền kinh tế đang trên đà hồi phục, nhu cầu vay vốn gia tăng mạnh mẽ trở lại, các ngân hàng càng có động lực để tăng thêm vốn đáp ứng cho mục tiêu phát triển kinh doanh giai đoạn tới. Kế hoạch tăng trưởng tín dụng toàn ngành trong năm nay tương đối cao, lên đến 14%. Tuy nhiên, theo cập nhật của NHNN, tăng trưởng tín dụng bốn tháng đầu năm nay đã đạt 6,75%, cao hơn 1,5 lần so với mức tăng trưởng 4,14% của cùng kỳ năm 2021 và cũng đã tương đương 48% tổng mức tăng trưởng dự kiến cho năm nay.

Với nguồn vốn tăng thêm mạnh mẽ, cổ phiếu bị pha loãng, các ngân hàng cũng sẽ chịu áp lực lợi nhuận phải tăng trưởng tương xứng, do đó có thể chấp nhận mạo hiểm hơn với các phương án kinh doanh để đảm bảo các hệ số sinh lời vẫn được giữ vững, đặc biệt là với những ngân hàng phát hành thêm cổ phiếu cho cổ đông hiện hữu hoặc bán cho các đối tác chiến lược. Dù vậy, với diễn biến không mấy thuận lợi của thị trường cổ phiếu từ đầu tháng 4 đến nay, việc tăng vốn qua phát hành thêm cho cổ đông hiện hữu hay bán vốn cho nhà đầu tư sẽ lại gặp thách thức.

Việc tăng vốn điều lệ nếu diễn ra thành công cũng là một trong những yếu tố có thể giúp kìm cương đà tăng của lãi suất trong năm nay, khi các ngân hàng với nguồn vốn tự có ngày càng dồi dào hơn sẽ giảm bớt áp lực phải tăng cường huy động vốn trên thị trường 1 bằng mọi giá. Như trường hợp của Techcombank trong những năm gần đây là minh chứng cụ thể. Nguồn vốn điều lệ đã tăng thêm mạnh mẽ khi niêm yết chính thức vào năm 2018 đã giúp ngân hàng này có điều kiện giữ khung lãi suất tiền gửi ở mức thấp, thậm chí thấp hơn cả nhóm NHTM gốc quốc doanh.