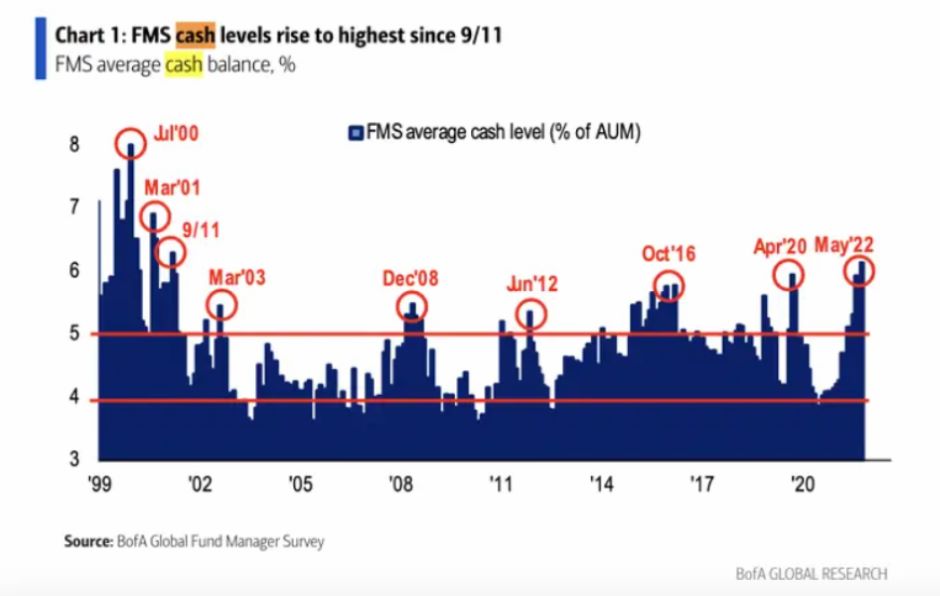

(KTSG Online) - Lượng tiền mặt nắm giữ ở các công ty quản lý tài sản quy mô toàn cầu đã tăng lên mức cao nhất kể từ sau vụ khủng bố 11-9 ở Mỹ cách đây 20 năm. Điều này phản ánh sự lo lắng của các nhà đầu tư lớn về triển vọng ngày càng xấu đi của thị trường chứng khoán.

Số dư tiền mặt tăng lên mức trung bình 6,1% trong danh mục đầu tư của các nhà phân bổ tài sản toàn cầu, theo một cuộc khảo sát ý kiến Ngân hàng Bank of America đối với 288 nhà quản lý đầu tư đang giám sát tổng cộng 833 tỉ đô la ở các quỹ hưu trí, công ty bảo hiểm, công ty quản lý tài sản và các quỹ phòng hộ trên thế giới. Trong tháng 4, tỷ lệ tiền mặt của họ là 5,5%.

Sự chuyển dịch sang tiền mặt, vốn thường thịnh hành trong thời kỳ rủi ro cao, diễn ra ở thời điểm kỳ vọng về thu nhập của doanh nghiệp suy yếu đáng kể. Trong cuộc khảo sát hồi tháng 5, phần lớn nhà quản lý quỹ cho biết họ dự kiến lợi nhuận doanh nghiệp trên toàn cầu sẽ suy yếu xuống mức thấp so với các giai đoạn khủng hoảng khác bao gồm vụ sụp đổ của Ngân hàng đầu tư Lehman Brothers (Mỹ) vào năm 2008 và thời kỳ bong bóng dot-com (cổ phiếu các công ty internet) vỡ năm 2000.

Michael Hartnett, Giám đốc chiến lược đầu tư tại Ngân hàng Bank of America, cho biết tâm lý của các nhà đầu tư hiện đang “cực kỳ bi quan” với số nhà quản lý quỹ đang hạ tỷ trọng nắm giữ cổ phiếu cao hơn 13% so với số nhà quản lý quỹ giữ quan điểm nâng tỷ trọng cổ phiếu. Hồi tháng 4, số nhà quản lý quỹ tăng tỷ trọng nắm giữ cổ phiếu cao hơn với số nhà quản lý quỹ làm điều ngược lại, theo khảo sát của Bank of America. Hartnett giải thích tâm lý của các nhà đầu tư đã bị tổn thương nặng nề, do vậy, họ bán mạnh cổ phiếu để tăng nắm giữ tiền mặt.

Các nhà phân tích ở Phố Wall đã điều chỉnh giảm dự báo thu nhập doanh nghiệp Mỹ trong năm nay. Hartnett nói rằng một tin tốt nhỏ có thể dẫn đến một đợt phục hồi tạm thời cho thị trường chứng khoán. Nhưng ông cũng cảnh báo rằng nhiều cổ phiếu vẫn chưa giảm xuống mức thấp, với chỉ số MSCI All Country World, một thước đo chứng khoán toàn cầu, giảm gần 17% kể từ đầu năm.

Chỉ số Nasdaq Composite của Mỹ đã giảm gần 25% kể từ đầu năm và đã rơi chu kỳ “con gấu” khi các nhà đầu tư bán tháo cổ phiếu của các công ty công nghệ được đánh giá cao trước đây.

Các công ty quản lý quỹ toàn cầu đã liên tục nắm giữ cổ phiếu công nghệ với tỷ trọng cao trong suốt 14 năm qua nhưng hiện nay, tỷ trọng đó đã giảm mạnh trong tháng 5.

Hartnett cho biết: “Điều này thể hiện mức độ bán khống lớn nhất trong lĩnh vực công nghệ kể từ tháng 8 năm 2006”.

Ngân hàng Goldman Sachs đã chuyển sang chiến lược tăng tỷ trọng tiền mặt và vào 16-5, đưa ra quan điểm “trung lập” đối với cổ phiếu trong vòng 3 tháng.

Báo cáo lạm phát của Mỹ gợi ý rằng chỉ số giá tiêu dùng ở nền kinh tế lớn nhất thế giới có thể đã chạm đỉnh vào tháng trước, nhưng giới đầu tư tiếp tục dự báo Cục Dự trữ liên bang Mỹ (Fed) tăng lãi suất để hạ nhiệt nhu cầu, kiểm soát lạm phát. Kinh tế Mỹ có thể suy thoái nếu Fed tăng lãi suất mạnh mẽ với tần suất nhanh chóng.

Christian Mueller-Glissmann, nhà chiến lược của Goldman Sachs, nói các nhà đầu tư sẽ cần phải chứng kiến “mức đỉnh thuyết phục” của lạm phát, vốn đang ở mức cao nhất trong 40 năm ở Mỹ, trước khi khẩu vị đầu tư tài sản rủi ro của họ ổn định trở lại.

Glissmann cho biết: “Cổ phiếu hiện có mối tương quan nghịch đảo với kỳ vọng lạm phát, cho thấy các nhà đầu tư đang lo lắng hơn về rủi ro lạm phát và tác động của nó đối với cổ phiếu”.

Richard Dunbar, Giám đốc bộ phận nghiên cứu đa tài sản tại Abrdn, công ty quản lý tài sản có trụ sở tại Edinburgh (Scotland), nói rằng mức lạm phát cao và dai dẳng đang làm dấy lên những nghi ngờ về việc liệu trong nỗ lực khôi phục sự ổn định giá cả, Fed có thể tránh được việc đẩy nền kinh tế Mỹ vào suy thoái hay không.

Dunbar nói: “Các nhà đầu tư vẫn chưa định giá cổ phiếu theo kịch bản kinh tế Mỹ suy thoái, nhưng ngày càng có nhiều sự bi quan về khả năng cân bằng chính sách tiền tệ của Fed để đạt được mục tiêu “hạ cánh mềm” cho nền kinh tế Mỹ”.

Theo Financial Times