(KTSG) - Ngày 15-10-2022, Ngân hàng Nhà nước (NHNN) đã công bố quyết định kiểm soát đặc biệt Ngân hàng SCB để xử lý khủng hoảng ở ngân hàng này. Nhưng hơn hết, đây là giải pháp kịp thời để đảm bảo sự an toàn của cả hệ thống cũng như quyền lợi của người dân và doanh nghiệp có tiền gửi ở các tổ chức tín dụng.

- Sức khoẻ tài chính của 4 ngân hàng thương mại nhà nước ra sao?

- Họp báo về Ngân hàng SCB: Lợi ích hợp pháp của người dân luôn được đảm bảo

Nhìn sự an toàn, ổn định như nhìn rừng chứ không phải cây

Ngân hàng là một ngành hết sức đặc thù và quan trọng trong nền kinh tế thông qua vai trò trung gian của mình. Nhưng cũng vì vậy mà nó rất nhạy cảm với các tin đồn và đối mặt với rủi ro người gửi tiền rút tiền đồng loạt (bank-run). Trong trường hợp bank-run xảy ra ở một ngân hàng, nó không chỉ gây nguy hiểm cho chính ngân hàng đó mà còn lây nhiễm qua những ngân hàng khác và cả hệ thống. Là bởi vì giữa các ngân hàng thường có mối quan hệ kinh doanh với nhau, và tâm lý lo sợ hoảng loạn của người gửi tiền thậm chí có thể khiến họ rút tiền từ những ngân hàng không có vấn đề gì.

Chính vì lo sợ rủi ro lây nhiễm có thể lan ra cả hệ thống nên nếu có phát sinh vấn đề ở một ngân hàng nào đó thì trước hết trong hệ thống sẽ hỗ trợ cho ngân hàng gặp khó khăn, vì sự đoàn kết của ngành và hơn nữa cũng là vì lợi ích của mỗi thành viên. Nhưng nếu tình hình không thể xử lý được thì lúc này phải có sự can thiệp của cơ quan quản lý nhà nước, của chính phủ.

Cũng tương tự việc chữa cháy rừng, việc xử lý một ngân hàng đang gặp khủng hoảng bắt đầu bằng việc cô lập nó dần dần với cả hệ thống, xử lý các vấn đề cục bộ. Điều này đảm bảo cho cả hệ thống còn lại vẫn vận hành bình thường, huyết mạch của nền kinh tế vẫn được lưu thông và quan trọng nhất là tâm lý của người gửi tiền được ổn định trở lại. Và khi đó, dù kết quả xử lý ngân hàng bị khủng hoảng là như thế nào đi nữa thì nó cũng không còn rủi ro với cả hệ thống.

Ổn định bộ khung để ổn định hệ thống

Khi hệ thống ngân hàng của một nền kinh tế bị đe dọa thì sự ưu tiên cần tập trung ở các ngân hàng có quy mô lớn. Bởi vì các ngân hàng này thường có mạng lưới khách hàng và độ bao phủ rộng, nếu có vấn đề phát sinh thì nó sẽ lan nhanh và hệ lụy nghiêm trọng hơn nhiều so với một ngân hàng có quy mô nhỏ.

Để không tập trung rủi ro thì các nước thường có một nhóm các ngân hàng có quy mô lớn chứ không chỉ dựa vào một vài ngân hàng, và đây được xem là bộ khung của cả hệ thống ngân hàng. Sự ổn định của bộ khung này sẽ quyết định sự ổn định của cả hệ thống. Đây cũng là lý do mà tổ chức BIS (Bank for International Settlements), được gọi là Ngân hàng Trung ương của các Ngân hàng Trung ương, đặt ra tiêu chí và phân loại các ngân hàng có tầm quan trọng hệ thống nội địa (D-SIB, Domestic Systemically Important Banks).

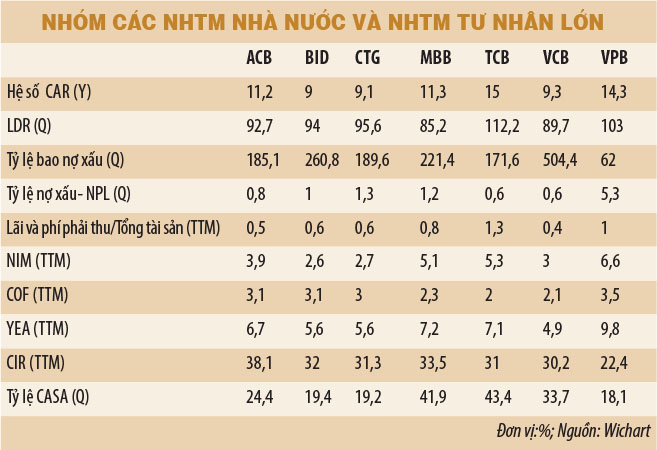

Số liệu cập nhật đến quí 2-2022 cho thấy các chỉ số về an toàn vốn, nợ xấu, và hiệu quả hoạt động đều khả quan.

Ở Việt Nam, bộ khung của hệ thống ngân hàng có thể dựa vào nhóm ngân hàng thương mại (NHTM) nhà nước và nhóm NHTM tư nhân lớn. Và trong giai đoạn hiện nay, mặc dù vẫn còn nhiều thách thức từ vấn đề xử lý nợ xấu, đảm bảo tính thanh khoản và cung ứng vốn cho nền kinh tế nhưng có thể thấy sức khỏe của nhóm ngân hàng này khá tốt và ổn định.

Số liệu cập nhật đến quí 2-2022 cho thấy các chỉ số về an toàn vốn, nợ xấu, và hiệu quả hoạt động đều khả quan.

Chẳng hạn, như về tỷ lệ bao phủ nợ xấu, có ngân hàng đạt mức 500%, tức dự phòng rủi ro cho vay khách hàng gấp năm lần tổng nợ xấu. Nhiều ngân hàng trong nhóm này có tỷ lệ nợ xấu quanh mức 1%, tức nợ xấu chỉ chiếm khoảng 1% trong tổng mức cho vay khách hàng.

Về hệ số an toàn vốn (CAR), các ngân hàng nhóm này hầu hết vượt mức yêu cầu tối thiểu là 9%, có ngân hàng đạt đến mức 15%, phổ biến ở mức 11% là mục tiêu phấn đấu vào năm 2025 theo Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025”.

Một chỉ số khác trong nhóm tiêu chí an toàn vốn là tỷ lệ dư nợ tín dụng trên vốn huy động (LDR) thì phần lớn ngân hàng cũng có tỷ lệ cho vay khách hàng so với tiền gửi của khách hàng nhỏ hơn 100%.

Xét về nhóm tiêu chí hiệu quả thì các chỉ số như tỷ lệ thu nhập lãi thuần (NIM), tỷ lệ tiền gửi không kỳ hạn/tiền gửi của khách hàng (CASA), tổng chi phí hoạt động/tổng thu nhập hoạt động (CIR), tỷ lệ lợi tức trên tài sản sinh lãi (YEA) và tỷ lệ chi phí vốn huy động (COF) đều ở mức tốt.

Ngay hôm sau ngày công bố quyết định kiểm soát đặc biệt Ngân hàng SCB, Thủ tướng Chính phủ đã có buổi gặp mặt với lãnh đạo của các NHTM và gửi gắm một số thông điệp quan trọng. Sự đoàn kết, thống nhất, chia sẻ, giúp đỡ hỗ trợ lẫn nhau và cạnh tranh lành mạnh để tháo gỡ khó khăn là yếu tố quan trọng để giữ vững sự ổn định của hệ thống ngân hàng, qua đó ổn định nền kinh tế. Bên cạnh đó, là luôn bảo vệ quyền và lợi ích hợp pháp của người dân, xử lý nghiêm các sai phạm, và khuyến khích hỗ trợ những doanh nghiệp chấp hành tốt quy định pháp luật cũng như chủ trương của Đảng, Nhà nước.

Biến cố SCB có thể xem là một bài kiểm tra với hệ thống ngân hàng và điều này luôn là cần thiết như việc diễn tập để đề phòng các rủi ro lớn. Nhưng cùng với đó, việc tăng cường năng lực quản trị, điều hành, năng lực tài chính là điều bắt buộc ở tất cả các ngân hàng, bất kể là quy mô như thế nào.