(KTSG) - “Nguyên nhân chính khiến áp lực tỷ giá gia tăng từ năm 2022 là chênh lệch lãi suất tiền đồng và đô la Mỹ”, ông Nguyễn Đức Hùng Linh, người sáng lập kiêm Giám đốc tư vấn Think Future Consultancy, nhận định và bàn về lời giải cho bài toán khó tỷ giá hiện nay với Tạp chí Kinh tế Sài Gòn.

Thực trạng tỷ giá và lạm phát

KTSG: Thưa ông, từ đầu năm 2024 tới nay, tỷ giá đô la Mỹ/tiền đồng diễn biến rất nóng dù chỉ số Dollar-Index sau giai đoạn tăng mạnh đầu năm 2022 đã giảm rồi đi ngang. Từ đầu năm 2023 đến nay chỉ số Dollar-Index chỉ tăng 2,3% trong khi tiền đồng mất giá 7,4%. Đâu là nguyên nhân của thực trạng này? Nếu tiền đồng tiếp tục mất giá so với đô la Mỹ, hệ lụy với sự ổn định vĩ mô sẽ như thế nào?

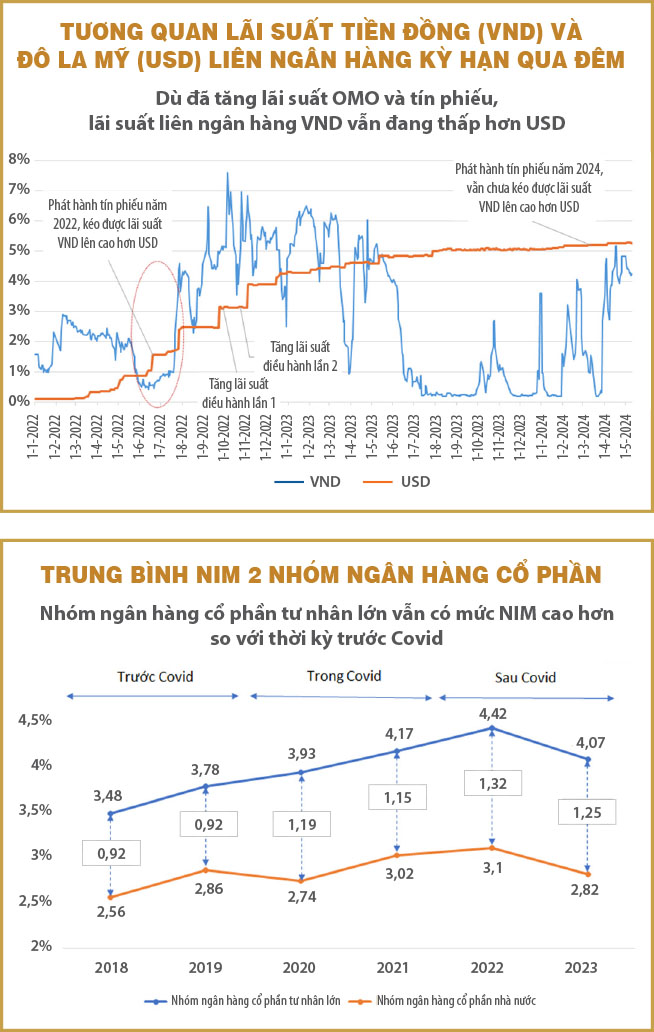

- Ông Nguyễn Đức Hùng Linh: Nguyên nhân chính khiến áp lực tỷ giá gia tăng từ năm 2022 là chênh lệch lãi suất tiền đồng và đô la Mỹ. Lãi suất là nhân tố cơ bản ảnh hưởng đến giá trị đồng tiền. Trong khi hầu hết các quốc gia trên thế giới tăng lãi suất điều hành để đề phòng lạm phát và bảo vệ đồng nội tệ thì Việt Nam theo hướng nới lỏng chính sách tiền tệ - giảm lãi suất.

Năm 2024 các hoạt động kinh tế của Việt Nam ấm dần lên, kéo theo nhu cầu nhập khẩu hàng hóa. Giá trị xuất siêu cao từ năm 2023 giảm dần và bắt đầu có tín hiệu nhập siêu. Nửa đầu tháng 5-2024, nhập siêu hàng hóa ước tính là 2,6 tỉ đô la Mỹ, dự báo tháng 5 có thể là tháng nhập siêu đầu tiên sau 23 tháng. Giảm xuất siêu hoặc nhập siêu làm giảm cung ngoại tệ, và làm tăng áp lực tỷ giá. Điều này lý giải cho việc tỷ giá đã căng ngay trong đầu năm 2024.

Việc tăng tỷ giá một mặt mang lại lợi thế cho hàng hóa xuất khẩu, tuy nhiên cũng mang lại bất lợi cho doanh nghiệp nhập khẩu và lạm phát.

Xét tổng thể Việt Nam xuất siêu nhưng phần xuất siêu đến từ khối doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI), khối doanh nghiệp trong nước vẫn đang nhập siêu. Năng lực sản xuất và cạnh tranh của doanh nghiệp Việt Nam còn yếu nên hầu hết tư liệu sản xuất và hàng hóa tiêu dùng đều đang phải nhập khẩu. Tỷ giá tăng sẽ khiến tăng chi phí nhập khẩu, tăng chi phí sản xuất kinh doanh của doanh nghiệp trong nước và truyền dẫn làm tăng lạm phát.

Lạm phát tháng 3 và 4 lần lượt tăng 3,97% và 4,4%, dự báo tháng 5 lạm phát sẽ ở mức cao hơn, từ 4,4-4,7%. Trong một nghiên cứu thận trọng, 1% mất giá của tiền đồng sẽ làm lạm phát tăng 0,34% nên mức mất giá gần 5% tính từ đầu năm 2024 sẽ làm lạm phát tăng thêm tối thiểu 1,7%.

Một điều tương đối may mắn là giá các loại hàng hóa cơ bản mà Việt Nam phải nhập khẩu như xăng dầu, than, dầu, đậu tương đang khá ổn định và có thể hỗ trợ giảm bớt áp lực lạm phát. Tuy nhiên, với các bất ổn địa chính trị kéo dài ở châu Âu và Trung Đông, chúng ta vẫn không thể chủ quan với nguy cơ lạm phát trong năm 2024.

Nâng lãi suất huy động vẫn giảm được lãi suất cho vay

KTSG: Ngày 22-5-2024, Ngân hàng Nhà nước (NHNN) đã tăng lãi suất cho vay trên thị trường mở (OMO) thêm 0,25 điểm phần trăm, lên mức 4,5%/năm, đồng thời lãi suất tín phiếu cũng tăng thêm 0,1 điểm phần trăm, lên 4%/năm. Nhiều ngân hàng thương mại (NHTM) sau đó đã tăng lãi suất huy động thêm 0,1-0,2 điểm phần trăm/năm. Như vậy, trong năm 2024, chúng ta đã thực hiện bước 1 trong kiểm soát tỷ giá là hút thanh khoản bằng tín phiếu và tăng lãi suất. Ở thời điểm này, tăng lãi suất để ổn định tỷ giá có phải là một giải pháp phù hợp và khả thi nhất hay không, thưa ông?

- Mục đích tăng lãi suất trên thị trường OMO cũng như tín phiếu là để nâng mặt bằng lãi suất tiền đồng, nhằm cân bằng lại với lãi suất đô la Mỹ, nhờ vậy mà hy vọng tăng cung đô la Mỹ và ổn định tỷ giá.

Năm 2022 bằng phát hành tín phiếu mà lãi suất tiền đồng đang thấp hơn đã tăng cao hơn so với lãi suất đô la Mỹ. Nhưng năm nay rất khác. Lãi suất đô la Mỹ trên thị trường liên ngân hàng đang rất cao, trên 5%/năm, nên dù NHNN đã miệt mài hút thanh khoản, đẩy lãi suất OMO và tín phiếu thì hiện giờ lãi suất tiền đồng vẫn thấp hơn lãi suất đô la Mỹ. Điều này đồng nghĩa lãi suất tiền đồng sẽ phải tăng tiếp.

Giải pháp khả dĩ và hiệu quả nhất để ổn định tỷ giá là nâng lãi suất huy động để tăng sự hấp dẫn của việc nắm giữ tiền đồng, giảm tình trạng găm giữ đô la Mỹ. Năm 2022 chúng ta đã nâng lãi suất điều hành hai lần vào tháng 9-2022 và tháng 10-2022, mỗi lần 1%. Tuy nhiên cái gì cũng có hai mặt và phải cân nhắc kỹ cũng như có giải pháp hạn chế bớt những tác động bất lợi từ việc tăng lãi suất.

KTSG: Theo lý thuyết, khi tăng lãi suất huy động, lãi suất cho vay sẽ tăng theo, và điều này sẽ khiến doanh nghiệp khó tiếp cận vốn hơn. Ở đây, chúng ta buộc phải lựa chọn ưu tiên hay vẫn có giải pháp để gỡ khó tín dụng cho doanh nghiệp, dù tăng lãi suất huy động, thưa ông?

- Tăng lãi suất huy động không nhất thiết đi kèm với tăng lãi suất cho vay. Để thúc đẩy tăng trưởng kinh tế thì điều quan trọng nhất là giảm lãi suất cho vay để giúp giảm chi phí của doanh nghiệp và người vay tiền.

Thực tế kể từ năm 2020, biên lãi thuần (NIM) của nhiều NHTM đã tăng. Điều này có được là do lãi suất huy động giảm nhanh hơn lãi suất cho vay trong thời gian xảy ra đại dịch Covid-19. Ban đầu, các NHTM có thể giải thích rằng do hợp đồng tiền gửi có kỳ hạn ngắn hơn hợp đồng cho vay nên việc điều chỉnh lãi suất huy động được thực hiện sớm hơn. Tuy nhiên, vào năm 2023, tức là bốn năm sau đại dịch Covid-19 mức NIM vẫn còn cao là điều rất khó hiểu.

NIM cao chính là “room” để có thể nâng lãi suất huy động mà không nhất thiết phải nâng lãi suất cho vay. Trong định hướng gần đây của Thủ tướng, lãi suất cho vay cần phải giảm thêm 1-2%. Tôi cho rằng đây là lúc các NHTM cần tích cực tiết giảm các loại chi phí, thậm chí có thể phải giảm lợi nhuận để giảm lãi suất cho vay, chia sẻ khó khăn với các doanh nghiệp và chung tay đóng góp thúc đẩy tăng trưởng kinh tế.

Cần linh hoạt điều hướng chính sách lãi suất

KTSG: Biên bản cuộc họp chính sách trong hai ngày 30-4 và 1-5 vừa được Cục Dự trữ liên bang Mỹ (Fed) công bố cho thấy, một là sẽ phải mất rất nhiều thời gian mới có thể đạt được mục tiêu lạm phát 2% trước khi cắt giảm lãi suất, hai là Fed có thể thắt chặt chính sách tiền tệ hơn nếu cần thiết. Diễn biến này có tác động đến việc điều hành tỷ giá từ giờ tới cuối năm 2024 tại Việt Nam như thế nào? Theo ông, chúng ta còn những dư địa nào để ghìm tỷ giá ở mức hợp lý?

- Lãi suất của Mỹ được neo cao trong thời gian dài hơn chắc chắn sẽ khiến áp lực tỷ giá trong nước thêm căng. Thị trường ngoại hối Việt Nam đương nhiên phải hoạt động theo quy luật của thị trường, đó là giao dịch dựa trên kỳ vọng của các thành viên tham gia. Nếu các thành viên thấy rằng lãi suất đô la Mỹ còn cao và còn kéo dài, họ sẽ đánh cược nhiều hơn về hướng tỷ giá còn tăng, và họ sẽ giữ đô la Mỹ lại. Vì thế chênh lệch cung cầu sẽ nghiêng về phía cầu khi xu hướng giảm xuất siêu/nhập siêu gia tăng.

Bàn thêm về xuất/nhập siêu, tôi xin lưu ý rằng khối FDI, khối đang tạo xuất siêu lại thường giữ đô la Mỹ và chỉ bán một phần nhỏ để trả lương công nhân hay mua vật tư, nhiên liệu. Khối này hàng năm đều chuyển lợi nhuận về nước, kéo theo dòng chảy ngoại tệ ra nước ngoài. Giá trị xuất siêu của khối FDI vì vậy không hoàn toàn chuyển hóa thành giá trị ngoại tệ được bán ra.

Để hỗ trợ tỷ giá chúng ta đã làm tới bước 2 là bán dự trữ ngoại hối. Năm 2022, chúng ta đã bán trên 20 tỉ đô la Mỹ trước khi nâng lãi suất điều hành. Dự trữ ngoại hối của Việt Nam hiện mới chỉ xấp xỉ ba tháng nhập khẩu, tức là mức tối thiểu theo khuyến cáo của Quỹ Tiền tệ quốc tế (IMF) nên việc sử dụng dự trữ phải tính toán rất kỹ, tránh hao tổn không cần thiết.

Trong thời gian qua các cơ quan quản lý đã làm hết sức và khá hiệu quả để kiểm soát tỷ giá trong bối cảnh lãi suất chênh lệch lớn. Dư địa để tiếp tục theo hướng vừa giữ lãi suất thấp, vừa giữ tỷ giá không còn nhiều, trừ khi chúng ta chấp nhận bán mạnh dự trữ ngoại hối. Nhưng đây là bước đi khá rủi ro và thực tế năm 2022 cho thấy bước đi này chưa chắc đã giải quyết được vấn đề. Tôi cho rằng chúng ta cần phải linh hoạt điều hướng chính sách lãi suất trong thời gian tới để vừa ổn định tỷ giá, vừa hỗ trợ được tăng trưởng.