(KTSG Online) – Chính sách hỗ trợ từ các nhà quản lý giúp quy mô vay nợ cho hoạt động xanh của khu vực Đông Nam Á tăng cao kỷ lục trong năm qua, trong đó Việt Nam xếp thứ hai về giá trị phát hành “nợ xanh”.

Theo báo cáo “ASEAN Sustainable Finance: State of the market 2021” của Climate Bonds Initiative công bố mới đây, thị trường vốn nợ bền vững tại sáu nền kinh tế lớn nhất khối ASEAN lập kỷ lục về khối lượng phát hành trong năm ngoái.

Theo đó, mảng nợ xanh, xã hội và bền vững (green, social, and sustainability - GSS) đạt 24 tỉ đô la Mỹ, tăng 76,5% so với năm trước đó, còn nợ liên kết bền vững (sustainability-linked) đạt 27,5 tỉ đô la, tăng 220%.

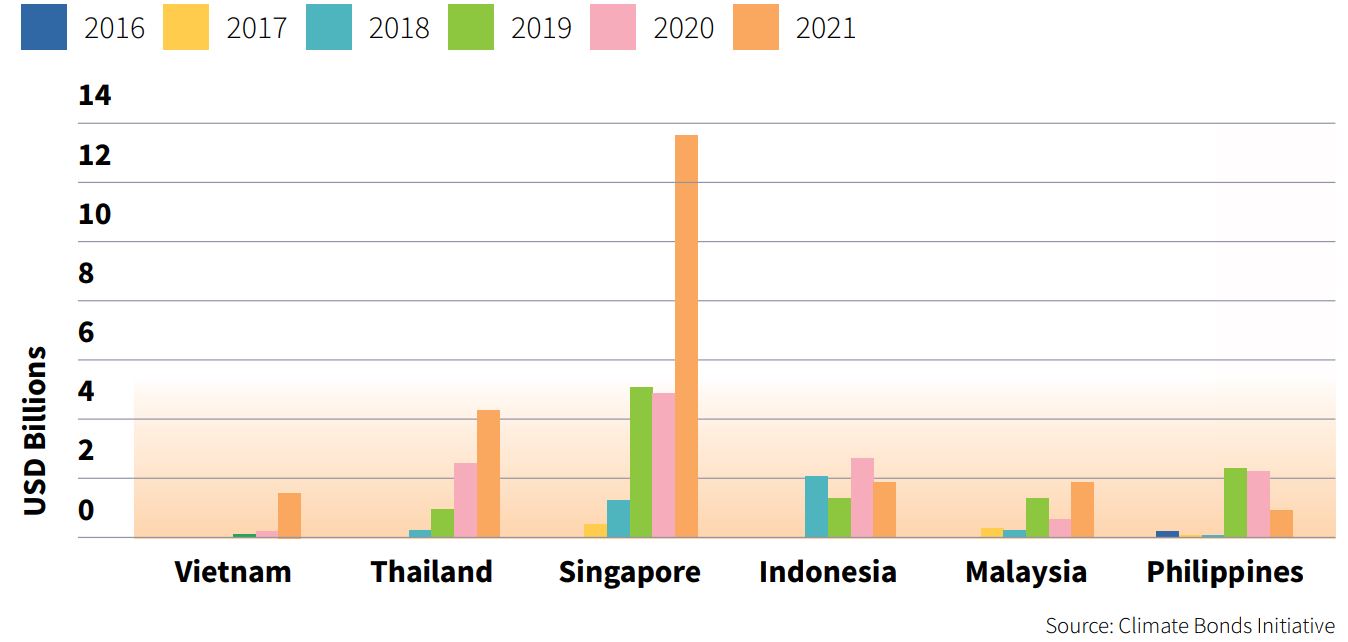

Riêng tại Việt Nam, tổng giá trị phát hành GSS của Việt Nam năm 2021 đạt 1,5 tỉ đô la, gần gấp năm lần so với năm 2020, đồng thời duy trì tăng trưởng ổn định xuyên suốt ba năm liền.

Phần lớn trái phiếu và khoản vay xanh ở Việt Nam đến từ ngành vận tải và năng lượng. Việt Nam cũng là nguồn phát hành nợ xanh lớn thứ hai trong ASEAN, đạt 1 tỉ đô la.

Tương tự như Việt Nam, các quốc gia khác trong khu vực Đông Nam Á như Singapore, Thái Lan, Malaysia đều ghi nhận giá trị phát hành nợ GSS tăng lên so với năm 2020, còn Indonesia và Philippines lại giảm do lượng phát hành lớn trong năm 2020.

Trong số này, Singapore duy trì vị thế dẫn đầu khu vực với tổng GSS đạt 13,6 tỉ đô, chủ yếu tăng trưởng đến từ các giao dịch xanh và phản ánh sự hỗ trợ mạnh mẽ của chính phủ Singapore dành cho tài chính xanh.

Các khoản nợ được phân loại “nhãn xanh”, bao gồm trái phiếu xanh và khoản vay xanh, tiếp tục là công cụ tài chính bền vững phổ biến nhất. Theo đó, có 63,9% các giao dịch GSS bắt nguồn từ ASEAN trong năm 2021 là giao dịch xanh, kế đến là giao dịch bền vững (35,5%).

Tòa nhà và năng lượng tiếp tục là hai nhóm sử dụng nhiều nhất nguồn vốn huy động từ các khoản nợ dán nhãn xanh ở ASEAN, chiếm 79,5% tổng nguồn vốn huy động từ nợ xanh phát hành tại khu vực ASEAN trong giai đoạn 2016-2021.

“Một số chính sách trong khu vực góp phần thúc đẩy tăng trưởng nhanh chóng của tài chính bền vững ở ASEAN và có thể thấy rõ nhận thức về rủi ro khí hậu đã được nâng cao cả từ phía các nhà làm chính sách lẫn nhóm nhà đầu tư. Những sáng kiến ở phạm vi quốc gia như Green Financial Industry Taskforce (GFIT) của Singapore là một khởi đầu tốt nhưng chúng ta cần hành động nhanh hơn”, Sean Kidney, Tổng giám đốc Climate Bond Initiative, cho biết.

Theo HSBC, tốc độ tăng trưởng này phản ánh tinh thần tích cực của khu vực ASEAN trong việc phân bổ nguồn vốn cho mục đích ứng phó với đại dịch Covid-19, bên cạnh hỗ trợ tăng trưởng kinh tế bền vững với biến đổi khí hậu và phát thải các-bon thấp trong dài hạn.

“Sự tăng trưởng này phần nhiều được thúc đẩy bởi chính sách hỗ trợ tăng cường, có một xu hướng đang ngày càng phổ biến là các công ty đang lồng ghép rủi ro khí hậu khi xây dựng chiến lược kinh doanh”, Kelvin Tan, Giám đốc Điều hành, Giám đốc Đầu tư & Tài chính bền vững, khu vực ASEAN, HSBC, chia sẻ.

Climate Bonds Initiative (Climate Bonds) được giới thiệu là tổ chức quốc tế hướng tới mục tiêu huy động vốn trên toàn cầu phục vụ cho các giải pháp biến đổi khí hậu, giúp cắt giảm chi phí về vốn cho các dự án cơ sở hạ tầng và khí hậu quy mô lớn, và hỗ trợ chính phủ các nước tìm kiếm đầu tư từ thị trường vốn.