(KTSG Online) - Trong bối cảnh ba kênh huy động vốn trên thị trường, gồm tín dụng ngân hàng, cổ phiếu và trái phiếu doanh nghiệp, đều gặp khó khăn thì nhiều doanh nghiệp đã xoay xở đi tìm vốn từ nước ngoài. Các thông tin công bố cho thấy kết quả huy động lên đến hàng tỉ đô la từ khối ngoại.

- Mấu chốt để giải quyết khủng hoảng trái phiếu doanh nghiệp

- Vốn có rồi, giờ lại lo khả năng hấp thụ!

- Lại câu chuyện nới room ngoại

- Vốn ngoại xuất hiện kịp thời!

Hàng loạt giao dịch có giá trị triệu đô la

Cuối năm 2022, hàng loạt các tổ chức công bố vay vốn ngoại thành công. Như VPBank mới đây công bố thoả thuận vay hợp vốn trị giá trị giá 500 triệu đô la Mỹ (tương đương gần 12.500 tỉ đồng) từ các định chế tài chính lớn trên thế giới.

Đây là khoản vay thành công thứ hai trong năm nay, sau khoản vay 600 triệu đô hồi tháng 4. Theo đại diện VPBank, nguồn vốn này sẽ tập trung vào phân khúc doanh nghiệp vừa và nhỏ (SME), doanh nghiệp do phụ nữ làm chủ, cũng như hỗ trợ các dự án xã hội nhằm cải thiện cơ sở hạ tầng cơ bản.

Tương tự, Ngân hàng TMCP Đông Nam Á (SeABank) công bố Tập đoàn Tài chính Phát triển quốc tế Mỹ (DFC) đã giải ngân lần đầu tiên với số tiền 100 triệu đô la Mỹ trong khoản vay 200 triệu đô la, nâng tổng số khoản tín dụng huy động từ khối ngoại của ngân hàng lên con số 495 triệu đô la từ DFC, Tổ chức tài chính Quốc tế (IFC) và các quỹ đầu tư nước ngoài.

Nhóm các công ty chứng khoán cũng tăng cường vay vốn tín chấp từ nước ngoài. Chẳng hạn như Công ty chứng khoán VNDirect công bố ký kết thành công hợp đồng vay hợp vốn tín chấp với giá trị 75 triệu đô la (tương đương gần 1.850 tỉ đồng), cùng với quyền được tăng hạn mức vay lên tối đa 200 triệu đô. Trước đó, đơn vị này cũng đã huy động 100 triệu đô la hồi cuối năm 2021.

Tương tự, Công ty chứng khoán TCBS cũng công bố ký kết hợp đồng vay hợp vốn tín chấp 125 triệu đô la Mỹ, tương ứng khoảng 2.900 tỉ đồng. Đây là khoản vay tín chấp huy động thành công thứ 3 trong năm 2022, sau khoản vay hợp vốn 170 triệu đô và 30 triệu đô trước đó.

Không chỉ có các định chế tài chính, các công ty sản xuất cũng công bố các thương vụ vay nước ngoài. Tập đoàn Masan vừa công bố giao dịch vay vốn nước ngoài kỳ hạn 5 năm với khoảng vay 600 triệu đô la Mỹ. Khoản vay này có kỳ hạn 5 năm, dài hơn so với kỳ hạn 3 năm của khoản vay vào năm 2020.

Theo đánh giá của HSBC (Ngân hàng đồng bảo lãnh phát hành, thu xếp vốn và dựng sổ trong giao dịch này), đây là khoản vay hợp vốn lớn nhất với kỳ hạn dài nhất Masan từng huy động.

"Giao dịch nhận sự quan tâm mạnh mẽ từ thị trường, thu hút 37 bên cho vay trong quá trình huy động vốn. Tổng giá trị khoản vay đã tăng lên 600 triệu đô la so với mục tiêu ban đầu là 375 triệu đô la", thông cáo của HSBC viết.

Việc huy động vốn ngoại hiện tiếp tục được các doanh nghiệp đưa vào kế hoạch dài hơi hơn.

Mới đây, cổ đông Ngân hàng HDBank đã thông qua việc phát hành trái phiếu quốc tế với quy mô 500 triệu đô, có thể chuyển đổi thành cổ phần. Trước đó, HDBank trong giai đoạn 2020-2021 cũng huy động thành công 325 triệu đô cũng theo phương án này. Bên cạnh đó, ngân hàng cũng quyết định tăng hạn mức sở hữu cổ phần của khối ngoại từ 18% lên 20%.

Tương tự, công ty sản xuất xe hơi VinFast (thuộc tập đoàn Vingroup) công bố nộp hồ sơ đăng ký phát hành cổ phiếu lần đầu ra công chúng (IPO) tại thị trường Mỹ, chuẩn bị cho kế hoạch huy động vốn ngoại dù chưa rõ số lượng và giá chào bán dự kiến.

Dù giao dịch này có hồ sơ niêm yết là công ty thuộc Singapore, nhưng bản chất thương vụ cũng là việc một tập đoàn Việt Nam đang hướng đến việc huy động nguồn tiền từ bán cổ phần cho khối ngoại. Nếu thành công, VinFast sẽ là trường hợp điển hình trong bối cảnh Tập đoàn công nghệ VNG trước đây cũng có kế hoạch IPO tại Mỹ, nhưng nay chuyển hướng thực hiện IPO tại Việt Nam.

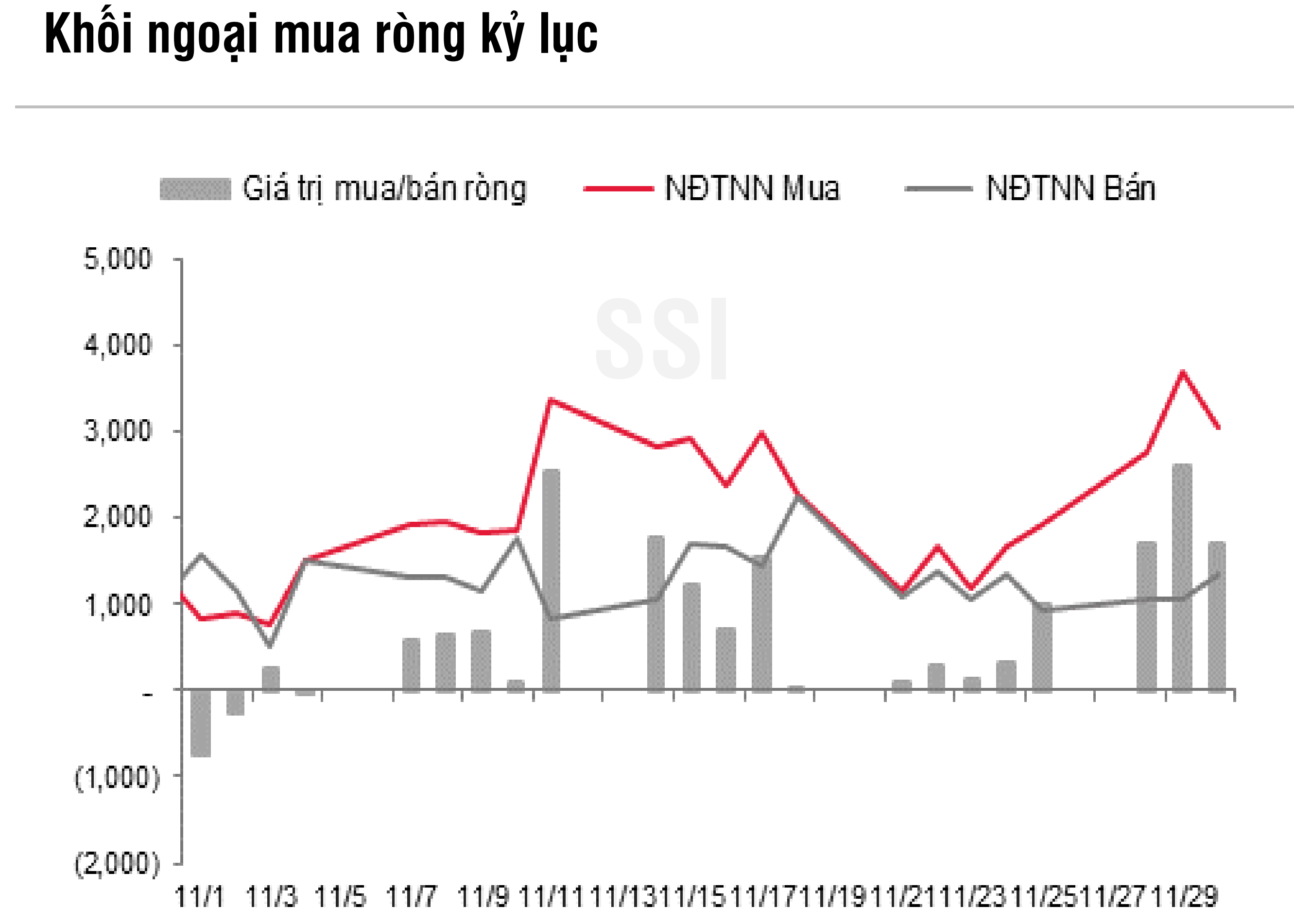

Dòng tiền từ khối ngoại cũng là câu chuyện được nhắc đến nhiều trên thị trường cổ phiếu trong thời gian gần đây. Dòng chảy này chủ yếu tập trung vào nhóm cổ phiếu lớn đầu ngành, được đánh giá là giúp “cởi trói” tâm lý tiêu cực nói chung của thị trường bối cảnh thanh khoản hệ thống bị nghẽn.

Cụ thể, thống kê của Công ty chứng khoán SSI cho biết tổng giá trị mua ròng của khối ngoại trên 3 sàn đạt mức 16.900 tỉ đồng, mức cao nhất tính theo tháng kể từ tháng 5-2018. Theo đó, tỷ trọng giao dịch của khối ngoại trong tháng 11 lên đến 14%, cao hơn mức 11,1% trong tháng 10 và mức 8,3% trong bình quân 11 tháng đầu năm.

Giải tỏa áp lực vốn và nỗi lo lãi suất trong ngắn hạn

Nhiều lãnh đạo doanh nghiệp cho biết trong giai đoạn vừa qua, doanh nghiệp đã phải đẩy nhanh tiến trình đàm phán với các đối tác quốc tế để sớm có thêm nguồn tiền có kỳ hạn từ các tổ chức này.

Thời gian đàm phán thường kéo dài lâu, được xem là một trong những rào cản chính khiến cho dòng tiền quốc tế chậm chảy vào Việt Nam. Ở góc độ này, có thể nhìn nhận trong giai đoạn hiện nay chủ yếu là việc giải ngân cho các thoả thuận từ trước đó.

Mặt khác, khi thanh khoản thị trường bị nghẽn trong thời gian qua, một số doanh nghiệp cũng đi tìm vốn vay bằng cách thế chấp các tài sản của mình như trái phiếu hoặc cổ phiếu để giải toả áp lực trong ngắn hạn. Dù vậy, đa số vẫn cho rằng vốn ngoại vẫn là một nguồn vốn quan trọng chứ không phải để “chắp vá”.

“Trong những năm gầy đây, chúng tôi luôn chú trọng việc xây dựng năng lực tiếp cận các nguồn vốn quốc tế nhằm mở rộng, đa dạng hóa cấu trúc nguồn vốn huy động, giảm thiểu rủi ro từ thị trường vốn trong nước”, ông Nguyễn Vũ Long, Tổng giám đốc VNDirect cho biết.

Tuy nhiên, vay ngoại tệ cũng có những thách thức riêng. Tập đoàn Masan cũng cho biết trong bối cảnh lãi suất tăng, việc tăng vay bằng đô la cũng sẽ dẫn đến rủi ro ngoại hối lớn hơn.

“Theo chính sách quản lý nội bộ, công ty sẽ chủ động theo dõi và đánh giá thời điểm thích hợp để thực hiện các giao dịch phái sinh nhằm giảm thiểu rủi ro thị trường và vẫn duy trì chi phí vốn tối ưu”, đại diện Masan cho biết.

Với các ngân hàng, chi phí vốn cũng đã tăng lên đáng kể. Chia sẻ tại buổi gặp mặt nhà đầu tư báo cáo kết quả kinh doanh quí 3, ông Ngô Hoàng Hà, Giám đốc cao cấp Tài chính doanh nghiệp, Techcombank, cho biết mặt bằng lãi suất huy động từ nước ngoài cách đây khoảng một năm là thấp hơn nguồn vốn trong nước, nhưng nay đã tương đương.

Dù vậy, ưu điểm của những khoản huy động quốc tế là cho kỳ hạn trung và dài hạn, từ 3-5 năm, do đó hoạt động huy động hợp vốn lớn vẫn có lợi thế trong môi trường tài chính nhiều biến động, ông Hà chia sẻ.

Hồi giữa tháng 11, trong bối cảnh tình trạng căng thẳng thanh khoản của thị trường lên đỉnh điểm, đại diện Công ty quản lý quỹ VinaCapital cho biết đã trực tiếp khảo sát nhiều công ty trong nhiều lĩnh vực khác nhau và kết luận rằng cuộc thắt chặt tín dụng hiện nay chủ yếu ảnh hưởng đến các công ty bất động sản và một số công ty nhỏ hơn.

“Các công ty lớn ngoài công ty bất động sản vẫn tiếp tục tiếp cận đến các nguồn tín dụng, mặc dù lãi suất có cao hơn”, ông Michael Kokalari, Kinh tế trưởng của VinaCapital nhận định.

Ở góc độ tích cực, dòng tiền đô la giải ngân từ khối ngoại trên mọi “mặt trận” không chỉ giúp giải toả tâm lý, gỡ khó thanh khoản cho thị trường, mà còn tác động tích cực đến câu chuyện tỷ giá. Dù vậy, đại diện nhiều định chế tài chính trong nước đều cho rằng các doanh nghiệp sẽ phải “tập làm quen” với môi trường lãi suất cao còn kéo dài.

Bên cạnh yếu tố lãi suất, áp lực từ việc tăng vay vốn ngoại còn đến trong tương lai khi các khoản vay đến hạn thanh toán. Việc vay vốn từ nước ngoài còn gặp nhiều thách thức khác về quy định liên quan đến quản lý ngoại hối hay câu chuyện nợ công.

Hiện nay, các kênh huy động vốn đang được tháo gỡ dần, ít nhất là về mặt tâm lý. Kênh tín dụng thì được nới hạn mức tăng trưởng lên thêm 1,5-2%, thị trường cổ phiếu phục hồi mạnh, còn Bộ tài chính cũng lên kế hoạch sửa đổi, bổ sung một số điều của Nghị định số 65 của Chính phủ về giao dịch trái phiếu riêng lẻ.

Tuy nhiên, đại diện các định chế tài chính và doanh nghiệp đều đặt kỳ vọng vào việc xây dựng thị trường vốn dài hơi hơn cho Việt Nam, trong đó không chỉ có thị trường cổ phiếu mà còn là thị trường trái phiếu doanh nghiệp, phục vụ cho các khoản vay trung và dài hạn với chi phí hợp lý hơn, thay vì để hệ thống ngân hàng thương mại “gồng gánh” như từ trước đến nay.