(KTSG) - Trước triển vọng nền kinh tế phục hồi có thể kích thích nhu cầu tín dụng tăng trưởng trở lại, các ngân hàng gần đây tích cực gia tăng nguồn vốn đầu vào, bao gồm việc đẩy mạnh vay vốn ngoại tệ, chuẩn bị cho các mục tiêu phát triển kinh doanh trong giai đoạn tới.

Tích cực tìm vốn ngoại tệ

Sau lần vay hợp vốn quốc tế đầu tiên vào năm ngoái, mới đây, vào giữa tháng 10, ngân hàng Techcombank tiếp tục thực hiện thành công việc huy động khoản vay hợp vốn nước ngoài trị giá lên đến 800 triệu đô la Mỹ. Đây là khoản vay có giá trị lớn nhất cho một định chế tài chính của Việt Nam trên thị trường vay hợp vốn quốc tế. 28 ngân hàng và định chế tài chính phát triển quốc tế uy tín đã tham gia vào giao dịch cho vay này, trong đó Ngân hàng Standard Chartered là tổ chức ban đầu đứng ra bảo lãnh phát hành và thu xếp khoản vay.

Ngay sau đó một tuần, đến lượt Ngân hàng VPBank ký kết thỏa thuận đồng tài trợ với Cơ quan Hợp tác quốc tế Nhật Bản (JICA) và Ngân hàng Sumitomo Mitsui Banking Corporation để nhận khoản vay hợp vốn trị giá 100 triệu đô la Mỹ, trở thành ngân hàng tư nhân đầu tiên tại Việt Nam nhận được khoản vay hợp vốn của một tổ chức phát triển thuộc Chính phủ Nhật Bản và định chế tài chính tư nhân lớn nhất Nhật Bản, mở ra cánh cửa cho ngân hàng này tiếp cận thị trường vốn Nhật Bản trong thời gian tới.

Cuối tháng 10, tại Hội nghị về Công ước khung của Liên hiệp quốc về biến đổi khí hậu lần thứ 26 (COP26), Ngân hàng Phát triển TPHCM (HDBank) và Quỹ Đầu tư quốc tế Affinity cũng đã ký kết thỏa thuận hợp tác về việc hỗ trợ và huy động vốn cho HDBank dành cho các doanh nghiệp Việt Nam trị giá 300 triệu đô la Mỹ. Đến ngày 4-11, cũng chính HDBank tiếp tục ký kết thỏa thuận với tổ chức tài chính phát triển của Pháp (Proparco) về việc hợp tác tài trợ tín dụng dài hạn trị giá 100 triệu đô la Mỹ. Trước đó, vào tháng 8-2021, Proparco cũng đã cấp cho HDBank khoản tín dụng thời hạn năm năm với số tiền 50 triệu đô la Mỹ.

Khi nguồn vốn nội địa ngày càng bị cạnh tranh quyết liệt

Triển vọng phục hồi của nền kinh tế trong giai đoạn tới sẽ thúc đẩy tăng trưởng tín dụng mạnh mẽ hơn, nên việc các ngân hàng tăng cường nguồn vốn huy động để chuẩn bị cho những mục tiêu phát triển dài hơi là có thể hiểu được. Đặc biệt, ngày càng nhiều ngân hàng tích cực tìm kiếm các nguồn vốn từ các tổ chức tài chính quốc tế, như là một cấu phần quan trọng trong nguồn vốn đầu vào với nhiều lợi ích thấy rõ.

Thực tế cho thấy hiện nay nguồn vốn nội địa đang bị cạnh tranh quyết liệt, khi các kênh đầu tư như chứng khoán, trái phiếu doanh nghiệp, bất động sản,... đã thu hút một lượng vốn lớn từ tiền gửi ngân hàng dịch chuyển sang. Thống kê cho thấy tăng trưởng huy động vốn của toàn ngành ngân hàng từ đầu năm đến nay không chỉ thấp hơn tăng trưởng tín dụng mà còn thấp hơn rất nhiều so với cùng kỳ những năm trước, một phần do lãi suất tiền gửi tiền đồng hiện nay không còn đủ sức hấp dẫn.

Đáng lưu ý là nguồn vốn ngoại tệ trong nước cũng ngày càng thu hẹp và có xu hướng tập trung vào một số ít ngân hàng. Do trần lãi suất tiền gửi đô la Mỹ đã giảm về 0% từ năm 2015 đến nay nên những khách hàng có vốn ngoại tệ thường chỉ gửi vào những ngân hàng gốc Nhà nước vốn có tính đảm bảo cao hơn và các ngân hàng này có nguồn ngoại tệ dồi dào hơn.

Nhiều ngân hàng trong nước vẫn phải phát triển tín dụng ngoại tệ để phục vụ các khách hàng doanh nghiệp có hoạt động xuất nhập khẩu và có nhu cầu thanh toán quốc tế, dẫn đến tình trạng thiếu hụt thanh khoản ngoại tệ triền miên tại các ngân hàng này.

Trong khi đó, nhiều ngân hàng trong nước vẫn phải phát triển tín dụng ngoại tệ để phục vụ các khách hàng doanh nghiệp có hoạt động xuất nhập khẩu và có nhu cầu thanh toán quốc tế, dẫn đến tình trạng thiếu hụt thanh khoản ngoại tệ triền miên tại các ngân hàng này.

Như báo cáo tài chính (BCTC) quí 3-2021 của Techcombank cho thấy, dư nợ cho vay đô la Mỹ quy đổi của ngân hàng này đến cuối tháng 9 là hơn 16.000 tỉ đồng, nhưng tiền gửi khách hàng chỉ gần 12.000 tỉ đồng. Hay như tại VPBank, dư nợ đô la Mỹ quy đổi là hơn 5.000 tỉ đồng, trong khi tiền gửi đô la Mỹ chỉ có 3.100 tỉ đồng.

Nhiều lợi ích với vốn vay quốc tế

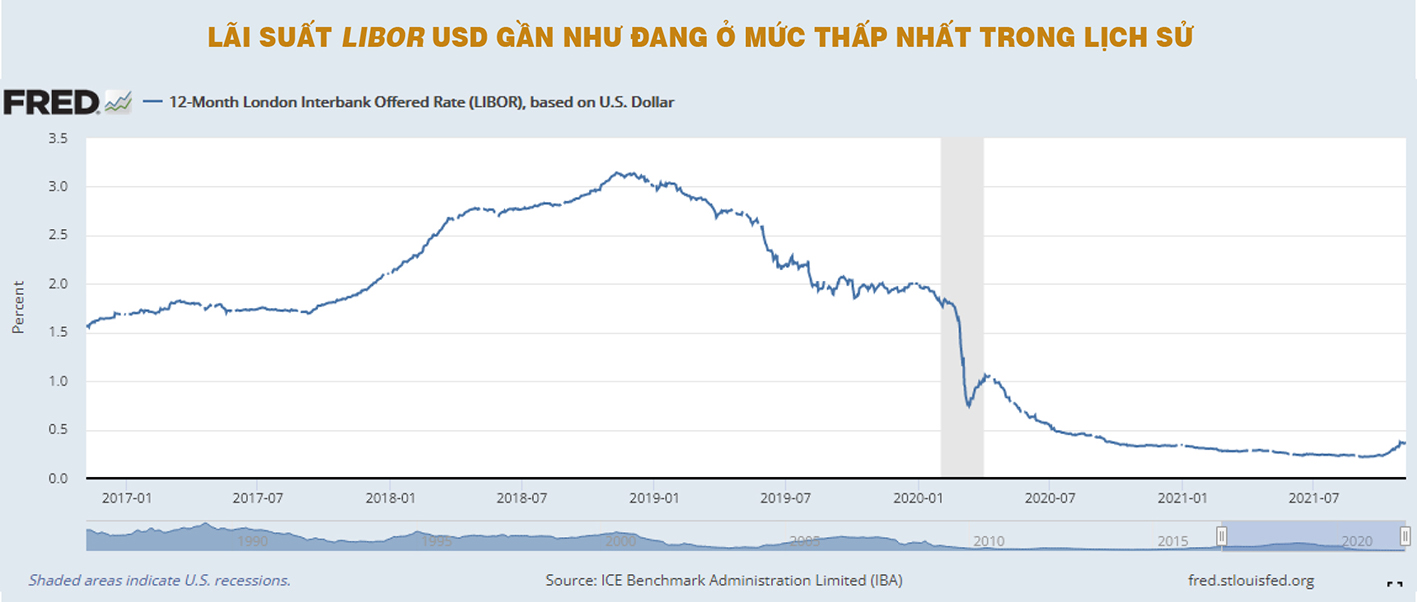

Điều này dẫn đến các ngân hàng hoặc phải vay lại vốn ngoại tệ của các tổ chức tín dụng khác trong nước - thường có kỳ hạn ngắn nhưng lãi suất không mấy dễ chịu, hoặc phải tích cực vay ngoại tệ từ các định chế tài chính quốc tế - có kỳ hạn dài hơn với lãi suất thấp hơn nhiều. Đặc biệt kể từ khi Cục Dự trữ liên bang Mỹ (Fed) theo đuổi chính sách nới lỏng tiền tệ với lãi suất thấp kỷ lục gần 0%, hoạt động vay vốn ngoại tệ càng diễn ra sôi nổi hơn để tận dụng môi trường lãi suất thấp.

Như trường hợp của Techcombank, khoản vay hợp vốn tín chấp của ngân hàng này bao gồm hai cấu phần 600 triệu đô la Mỹ với kỳ hạn ba năm và 200 triệu đô la Mỹ với kỳ hạn năm năm, trong đó lãi suất của khoản tín dụng này bằng lãi suất cho vay đô la Mỹ liên ngân hàng (Libor) cộng biên độ 1,35%/năm cho kỳ hạn ba năm và 1,62%/năm cho kỳ hạn năm năm. Với lãi suất Libor qua đêm hiện chỉ 0,07%, kỳ hạn 1 tháng chưa đến 0,09%, kỳ hạn dài nhất là 12 tháng cũng chỉ ở mức 0,35%, thì lãi suất của các khoản vay hợp vốn của Techcombank là khá thấp.

Trong khi đó, các ngân hàng hiện nay đang cho vay ngoại tệ ngắn hạn (khách hàng trong nước) với lãi suất ở mức 3-4,5%/năm; lãi suất cho vay trung, dài hạn ở mức 4,5-6%/năm. Có thể thấy biên độ lãi suất mà các ngân hàng được hưởng là khá lớn, đặc biệt là ở các kỳ hạn dài. Trong trường hợp các ngân hàng chuyển nguồn vốn ngoại tệ này thành tiền đồng và cho vay ra, biên độ lãi suất còn hấp dẫn hơn rất nhiều.

Cũng cần lưu ý rằng việc huy động vốn ngoại tệ những năm gần đây không còn chứa đựng quá nhiều rủi ro tỷ giá như giai đoạn trước, khi Ngân hàng Nhà nước (NHNN) hàng năm đều cam kết kiểm soát tỷ giá đô la Mỹ/tiền đồng tăng không quá 2%. Đáng lưu ý là những tháng gần đây, tiền đồng còn có xu hướng tăng giá so với đô la Mỹ. Cụ thể NHNN mới đây đã lần thứ 3 liên tiếp giảm giá mua đô la Mỹ, theo đó mức giảm so với đầu năm đã lên tới hơn 2%.

Đến lượt mình, chính nguồn vốn ngoại tệ mà các ngân hàng huy động được trên thị trường quốc tế cũng góp phần làm tăng nguồn cung ngoại tệ trong nước và giúp ổn định tỷ giá. Ngoài ra, việc có thêm nguồn vốn ngoại tệ dài hạn cũng giúp các ngân hàng giảm bớt sự phụ thuộc vào huy động từ khách hàng, tạo điều kiện để giữ mặt bằng lãi suất tiền gửi tiền đồng ổn định ở mức thấp như hiện nay.

Cũng cần lưu ý một số thỏa thuận vay ngoại tệ đặt ra yêu cầu chỉ dành cho một phân khúc khách hàng nhất định. Như nguồn vốn mà VPBank nhận được nhằm mục đích cung cấp các giải pháp tài chính toàn diện cho doanh nghiệp nhỏ và vừa (SME) nói chung và cho doanh nghiệp nữ làm chủ nói riêng. Trong khi đó, nguồn vốn mà HDBank nhận được từ Quỹ Đầu tư quốc tế Affinity nhằm tài trợ cho các chương trình đáp ứng tiêu chí Môi trường - Xã hội - Quản trị (ESG), phát triển bền vững; còn nguồn vốn nhận từ Proparco là để tài trợ các dự án năng lượng tái tạo tại Việt Nam.