(KTSG) - Sự xuất hiện ngày càng nhiều các quỹ đầu tư mạo hiểm đã tạo ra không khí sôi động cho thị trường cung cấp nguồn vốn cho các startup ở Việt Nam. Đằng sau những yếu tố tích cực này cũng cho thấy những sự chuyển dịch trong cấu trúc nền kinh tế của Việt Nam trong suốt một thập niên qua.

Tiền ngày càng nhiều

Trước đây các doanh nghiệp khởi nghiệp (startup) ở Việt Nam luôn phải phụ thuộc vào nguồn vốn của các nhà sáng lập cũng như vốn vay ngân hàng (thường phải vay bằng các tài sản thế chấp của các cổ đông), khiến họ gặp rất nhiều khó khăn trong kế hoạch tăng trưởng.

Bản chất hoạt động kinh doanh của startup luôn có mức rủi ro rất cao, nên việc có được một cấu trúc vốn được tài trợ nhiều bằng nguồn vốn khác giúp cho họ có thể cân bằng giữa rủi ro kinh doanh và rủi ro tài chính tốt hơn. Chúng ta hoàn toàn có thể thấy điều này trong đợt dịch Covid-19 vừa qua. Những startup nào phụ thuộc vào nguồn vốn vay ngân hàng sẽ gặp nhiều khó khăn để có thể duy trì khả năng trả nợ.

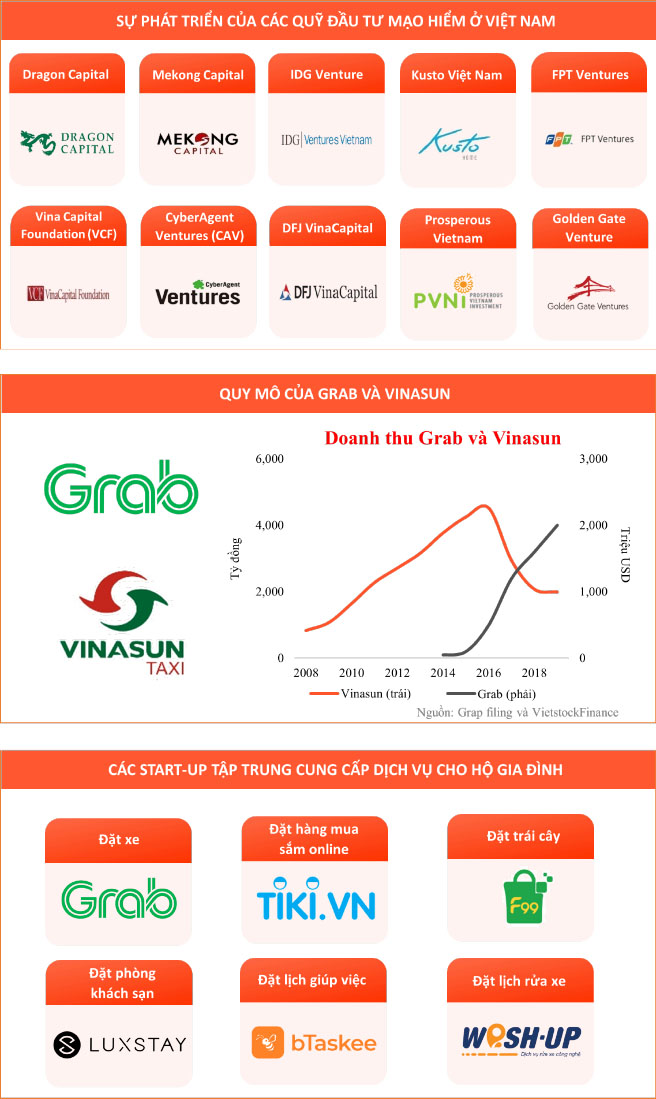

Chưa bao giờ các startup ở Việt Nam lại có thể có cơ hội để tiếp cận được các nguồn vốn đa dạng từ các nhà đầu tư thiên thần và các quỹ đầu tư mạo hiểm như hiện nay khi số lượng các quỹ đầu tư mạo hiểm ở Việt Nam đã tăng lên nhanh chóng trong ba năm qua.

Nhờ sự xuất hiện của các quỹ đầu tư này, các startup có nhiều cơ hội tăng trưởng thông qua nhiều vòng gọi vốn khác nhau cho các kế hoạch mở rộng. Dựa trên triển vọng thị trường mục tiêu cũng như năng lực lãnh đạo của doanh nghiệp mà các quỹ đầu tư sẽ rót vốn phục vụ nhu cầu tăng trưởng.

Những startup phát triển theo cơ chế vốn, sử dụng nguồn vốn từ xã hội để tài trợ cho hoạt động mở rộng, sẽ có cơ hội tăng trưởng vượt trội so với các doanh nghiệp theo mô hình sử dụng lợi nhuận để mở rộng. Chúng ta hoàn toàn có thể minh họa câu chuyện này với việc so sánh sự phát triển của Grab và sự sụt giảm của Vinasun trong những năm qua.

Vinasun đã có kết quả kinh doanh tăng trưởng rất tốt cho đến khi Grab và Uber xuất hiện ở thị trường Việt Nam. Chiến thắng của những hãng taxi công nghệ này đối với các hãng taxi truyền thống đã cho thấy vai trò quan trọng của các quỹ đầu tư trong việc tác động đến cuộc chiến cạnh tranh giữa các mô hình kinh doanh như thế nào.

Sự thay đổi trong xu hướng đầu tư của các quỹ trong những năm qua

Tuy nhiên, nếu để ý chúng ta sẽ thấy rằng các cơ hội gọi vốn không đồng đều cho các startup thuộc các ngành nghề khác nhau. Nói đơn giản hơn, giữa các startup của các ngành nghề nông nghiệp, sản xuất và dịch vụ có một sự khác biệt rất lớn.

Quan sát cho thấy, phần lớn các startup được gọi vốn trong các mùa vừa qua trên chương trình Shark tank đều đến từ nhóm ngành dịch vụ, liên quan đến các nhu cầu tiêu dùng và sử dụng các dịch vụ của các cá nhân và các hộ gia đình. Theo số liệu thống kê từ chương trình Shark Tank mùa 2021, có đến gần 75% các startup được tài trợ đến từ lĩnh vực dịch vụ.

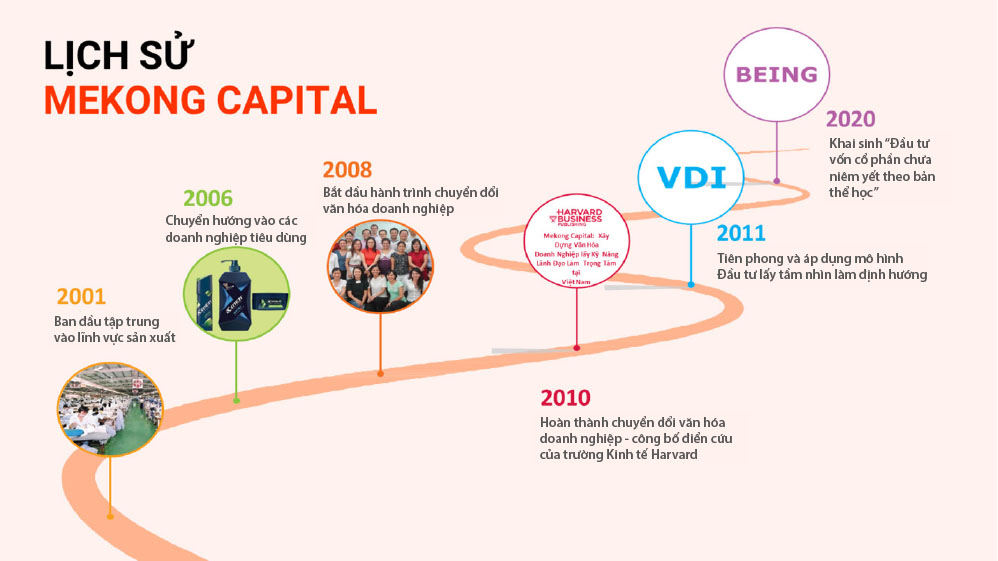

Nhìn lại hành trình của Mekong Capital, chúng ta cũng thấy khá rõ xu hướng này. Ban đầu khi vào thị trường Việt Nam Mekong Capital đã tập trung vào lĩnh vực sản xuất với tầm nhìn Việt Nam sẽ có thể trở thành một quốc gia công nghiệp trong 20 năm tới. Tuy nhiên, khi năng lực sản xuất của các doanh nghiệp trong nước ngày càng tụt hậu so với các nước trong khu vực thì các quỹ đầu tư cũng dần chuyển dịch để hạn chế đầu tư vào các ngành sản xuất và tập trung dần vào các ngành dịch vụ.

Danh mục đầu tư hiện tại của Mekong Capital hiện tại rất khác so với trước đây và chủ yếu tập trung vào các doanh nghiệp dịch vụ, có thể kể tên như Pharmacity trong lĩnh vực bán lẻ dược phẩm, Pizza 4P’s trong lĩnh vực chuỗi nhà hàng pizza hay trung tâm Yola trong lĩnh vực đào tạo ngoại ngữ.

Chúng ta cũng thấy những xu hướng tương tự ở các quỹ đầu tư khác. Hầu như khó thấy được những doanh nghiệp sản xuất sẽ có thể chen chân và chiếm tỷ trọng đáng kể trong danh mục của các quỹ này.

Khác với các nhà đầu tư cá nhân, các quỹ đầu tư chuyên nghiệp luôn duy trì một tầm nhìn dài hạn đối với quốc gia họ đang thực hiện các khoản đầu tư. Những quyết định thay đổi trong chiến lược đầu tư sẽ phản ánh những sự thay đổi trong kỳ vọng về kinh tế của những quỹ đầu tư này với các thị trường họ đang thực hiện đầu tư. Rõ ràng, các doanh nghiệp ngành dịch vụ với lợi thế sân nhà sẽ có nhiều lợi thế cạnh tranh hơn so với các doanh nghiệp nước ngoài khi tham gia thị trường Việt Nam.

Bắt nguồn từ những sự dịch chuyển trong cấu trúc kinh tế

Từ giai đoạn 2014-2015 nền kinh tế Việt Nam bắt đầu chuyển nhanh sang nền kinh tế tập trung vào tiêu dùng nội địa, với tăng trưởng kinh tế hàng năm đến từ khu vực hộ gia đình chiếm ưu thế. Sự thay đổi trong cấu trúc nền kinh tế đã khiến cho các nhu cầu dịch vụ xoay quanh cuộc sống của các cá nhân ngày càng gia tăng. Điều đó tạo ra những tiềm năng tăng trưởng tốt cho những doanh nghiệp theo đuổi những mô hình kinh doanh liên quan.

Có thể thấy phần lớn các mô hình kinh doanh có thể gọi được vốn trên Shark Tank đều liên quan đến lĩnh vực dịch vụ, xoay quanh các giải pháp phục vụ cho cuộc sống của con người. Chúng ta cũng có thể thấy được xu hướng đó qua các startup đã rất thành công trên thị trường, như Grab nhằm giải quyết nhu cầu đi lại của chúng ta.

Bên cạnh đó cũng sẽ có rất nhiều startup với các ý tưởng phục vụ cho các nhu cầu cuộc sống khác như ứng dụng (app) đặt trái cây F99, đơn vị vừa nhận được vốn từ quỹ đầu tư Do Ventures, hay startup Bentaski liên quan đến giúp việc nhà, thậm chí cũng có những startup tiến hành các dịch vụ đặt rửa xe qua app tận nơi để gia tăng các tiện ích cho khách hàng.

Những phân tích trên cho thấy sự liên quan chặt chẽ của cấu trúc kinh tế của một quốc gia đến xu hướng và “khẩu vị” của các nhà đầu tư tổ chức. Các startup thực hiện các hoạt động đầu tư phù hợp với xu hướng phát triển của thị trường sẽ không những có nhiều tiềm năng tăng trưởng mà còn có thể gia tăng khả năng tiếp cận nguồn vốn đại chúng để tận dụng những cơ hội mang lại.

(*) CFA

(**) Quoine