(KTSG Online) - Trong nửa đầu năm nay, lượng phát hành trái phiếu doanh nghiệp tăng gần gấp đôi so với cùng kỳ năm ngoái. Kỳ vọng cho thị trường trong nửa cuối năm cũng khá sáng sủa nhờ môi trường lãi suất thấp và đánh giá lạc quan về sự hồi phục của kinh tế vĩ mô.

- Lãi suất có tín hiệu tăng, ngân hàng tranh thủ phát hành trái phiếu

- Thị trường trái phiếu riêng lẻ: ‘Xây’ lại từ móng bằng sự minh bạch

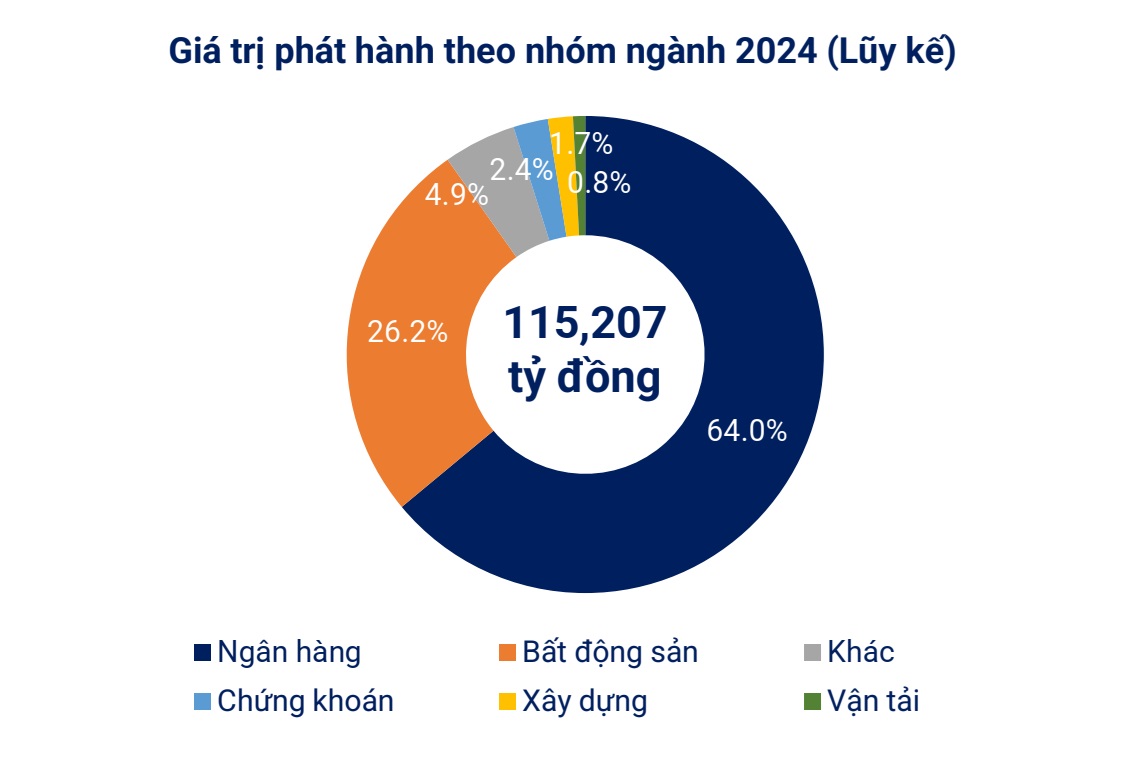

Ngân hàng, bất động sản chiếm chủ đạo

Thông tin từ Bộ tài chính cho thấy, thị trường trái phiếu doanh nghiệp đang tăng trưởng nhanh trong gần 6 tháng đầu năm nay, với lượng phát hành riêng lẻ tăng gấp 2,6 lần so với cùng kỳ. Con số này cũng tương đồng theo báo cáo tháng 6 của Hiệp hội thị trường Trái phiếu Việt Nam (VBMA), tổng hợp thông tin từ Sàn chứng khoán HNX và Ủy ban chứng khoán.

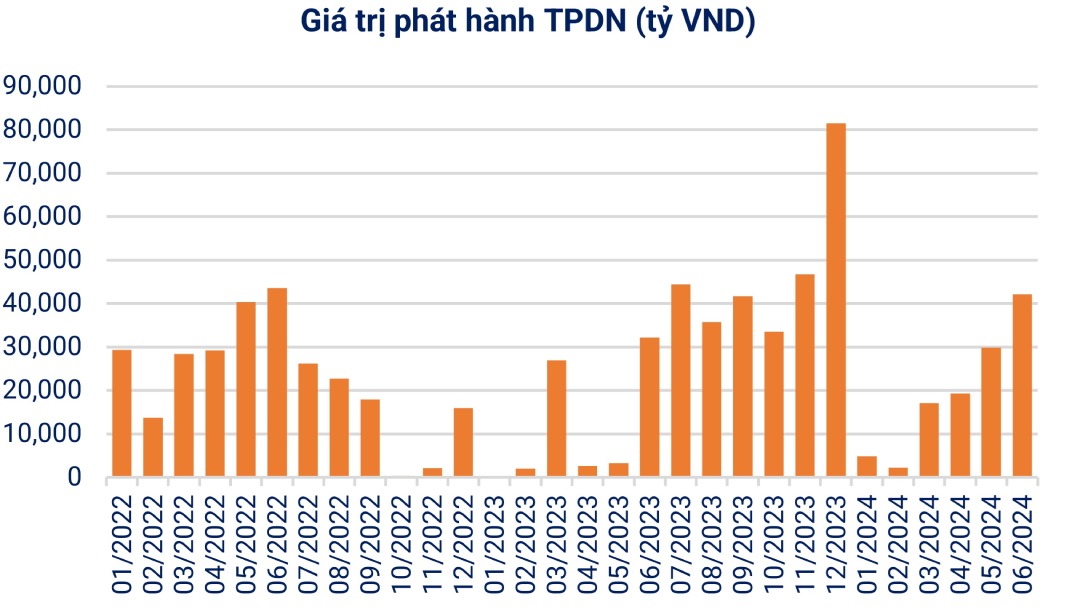

Theo đó, lũy kế từ đầu năm đến ngày công bố thông tin 30-6, có 102 đợt phát hành riêng lẻ (trị giá 104.109 tỉ đồng, tăng 78%) và 10 đợt phát hành ra công chúng (11.378 tỉ đồng, tăng 71%). Như vậy, lượng trái phiếu phát hành tăng trưởng 71% so với cùng kỳ.

Diễn biến năm nay cũng có phần khác biệt với năm ngoái, khi lượng phát hành tăng khá đều trong 5 tháng đầu năm, cộng thêm tháng 6 vừa qua tăng đột biến. Tính riêng tháng 6 có tới 30 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 40.147 tỉ đồng, tức chiếm hơn 40% tổng giá trị từ đầu năm và 3 đợt phát hành ra công chúng trị giá 2.000 tỉ đồng.

Đóng góp chủ đạo cho hoạt động phát hành trên thị trường sơ cấp vẫn là nhóm ngân hàng (chiếm 64%), tiếp theo là nhóm bất động sản (chiếm 26%). Những ngành còn lại đều chiếm tỷ trọng nhỏ hơn 5%.

Trong nửa đầu năm 2024, nhiều định chế tài chính tăng cường huy động trái phiếu kỳ hạn ngắn. Trong tháng 6, Ngân hàng Ngân hàng Shinhan Vietnam có tới 5 đợt huy động riêng lẻ với trị giá 1.000 tỉ đồng mỗi đợt, lãi suất 5,1%/năm với kỳ hạn 2 năm. Tương tự, công ty tài chính Home Credit cũng huy động với lãi suất kỳ đầu 7%/năm.

Các ngân hàng nội địa cũng tiếp tục đẩy mạnh huy động vốn từ trái phiếu với giá tị từ vài trăm đến vài nghìn tỉ đồng. Chẳng hạn, Ngân hàng ACB huy động 2 đợt lên đến 10.000 tỉ đồng với lãi suất 4,5%/năm, Techcombank huy động 5.000 tỉ đồng với lãi suất 4,6%/năm, MB có nhiều đợt huy động với lãi suất 5,28%/năm. Các công ty bất động sản cũng tăng cường huy động trong kỳ tháng 6 như Công ty Nam Long, Khải Hoàn Land.

Theo báo cáo của FiinRatings, không chỉ trên thị trường sơ cấp, thị trường giao dịch thứ cấp cũng sôi động với giá trị giao dịch bình quân đạt mức hơn 4.250 tỉ đồng mỗi ngày tính từ đầu năm 2024. Trong đó, trái phiếu ngân hàng và bất động sản là hai ngành có mức độ thanh khoản cao nhất, với tổng giá trị giao dịch chiếm gần 70% thị trường.

Đẩy mạnh tái cấu trúc nợ

Về tổng thể, các tổ chức phát hành trái phiếu tùy thuộc vào nhu cầu vốn trung và dài hạn cũng sẽ cân nhắc điều kiện vĩ mô để huy động vốn, đặc biệt là môi trường lãi suất. Theo báo cáo của Bộ tài chính, ước tính lãi suất phát hành bình quân 7,41%/năm và kỳ hạn phát hành bình quân 3,78 năm.

Ở nhóm tổ chức tín dụng, nhìn chung huy động kỳ hạn bình quân 5 năm và lãi suất bình quân quanh mức 5,4%. Trong số này có ngân hàng BIDV huy động kỳ hạn dài lên đến 10 năm, trong khi các tổ chức tín dụng tư nhân khác phát hành trái phiếu chủ yếu kỳ hạn ngắn 2-3 năm.

Nhìn chung, các tổ chức tín dụng đang huy động thấp hơn đáng kể so với thị trường. Trong khi đó, ở thị trường huy động tiền gửi tiết kiệm, Vietcombank đang chào ở mức 4,6%/năm với kỳ hạn 12 tháng; Techcombank, với biểu lãi suất từ ngày 18-6, đưa ra mức 4,95%/năm với kỳ hạn trên cùng một số điều kiện.

“Tận dụng môi trường lãi suất thấp, các tổ chức tín dụng tăng cường phát hành trái phiếu để củng cố các tỷ lệ về an toàn vốn, vốn trung dài hạn và đáp ứng nhu cầu vốn chuẩn bị cho tăng trưởng tín dụng nửa cuối năm”, báo cáo của FiinRatings công bố hồi cuối tháng 6 đánh giá việc các ngân hàng đẩy mạnh phát hành trái phiếu.

Ở góc độ khác, xu hướng đảo chiều tăng của lãi suất tiết kiệm sẽ gây áp lực tăng lên chi phí huy động vốn của các nhà phát hành, đặc biệt là với những trái phiếu có lãi suất thả nổi, được tính dựa trên lãi suất của ngân hàng quốc doanh cộng thêm biên độ. Trong nửa đầu năm, nhóm ngân hàng này chưa tăng lãi suất nhiều như các ngân hàng thương mại, nhưng nếu tăng lên thì sẽ ảnh hưởng đến quyết định phát hành trái phiếu.

Ở nhóm bất động sản, một số khoản phát hành trái phiếu gần đây có vẫn duy trì mức lãi suất tương đối cao và có khác biệt lớn. Chẳng hạn, Nam Long huy động khoảng 9,5%/năm, nhưng Khải Hoàn Land huy động đến 12,5%/năm. Trước đó, nhóm công ty thuộc tập đoàn Vingroup cũng phát hành nhiều trái phiếu, chủ yếu kỳ hạn bình quân 2 năm và và lãi suất phát hành 12-12,5%.

Tâm điểm của trái phiếu nhóm bất động sản vẫn là tái cấu trúc nợ. Mới đây, Novaland công bố thông tin cho biết đã hoàn tất thỏa thuận tái cấu trúc gói trái phiếu chuyển đổi trị giá gần 299 triệu đô la Mỹ (khoảng 7.500 tỉ đồng) với lãi suất 5,25% (đáo hạn năm 2026) được quyền chuyển đổi thành cổ phần phổ thông.

Theo VBMA, trong nửa cuối năm 2024, ước tính sẽ có khoảng 139.765 tỉ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 58,782 tỉ đồng, tương đương 42%. Trong tháng 6, các doanh nghiệp đã mua lại 13,336 tỷ đồng trái phiếu trước hạn, giảm 68% so với cùng kỳ năm 2023.

Nhìn chung, nhiều doanh nghiệp trong thời gian qua xin trái chủ giãn, hoãn thời gian thanh toán, giảm giá trị nợ nhằm giảm áp lực thanh toán đến hạn. Theo báo cáo tháng 6 của VISRatings, tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 5-2024 ở mức 16,1%, tăng 1 điểm phần trăm so với cuối năm 2023. Khoảng 65% lượng trái phiếu chậm trả gốc, lãi đến từ nhóm ngành bấtt động sản dân cư (tỷ lệ trả chậm lên đến 31%).

Động thái phát hành trái phiếu doanh nghiệp trong nửa cuối năm 2024 dự báo tiếp tục tăng lên. Năm 2023, lượng phát hành mới lên đến hơn 338.000 tỉ đồng, vẫn cao hơn 3 lần so với con số nửa đầu năm nay. Một điểm chú ý nữa là lượng phát hành được đẩy mạnh vào giai đoạn cuối năm thay vì sáu tháng đầu năm.

Mặt khác, nhu cầu đầu tư trung và dài hạn được kỳ vọng tăng dần và thị trường vốn sẽ nóng trở lại để đáp ứng nhu cầu vốn, bao gồm nhu cầu vốn của các tổ chức tín dụng, là nhóm “người chơi” chủ lực trên thị trường trái phiếu hiện nay.

“Trước sự hồi phục của kinh tế vĩ mô, nhu cầu đi vay và phát hành trái phiếu của doanh nghiệp sẽ tăng tốc trong nửa cuối năm 2024 giúp tăng trưởng tín dụng hoàn thành mục tiêu 14-15% cả năm”, trích báo cáo của FiinRatings.