(KTSG) - Tỷ giá có dấu hiệu tăng trong thời gian qua, dưới áp lực tăng giá của đô la Mỹ. Trước diễn biến này, Ngân hàng Nhà nước (NHNN) chưa có động thái can thiệp trực tiếp vào tỷ giá để hạn chế đà tăng và vẫn duy trì chênh lệch lãi suất tiền đồng và lãi suất đô la Mỹ ở mức âm lớn. Điều này nhìn chung gây áp lực tăng mạnh hơn cho tỷ giá. Vậy hàm ý đằng sau các diễn biến này và mục tiêu của chính sách tiền tệ có thể là gì?

Tỷ giá bật tăng trong môi trường lãi suất tiền đồng duy trì ở mức thấp

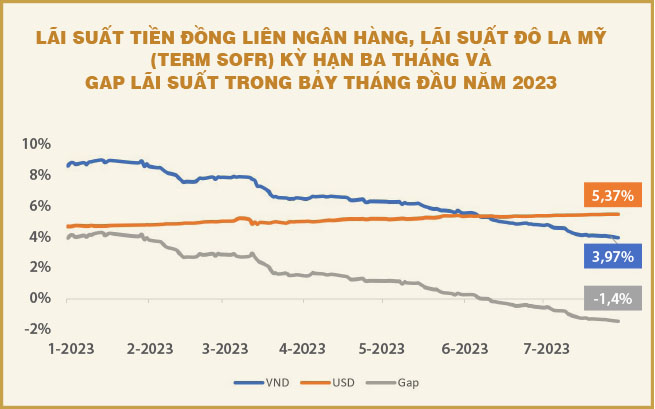

Tỷ giá đô la Mỹ/tiền đồng đã bật tăng từ đầu tháng 7-2023 sau một giai đoạn bình ổn kéo dài, một phần do áp lực từ quyết định tăng lãi suất của Cục Dự trữ liên bang Mỹ (Fed) kéo theo đà tăng của chỉ số DXY - đo lường sức mạnh của đô la Mỹ, một phần do thanh khoản tiền đồng dồi dào trên thị trường liên ngân hàng khiến lãi suất tiền đồng giảm mạnh và chênh lệch giữa lãi suất tiền đồng và lãi suất đô la Mỹ (sau đây sẽ gọi là “gap VND-USD”) âm đáng kể, gây áp lực lên tỷ giá.

Có thể thấy, lãi suất đô la Mỹ liên tục tăng, trong khi lãi suất tiền đồng trong xu hướng giảm mạnh. Chênh lệch lãi suất VND-USD đã âm kể từ tháng 6 tới nay. Giá các hợp đồng swap kỳ hạn một năm cũng đã âm, cho thấy thị trường kỳ vọng lãi suất tiền đồng tiếp tục ở mức thấp trong thời gian kéo dài. Đáng chú ý là khi tỷ giá tiếp tục duy trì đà tăng và chênh lệch lãi suất VND-USD càng có xu hướng âm lớn hơn thì NHNN cũng chưa có động thái điều chỉnh về tỷ giá.

Hàm ý về tỷ giá trong điều hành chính sách tiền tệ

Tỷ giá tăng trong bối cảnh áp lực từ việc Fed thắt chặt tiền tệ vẫn còn, tuy nhiên, NHNN không có động thái kéo lãi suất tiền đồng tăng lên tương ứng với mặt bằng lãi suất đô la Mỹ đang ở mức cao để giảm áp lực cho tỷ giá. Thậm chí lãi suất tiền đồng trên thị trường liên ngân hàng còn liên tục giảm, kéo chênh lệch lãi suất VND-USD âm sâu hơn và tỷ giá cũng liên tục tăng sau đó.

Có thể thấy vấn đề tỷ giá hiện tại không đáng lo để nhà điều hành phải thực hiện các biện pháp can thiệp như trong giai đoạn nửa cuối năm 2022. Điều này là hợp lý do tỷ giá tăng nhưng không đột ngột và áp lực từ Fed kể từ đầu năm 2023 không nhiều. Vì vậy, tỷ giá tăng nhưng không tạo các cú sốc về cầu tiền nào trên thị trường tài chính.

So với đầu năm 2023, tỷ giá thời điểm cuối tháng 7 tăng nhẹ khoảng 0,6%; nhìn chung nằm trong “ngưỡng” kiểm soát của NHNN và các áp lực từ phía cầu đô la Mỹ mà chủ yếu là từ động thái lãi suất của Fed được cho là mang tính chất ngắn hạn. Lạm phát Mỹ giảm mạnh làm thị trường gia tăng kỳ vọng về việc Fed sớm giảm lãi suất bất chấp ý chí và động thái của Fed tiếp tục duy trì lãi suất ở mức cao để kéo lạm phát về mục tiêu 2%. Vì vậy, NHNN đang chưa có động thái can thiệp nào về tỷ giá cũng như điều chỉnh lãi suất tiền đồng để giảm bớt đà tăng của tỷ giá, đồng thời tiếp tục duy trì chênh lệch lãi suất VND-USD ở mức âm lớn.

Nền tảng vĩ mô Việt Nam đang tương đối ổn định, tỷ giá và lạm phát nhìn chung được kiểm soát, tạo thuận lợi lớn cho nhà điều hành độc lập trong điều hành lãi suất tiền đồng theo hướng giảm lãi suất để phát triển kinh tế, sau một năm 2022 đầy sóng gió.

Mặc dù vậy, chúng ta có thể nhìn hoạt động điều hành tiền tệ ở góc độ đa chiều hơn để đánh giá tác động và có cái nhìn về lãi suất, tỷ giá thời gian tới.

Thứ nhất, nếu việc tỷ giá tăng chỉ trong ngắn hạn và áp lực tỷ giá không nhiều thì NHNN hoàn toàn có thể độc lập hơn trong điều hành lãi suất tiền đồng, theo hướng giảm lãi suất, hỗ trợ tăng trưởng kinh tế.

Tín dụng sáu tháng đầu năm 2023 chỉ tăng 4,73% so với cuối năm 2022 trong khi hạn mức tăng trưởng tín dụng cả năm là 14%. Tín dụng tăng chậm phản ánh khả năng hấp thụ vốn của nền kinh tế suy yếu, tác động làm chậm lại đà tăng của GDP. Sáu tháng đầu năm nay, GDP tăng 3,72%, chỉ cao hơn tốc độ tăng 1,74% của sáu tháng đầu năm 2020 trong giai đoạn 2011-2023.

Có thể thấy kể từ đầu năm nay, NHNN bơm tiền qua kênh tỷ giá một lượng không lớn, chỉ khoảng 146.000 tỉ đồng (tương đương mua vào khoảng 6,2 tỉ đô la Mỹ). Chủ yếu thanh khoản liên ngân hàng dư thừa vì tín dụng tăng chậm và dòng tiền thị trường cư dân, doanh nghiệp đẩy vào hệ thống ngân hàng do lãi suất huy động ở mức cao giai đoạn cuối năm 2022, đầu năm 2023.

Việc duy trì lãi suất tiền đồng ở mức thấp thể hiện mục tiêu của nhà điều hành trong việc kích thích tổng cầu, đẩy mạnh tín dụng ra nền kinh tế, thúc đẩy tăng trưởng và phù hợp với chủ trương của Chính phủ, cũng như động thái giảm lãi suất điều hành của NHNN kể từ đầu năm.

Thứ hai, để tỷ giá tăng có thể là mục tiêu của NHNN nhằm thúc đẩy xuất nhập khẩu. Xuất nhập khẩu đã và đang đóng vai trò quan trọng trong tăng trưởng kinh tế, tác động mạnh tới thu nhập và việc làm trong nước, với quy mô kim ngạch xuất nhập khẩu luôn ở mức rất cao so với GDP. Tuy nhiên, kim ngạch xuất nhập khẩu đã và đang giảm mạnh trong năm nay.

Theo đó, lũy kế hết quí 2-2023, xuất khẩu giảm 10% và nhập khẩu giảm 13,2% so với cùng kỳ năm 2022. Do đó, tuy chênh lệch xuất nhập khẩu sáu tháng đầu năm nay thặng dư 12,25 tỉ đô la Mỹ - tăng mạnh so với cùng kỳ năm ngoái chỉ xuất siêu 1,2 tỉ đô la Mỹ, thì việc kim ngạch xuất nhập khẩu giảm mạnh ở cả hai chiều đã tác động không nhỏ tới thu nhập và việc làm trong nền kinh tế.

Vì vậy, tỷ giá tăng có thể hàm ý mục tiêu hỗ trợ xuất khẩu của NHNN khi giá tiền đồng sẽ rẻ hơn góp phần kích thích nhu cầu của nước ngoài đối với hàng hóa Việt Nam. Tỷ giá tăng cũng làm gia tăng nguy cơ nhập khẩu lạm phát vào Việt Nam. Song, nhập khẩu kể từ đầu năm cho thấy đà giảm mạnh, bên cạnh đó, lạm phát toàn phần cũng đang ở mức thấp.

Bảy tháng đầu năm nay, chỉ số CPI chỉ tăng 3,12% so với cùng kỳ năm ngoái, thấp hơn nhiều so với mục tiêu kiểm soát lạm phát Quốc hội đề ra cho năm nay là dưới 4,5%. Lạm phát ổn định có thể do cầu tiền suy yếu, biểu hiện qua tín dụng tăng trưởng thấp và thanh khoản tiền đồng dư thừa trong hệ thống ngân hàng; bên cạnh đó, giá cả các nhóm hàng trọng yếu trong rổ CPI cơ bản được bình ổn. Lạm phát có xu hướng giảm dần là yếu tố quan trọng hỗ trợ NHNN trong việc chấp nhận tỷ giá tăng.

Hai luận điểm kể trên có thể cho ta một góc nhìn về chính sách tiền tệ trong những tháng cuối năm. Nhiều khả năng, NHNN sẽ tiếp tục đặt mục tiêu duy trì lãi suất tiền đồng ở mức thấp, không ngoại trừ việc giảm lãi suất điều hành để hỗ trợ nền lãi suất thị trường ở mức thấp, đồng thời không can thiệp làm giảm độ chênh lãi suất VND-USD. Đồng nghĩa với việc sẵn sàng chấp nhận tỷ giá cao hơn ở mức độ cho phép. Các biện pháp này đều nhằm thúc đẩy nhu cầu xuất nhập khẩu hàng hóa và tiêu dùng nội địa.

Nền tảng vĩ mô Việt Nam đang tương đối ổn định, tỷ giá và lạm phát nhìn chung được kiểm soát, tạo thuận lợi lớn cho nhà điều hành độc lập trong điều hành lãi suất tiền đồng theo hướng giảm lãi suất để phát triển kinh tế, sau một năm 2022 đầy sóng gió.