(KTSG Online) – Diễn biến mới của đồng đô la Mỹ khiến dòng chảy đầu tư trên thị trường cổ phiếu trở nên lưỡng lự, dòng chảy tiêu dùng trong nền kinh tế chững lại, còn tổ chức phát hành vẫn đang tiếp tục đàm phán với trái chủ. Dòng tiền được kỳ vọng chảy nhiều hơn khi nền kinh tế được kỳ vọng sẽ cải thiện dần vào cuối năm, nhưng được đánh giá là còn rất nhiều thách thức.

- Dòng tiền đáo hạn ngân hàng lưỡng lự với các kênh đầu tư

- Lãi suất giảm, tiền gửi vẫn tăng và những ‘trúc trắc’

Dòng tiền đầu tư lưỡng lự

Trên thị trường cổ phiếu, dòng tiền đầu tư đã có những chuyển động quan trọng trong tháng 9 và nửa đầu tháng 10. Thị trường giảm mạnh từ mức đỉnh ngắn hạn được lập ngay trong tháng 9, có lúc mất đến gần 12%. Sau khi có tuần hồi phục mạnh mẽ trong tuần qua, mức giảm so với đầu tháng 9 chỉ còn khoảng 6,5%.

Theo bà Nguyễn Hoài Thu, Tổng giám đốc Điều hành Quỹ Đầu tư chứng khoán và trái phiếu VinaCapital, việc điều chỉnh thị trường trong thời gian qua được cho là bình thường vì trước đó VN-Index đã tăng mạnh. Ngay cả sau khi giảm mạnh, chỉ số chính của thị trường chứng khoán đến nay vẫn tăng đến 15% so với hồi đầu năm, được đánh giá là một mức tăng rất tốt.

“Thị trường cần điều chỉnh ngắn hạn để đi tiếp, trong dài hạn thì động lực đi lên vẫn là rất lớn khi chu kỳ Việt Nam kinh tế ở vị thế tốt”, bà Thu bình luận thêm.

Sự rút lui của khối ngoại, nhóm tự doanh của công ty chứng khoán lẫn nhà đầu tư cá nhân trong thời gian qua không hẳn là sự tháo chạy, theo báo cáo chiến lược tháng 10 của SSI. Theo đó, dòng tiền trên thị trường hiện nay nghiêng nhiều về động thái quan sát hoặc tái cơ cấu danh mục, thay vì tiếp tục giải ngân hay rút vốn khi tỷ suất giữa lợi nhuận và rủi ro khá cân bằng giữa các nhóm tài sản tài chính.

“Tâm lý trên thị trường ở trạng thái thận trọng nhưng không theo hướng tiêu cực như giai đoạn 2022. Điều này phản ánh về việc không chắc chắn về xu hướng vĩ mô trong giai đoạn còn lại của năm 2023 và 2024”, báo cáo của SSI nhận định.

Ông Đinh Quang Hinh, Trưởng bộ phân vĩ mô và chiến lược thị trường, Khối Phân tích của Công ty chứng khoán VNDirect, đánh giá kênh đầu tư chứng khoán vẫn sẽ là lựa chọn ưu tiên của dòng tiền hiện nay, trong bối cảnh các kênh đầu tư khác như bất động sản, trái phiếu doanh nghiệp vẫn đang gặp nhiều khó khăn, dù mặt bằng lãi suất huy động đã giảm rất sâu và bằng mức đáy của thời điểm Covid-19.

“Áp lực tỷ giá hiện nay chỉ mang tính thời điểm và sẽ không làm đảo ngược xu hướng giảm của mặt bằng lãi suất huy động và cho vay”, ông Hinh bình luận vào cuối phiên giao dịch ngày 13-10 vừa qua.

Chờ đợi phục hồi

Trong khi dòng tiền đầu tư lưỡng lự trên thị trường cổ phiếu, hoạt động tái cấu trúc dòng tiền trái phiếu doanh nghiệp vẫn đang diễn ra mạnh mẽ.

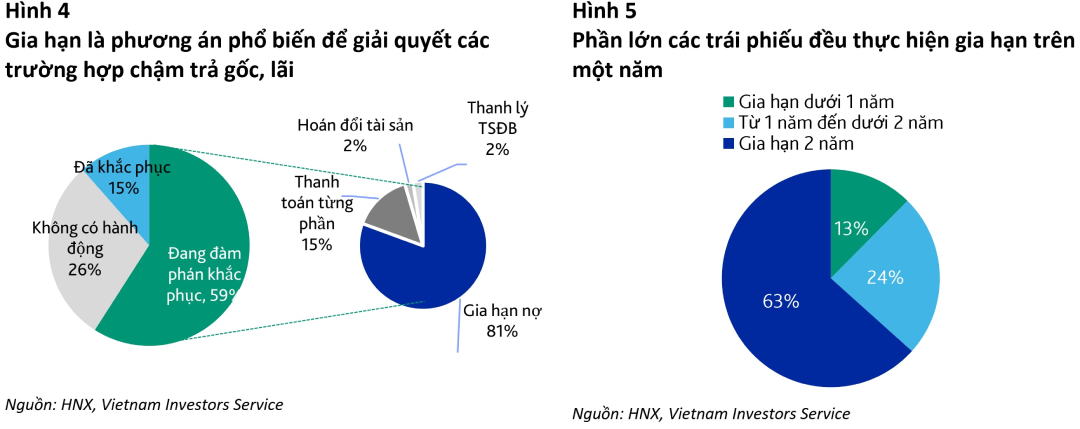

Theo báo cáo công bố mới đây của VIS Ratings, đơn vị xếp hạng tín nhiệm doanh nghiệp, tổng giá trị trái phiếu chậm trả gốc hoặc lãi tính đến tháng 9-2023 là khoảng 175.000 tỉ đồng, phần lớn đến từ các ngành đang gặp nhiều khó khăn về dòng tiền là bất động sản, xây dựng và năng lượng tái tạo. Trong quí 4 năm nay dự kiến sẽ phát sinh thêm khoảng 20.000 tỉ đồng, còn con số năm 2024 khoảng 66.000 tỉ đồng.

Thống kê của tổ chức này cho thấy trong 9 tháng đầu năm 2023, có 148 trái phiếu với tổng giá trị 36.000 tỉ đồng lùi ngày đáo hạn (75% trong số đó chỉ đạt được sự đồng ý của trái chủ trong vòng hai tháng trước ngày đáo hạn).

“Việc gia hạn trái phiếu chủ yếu để tránh tình trạng chậm trả gốc, lãi và chúng tôi cho rằng cơ chế này giúp cho tổ chức phát hành có thêm thời gian để tái cấu trúc hoạt động kinh doanh cũng như dòng tiền của họ”, báo cáo của VIS Ratings nhận định.

Từ góc độ này, câu chuyện hồi phục sẽ tốn nhiều thời gian hơn, thay vì đi lên kiểu chữ V. Doanh nghiệp, đặc biệt là nhóm bất động sản, vẫn cần thêm thời gian để hạ đòn bẩy tài chính, trong đó giảm dần chi phí vay trong bối cảnh mặt bằng lãi suất tiết kiệm giảm đáng kể.

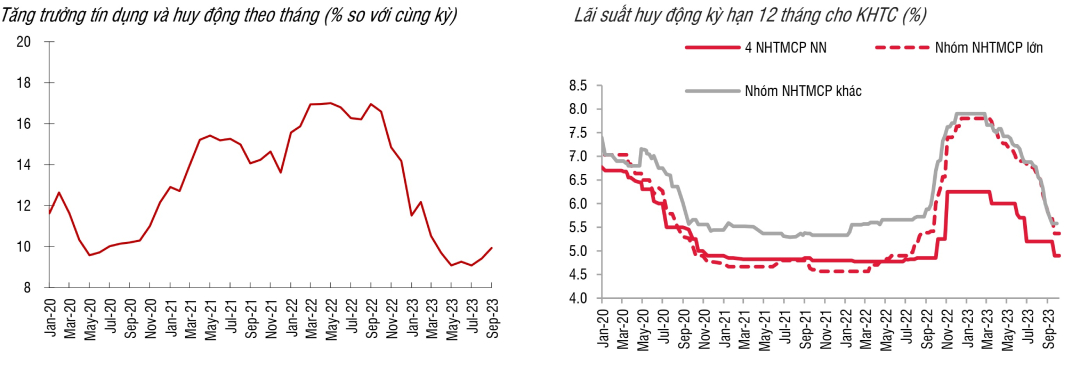

Nếu như hoạt động huy động vốn của doanh nghiệp trên thị trường vốn đang chững lại vì dòng tiền “lưỡng lự”, thì hoạt động tín dụng trên thị trường cũng có những biến động mới và được kỳ vọng tăng nhanh vào cuối năm.

Theo số liệu cập nhật gần đây, tính đến 29-9, tăng trưởng tín dụng toàn hệ thống đạt 6,92% so với cuối năm 2022, mức tăng này vẫn chậm hơn so với năm ngoái, dù tín dụng một số lĩnh vực ưu tiên được báo cáo là tăng trưởng ở mức cao.

Theo ông Nguyễn Đức Lệnh, Phó giám đốc NHNN chi nhánh TPHCM, dư nợ trên địa bàn thành phố trong tháng 9 tăng 0,72% so với tháng trước, là tháng thứ hai liên tiếp tăng trưởng ở mức khá và tiếp tục củng cố xu hướng tăng trưởng tín dụng trong những tháng còn lại của năm. Ngoài ra, trong 9 tháng đầu năm, lượng vay vốn và giải ngân gói tín dụng ưu đãi đạt tỷ lệ 103,5% so với mức cam kết mà các tổ chức tín dụng trên địa bàn đăng ký từ đầu năm.

Theo đánh giá của SSI, mức tăng trưởng tín dụng chung ở mức cao hơn nhiều so với ước tính ban đầu, dù vẫn thấp hơn so với cùng kỳ (9 tháng năm ngoái đạt 11,1%), đến một phần từ yếu tố mùa vụ vào cuối quí. “Xu hướng tín dụng trong tháng 10 là điểm quan trọng để thấy được hiệu quả của việc hạ lãi suất huy động và cho vay”, báo cáo nhận định.

Thực tế, con số tăng trưởng mục tiêu 14-15% trước đó được nhiều chuyên gia dự báo là khó đạt được. Còn khảo sát của các nhà băng cho biết kỳ vọng tăng trưởng dư nợ trong cả năm 2023 sẽ khoảng 12,3%, điều chỉnh giảm 0,2 điểm phần trăm so với mức dự báo là 12,5% tại kỳ điều tra các tổ chức tín dụng mới đây.

Theo ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng OCB, chia sẻ bên lề với báo chí tại buổi ra mắt thẻ tín dụng mới vào đầu tháng 10, cho biết bối cảnh hiện nay cả doanh nghiệp và người dân đều có nhu cầu “giảm nợ”, cất một phần tiền vào ngân hàng thay vì rút ra kinh doanh, tiêu dùng để dự phòng rủi ro. “Đây là phản ứng phù hợp của nền kinh tế, và đặc biệt tốt trong bối cảnh thị trường vừa bước ra khỏi giai đoạn khó khăn về thanh khoản”, ông Tùng đánh giá.

Cùng với xu hướng giảm lãi suất huy động vẫn tiếp diễn, thanh khoản hệ thống dồi dào được kỳ vọng là tiền đề quan trọng cho giai đoạn cuối năm nay, giúp ngân hàng bơm vốn tốt và giảm lãi suất bền vững hơn khi kinh tế tăng trưởng trở lại. Thị trường được dự báo sẽ cải thiện nhẹ vào cuối năm, nhưng vấn đề vẫn là chờ “gió đông”, tức tín hiệu phục hồi rõ nét hơn của thị trường, ông Tùng nhận định.