(KTSG) - Trung Quốc là đối tác thương mại lớn của các nước ASEAN, nhất là Việt Nam. Các chính sách kinh tế của Trung Quốc có tác động đến các nền kinh tế ASEAN cũng như các nước khác trên thế giới. Do đó, tìm hiểu cách Trung Quốc thiết lập chính sách tiền tệ sẽ giúp cho các nước bên cạnh có những chính sách đúng và phù hợp cho sự tăng trưởng kinh tế của mình.

- Giá sầu riêng giảm liên tục là do Trung Quốc có nguồn cung mới?

- Dữ liệu kinh tế trái ngược của Trung Quốc gây hoài nghi về triển vọng phục hồi

Ngày 15-4-2023, nhân dịp tham dự cuộc họp thường niên của Ngân hàng Thế giới (WB) và Quỹ Tiền tệ quốc tế (IMF) tại Washington, Mỹ, Thống đốc Ngân hàng Nhân dân Trung Quốc (PBoC), ông Yi Gang, đã có buổi nói chuyện tại Viện Tài chính quốc tế Peterson ở Mỹ về đề tài “Chính sách tiền tệ của Trung Quốc - thực tiễn và cơ sở lý luận”. Đây là lần đầu tiên người đứng đầu PBoC thảo luận một cách cởi mở về phương pháp thiết thực mà Trung Quốc đang dùng trong việc thiết lập chính sách tiền tệ cho nền kinh tế lớn thứ hai thế giới.

Ông Yi có bằng tiến sĩ kinh tế tại Đại học Illinois (Mỹ) và đã giảng dạy tại một trường đại học ở Mỹ trong nhiều năm, do đó, bài nói chuyện của ông bằng tiếng Anh đã được truyền đi trước công chúng(1). Bài viết này tóm tắt những gì ông Yi nói, cũng như đánh giá khung chính sách tiền tệ của PBoC trong bối cảnh nền kinh tế toàn cầu suy thoái trong năm nay, đồng thời cũng bàn thêm về tác động của chính sách này đối với các nền kinh tế các nước trong khối ASEAN.

Bài trình bày của ông Yi bao gồm ba lĩnh vực chính sách của PBoC: i) chính sách lãi suất; ii) chính sách tỷ giá hối đoái; và iii) các công cụ về cơ cấu của chính sách tiền tệ. Phần lớn cuộc nói chuyện nhắm vào lĩnh vực đầu tiên.

Về chính sách lãi suất

Ông Yi nói rằng PBoC theo quy tắc Taylor (Taylor’s rule, do Giáo sư John Taylor của Đại học Stanford, Mỹ, đề nghị trong một bài báo đăng ở Carnegie-Rochester Conference Series on Public Policy năm 1993), nhằm điều chỉnh lãi suất danh nghĩa ngắn hạn cho phù hợp với chênh lệch giữa lạm phát thực tế và lạm phát mục tiêu, cũng như chênh lệch giữa tăng trưởng GDP tiềm năng thực tế và tăng trưởng GDP tiềm năng mục tiêu. Ở Mỹ, Cục Dự trữ liên bang Mỹ (Fed) đã tham khảo mô hình này từ năm 1995 để định ra lãi suất danh nghĩa ngắn hạn. Để định ra lãi suất dài hạn, PBoC cũng cân nhắc cái mà họ gọi là quy tắc vàng (golden rule) khi họ cẩn thận xem xét quỹ đạo của lãi suất thực và tốc độ tăng trưởng kinh tế tiềm năng (r-g). Lập luận của ông Yi là lãi suất quá cao sẽ gây ra các chi phí tài chính cao và làm giảm đầu tư trong nước, trong khi lãi suất quá thấp sẽ gây ra lạm phát và bong bóng.

Ông Yi cho rằng trên thực tế, rất khó để tính toán các biến số này một cách chính xác. Vì vậy, PBoC đặt lãi suất thực tế thấp hơn một chút so với tốc độ tăng trưởng kinh tế tiềm năng.

Ông Yi nói trong kinh tế học có hai trường phái tư tưởng về can thiệp của ngân hàng nhà nước trong chính sách tiền tệ: i) trường phái chủ động dựa trên lý thuyết Keynes (gia tốc tài chính), mà những người như Ben Bernanke (Chủ tịch Fed vào những năm 2006-2014) và những kinh tế gia khác tin là các can thiệp trong chính sách tiền tệ có thể ngăn chặn được sự tự củng cố theo chu kỳ của nền kinh tế thị trường; và ii) trường phái bảo thủ hơn gồm những người như William Brainard (kinh tế gia ở Đại học Yale 1967), Yi Gang... - những người đã ủng hộ cách tiếp cận ít can thiệp hơn trong chính sách tiền tệ, dành chỗ cho sự điều động khi có nhiều điều không chắc chắn.

PBoC sử dụng cả hai cách tiếp cận này, xem xét cả tính chất chu kỳ của chính sách và các tác động khu vực của chính sách tiền tệ đến Mỹ, châu Âu, Nhật Bản, ASEAN... Nói cách khác, PBoC đi theo các lực lượng thị trường nhưng sử dụng thêm các phán đoán. Mục tiêu là duy trì chính sách tiền tệ một cách thận trọng, đảm bảo thanh khoản dồi dào để hỗ trợ nền kinh tế, và thận trọng khi thắt chặt hay nới lỏng chính sách tiền tệ, tính đến độ trễ của chính sách tiền tệ cũng như tác động xuyên chu kỳ của chính sách này.

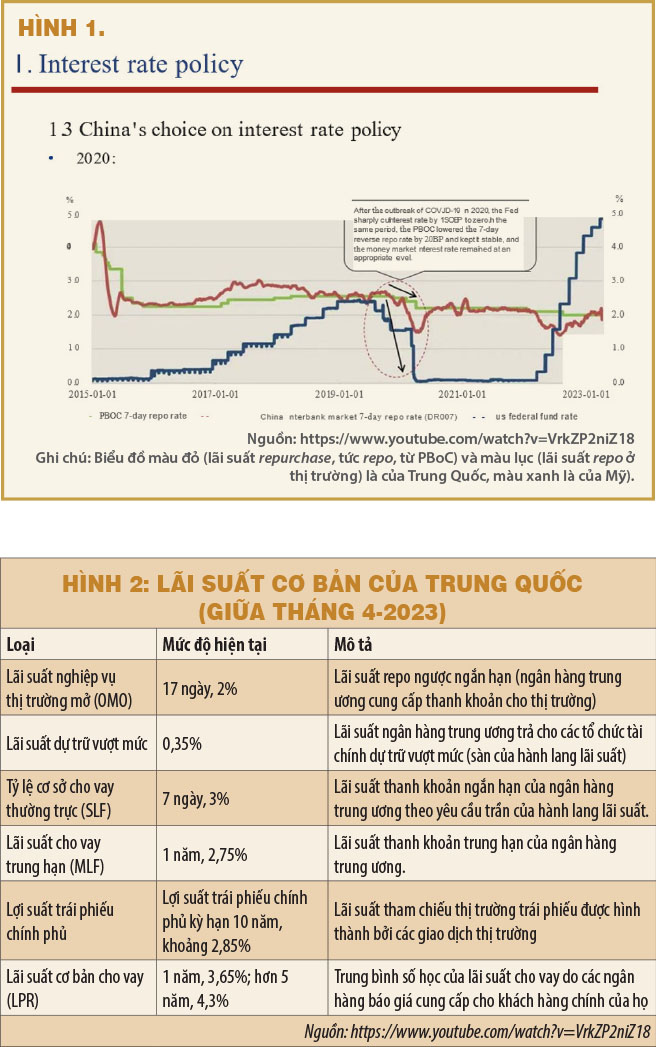

Để giải thích thêm về chiến lược tiền tệ này, ông Yi đã dùng một ví dụ về so sánh chính sách lãi suất của Mỹ và Trung Quốc từ năm 2015-2023 (hình 1).

Hình 1 cho thấy Fed đã liên tục tăng lãi suất quỹ liên bang (federal funds rate) từ năm 2015-2018, sau đó giảm lãi suất này xuống gần như bằng 0 từ năm 2020-2021 trong giai đoạn dịch Covid-19 và tăng các mức lãi suất này nhiều lần kể từ năm 2022. Trong khi đó, PBoC đã tăng lãi suất repo ngược 7 ngày (lãi suất dùng cho chính sách tiền tệ) thêm 5 điểm cơ bản (bps) vào năm 2017 và giữ các mức lãi suất chính sách này khá ổn định cho đến năm 2020 khi họ hạ các mức lãi suất này 20 điểm cơ bản và lãi suất thị trường tiền tệ vẫn ổn định. Kể từ năm 2022, Fed đã tăng lãi suất quỹ liên bang thêm 475 bp và 9 lần liên tiếp trong khi lãi suất chính sách của PBoC giảm 20 bps và lãi suất repo ở thị trường giảm khoảng 40 bps.

Do đó, hiện tại (giữa tháng 4-2023), lãi suất cơ bản của Trung Quốc nằm giữa khoảng 0,35% (mức sàn do PBoC trả cho khoản dự trữ vượt mức của các ngân hàng) và 3% (mức trần do lãi suất mà PBoC tính trên nhu cầu thanh khoản ngắn hạn từ các ngân hàng). Hình 2 cho thấy các mức lãi suất chính hiện nay ở Trung Quốc:

Về chính sách tỷ giá hối đoái

Ông Yi xác nhận là chính sách tiền tệ của Trung Quốc nhằm mục đích điều chỉnh lãi suất và để tỷ giá hối đoái được quyết định bởi thị trường dưới tác động của chính sách lãi suất. Khi cải cách tỷ giá hối đoái dựa trên cơ sở thị trường của Trung Quốc ngày càng sâu rộng, mô hình “ngang giá lãi suất” (interest parity theory) sẽ có sức mạnh giải thích thậm chí còn lớn hơn.

Ông đề cập đến ba sự kiện lớn ở thị trường ngoại hối của Trung Quốc trong hai thập niên qua: i) Ngày 21-7-2005, Trung Quốc áp dụng hệ thống tỷ giá hối đoái thả nổi có quản lý và sử dụng một rổ tiền tệ để tham chiếu; ii) ngày 17-3-2014, Trung Quốc nới rộng biên độ thả nổi tỷ giá nhân dân tệ/đô la Mỹ trên thị trường giao ngay; và iii) tháng 2-2016, Trung Quốc hình thành cơ chế điều chỉnh tỷ giá ngang giá trung tâm.

Kể từ năm 2017, tỷ giá hối đoái thả nổi hai chiều đã tăng đáng kể. Trong những năm gần đây, PBoC đã không còn can thiệp nhiều trong thị trường hối đoái. Chính sách lãi suất và chính sách lạm phát đều hỗ trợ lẫn nhau. Chỉ số giá tiêu dùng (CPI) ở Trung Quốc vào khoảng 2%, trong khi thặng dư cán cân thanh toán (balance of payments) của Trung Quốc ổn định ở mức 2% GDP kể từ năm 2011 (thặng dư này ở mức 10% năm 2007).

Về các công cụ cơ cấu của chính sách tiền tệ

Ông Yi đề cập đến chính sách PBoC hỗ trợ các doanh nghiệp nhỏ và vừa trong thời gian bị dịch Covid-19 và các dự án giảm thiểu carbon. PBoC đã cung cấp các khoản vay trị giá 1,5 triệu đô la Mỹ và ít hơn cho 56 triệu doanh nghiệp nhỏ và vừa ở Trung Quốc. Ông nói rằng một số doanh nghiệp này đã bị ảnh hưởng rất nặng do Covid-19 nhưng cũng nhờ chính sách này mà một số được sống sót.

Vài nhận xét về khung chính sách tiền tệ như đã trình bày

Mặc dù phần trình bày của ông Yi vừa minh bạch vừa cung cấp nhiều thông tin quan trọng, nhưng mô hình mà PBoC dựa vào để định chính sách lãi suất của Trung Quốc đã đem đến cho các kinh tế gia một số nhận xét thú vị.

Trong giai đoạn tới, do Trung Quốc sẽ giữ lãi suất thấp để thúc đẩy tăng trưởng kinh tế nên áp lực lên tỷ giá nhân dân tệ/đô la Mỹ (đồng nhân dân tệ giảm giá) sẽ tăng lên và do đó, tỷ giá hối đoái của các quốc gia là đối tác thương mại lớn với Trung Quốc cần phải điều chỉnh để tránh ảnh hưởng đến thâm hụt thương mại đối với Trung Quốc.

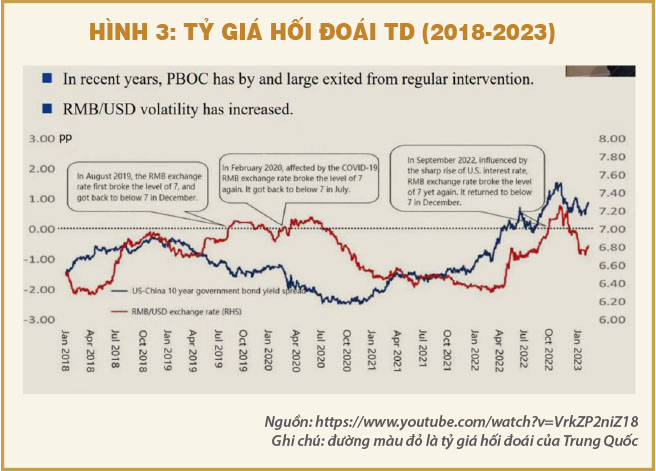

Thứ nhất, việc Trung Quốc từ bỏ kiểm soát tỷ giá hối đoái cho thấy, đúng như tác giả bài này đã lập luận vào năm ngoái (trong bài Vượt qua đại dương bão tố - những thách thức đối với nền kinh tế Việt Nam 2022-2025, KTSG, 1-12-2022(2)), không một quốc gia nào có thể vượt qua bộ ba chính sách bất khả thi về tiền tệ (impossible trinity) trong kinh tế: chính sách tiền tệ độc lập, dòng vốn tự do và tỷ giá hối đoái cố định. Một quốc gia chỉ có thể đạt được hai trong số ba mục tiêu này. Như ông Yi đã lập luận, Trung Quốc là một nước lớn và cần phải có một chính sách tiền tệ độc lập. Đồng thời, với một số lượng lớn Hoa kiều ở nước ngoài, Trung Quốc cần có dòng vốn chảy vào và không thể cắt đứt nguồn vốn này. Do đó, việc từ bỏ kiểm soát tỷ giá hối đoái là một hành động hợp lý. Ý nghĩa của sự lựa chọn chính sách này đối với các nước láng giềng rất là rõ ràng: tỷ giá hối đoái của Trung Quốc so với đô la Mỹ sẽ tiếp tục biến động (hình 3). Trong giai đoạn tới, do Trung Quốc sẽ giữ lãi suất thấp để thúc đẩy tăng trưởng kinh tế nên áp lực lên tỷ giá nhân dân tệ/đô la Mỹ (đồng nhân dân tệ giảm giá) sẽ tăng lên và do đó, tỷ giá hối đoái của các quốc gia là đối tác thương mại lớn với Trung Quốc cần phải điều chỉnh để tránh ảnh hưởng đến thâm hụt thương mại đối với Trung Quốc.

Thứ hai, ông Yi cho biết, và hình 3 ở trên cũng cho thấy, là các cơ quan quản lý tiền tệ của Trung Quốc tin vào học thuyết ngang giá lãi suất (interest parity doctrine), theo đó chênh lệch lãi suất giữa hai quốc gia sẽ bằng chênh lệch giữa tỷ giá hối đoái kỳ hạn và tỷ giá hối đoái giao ngay, nhờ giao tác chênh lệch giá (arbitrage). Điều này cũng có nghĩa là các nền kinh tế ASEAN cần phải xem xét cả lãi suất và tỷ giá hối đoái ở hai nền kinh tế lớn nhất thế giới trong việc hoạch định các chính sách kinh tế trong nước.

Thứ ba, chủ ý của PBoC giữ lãi suất thực dài hạn thấp hơn một chút so với tốc độ tăng trưởng GDP tiềm năng, mặc dù hợp lý cả về mặt lý thuyết lẫn giá trị thực nghiệm, đã gây ra một số hiểu lầm khi đã dùng “quy tắc vàng” làm cơ sở lý luận. Mới đây, tạp chí Anh quốc The Economist khi nhận xét về bài trình bày của ông Yi cho rằng không thể dùng quy tắc vàng làm kim chỉ nam cho việc hoạch định chính sách. Quy tắc vàng này, vốn do nhà kinh tế học người Mỹ Edmund Phelps (Giải Nobel kinh tế năm 2006) đề xuất cho thấy rằng một nền kinh tế sẽ đạt tốc độ tăng trưởng tối ưu khi mỗi thế hệ tiết kiệm và đầu tư ở mức mà họ mong muốn thế hệ trước sẽ đầu tư. Khi đó, mức sản phẩm cận biên của vốn (marginal productivity of capital) sẽ bằng với tốc độ tăng trưởng của nền kinh tế đó. The Economist lập luận rằng vì các ngân hàng trung ương không thể kiểm soát năng suất cận biên của vốn, nên không thể thiết lập chính sách tiền tệ theo quy tắc này. Tuy nhiên, trên thực tế, có khả năng PBoC định lãi suất thực tế thấp hơn GDP tiềm năng để đảm bảo động lực trả nợ bền vững và có khả năng thanh toán (debt solvency and sustainability) của nợ trong nước chứ không có liên quan gì đến quy tắc vàng của Phelps.

Thứ tư, đúng là như ông Yi đã nói, trong thời gian qua, so với lãi suất của Mỹ, lãi suất của Trung Quốc ổn định hơn, do đó tạo ra ít vấn đề hơn cho ngành tài chính ở Trung Quốc (xem bài viết của tác giả - Bài học từ sự khủng hoảng của SBV trên KTSG, 23-3-2023 để biết về vấn đề này ở Mỹ(3)). Tuy nhiên, Trung Quốc đang ở trong tình trạng có nợ trong nước cao, đặc biệt là từ các chính quyền địa phương và từ lĩnh vực bất động sản, và dễ bị ảnh hưởng. Vì vậy, cũng hoàn toàn dễ hiểu tại sao các cơ quan quản lý tiền tệ của Trung Quốc lại muốn giữ lãi suất ổn định.

Cuối cùng, từ bài thuyết trình này và của các quan chức Chính phủ Trung Quốc khác, người ta không khỏi có ấn tượng sâu với sự hội tụ kiến thức về lý thuyết kinh tế từ các nhà hoạch định chính sách của cả Trung Quốc và Mỹ, cho thấy nhu cầu cần học hỏi và bắt kịp kiến thức này rất lớn cho các nước đang phát triển nói chung và các nền kinh tế ASEAN nói riêng để có thể điều hướng và chèo chống cho các nền kinh tế trong nước vượt qua cơn bão tố của một nền kinh tế toàn cầu suy thoái trong năm 2023 và cho những năm sau đó nữa.

(1) https://www.youtube.com/watch?v=VrkZP2niZ18

(2) https://thesaigontimes.vn/vuot-qua-dai-duong-ba%CC%83o-to-nhung-thach-thuc-doi-voi-nen-kinh-te-viet-nam-2022-2025/

(3) https://thesaigontimes.vn/bai-hoc-tu-su-khung-hoang-cua-svb/