(KTSG) – Thị trường chứng khoán giảm mạnh từ đầu năm khiến cho không chỉ nhà đầu tư cá nhân mà cả những nhà đầu tư tổ chức cũng lao đao. Kết quả sinh lời của phần lớn các quỹ giảm mạnh, thậm chí một số quỹ còn có mức giảm nhiều hơn chỉ số VN-Index. Tuy nhiên, rất hiếm quỹ đầu tư nào, đặc biệt là các quỹ ngoại, thua lỗ trên thị trường Việt Nam trong 10 năm qua. Nhưng với các nhà đầu tư cá nhân câu chuyện lại rất khác.

Một thống kê không chính thức cho rằng có đến 95% các nhà đầu tư thua lỗ trên thị trường chứng khoán Việt Nam dù thị trường vẫn duy trì xu hướng tăng trưởng chung trong dài hạn. Mặc dù thị trường chứng khoán Việt Nam giảm rất nhiều từ đầu năm đến nay, nhưng nếu xét trong vòng 21 năm qua thì mức sinh lời trung bình cho các nhà đầu tư trên thị trường chứng khoán Việt Nam là gần 11%/năm. Trong ngắn hạn, thị trường chứng khoán là một chiếc máy rút thăm trúng thưởng, nhưng trong dài hạn thị trường là một bàn cân, ở đó các yếu tố cơ bản sẽ đóng vai trò chủ đạo.

Mức sinh lời ổn định và khả năng quản trị rủi ro tốt hơn

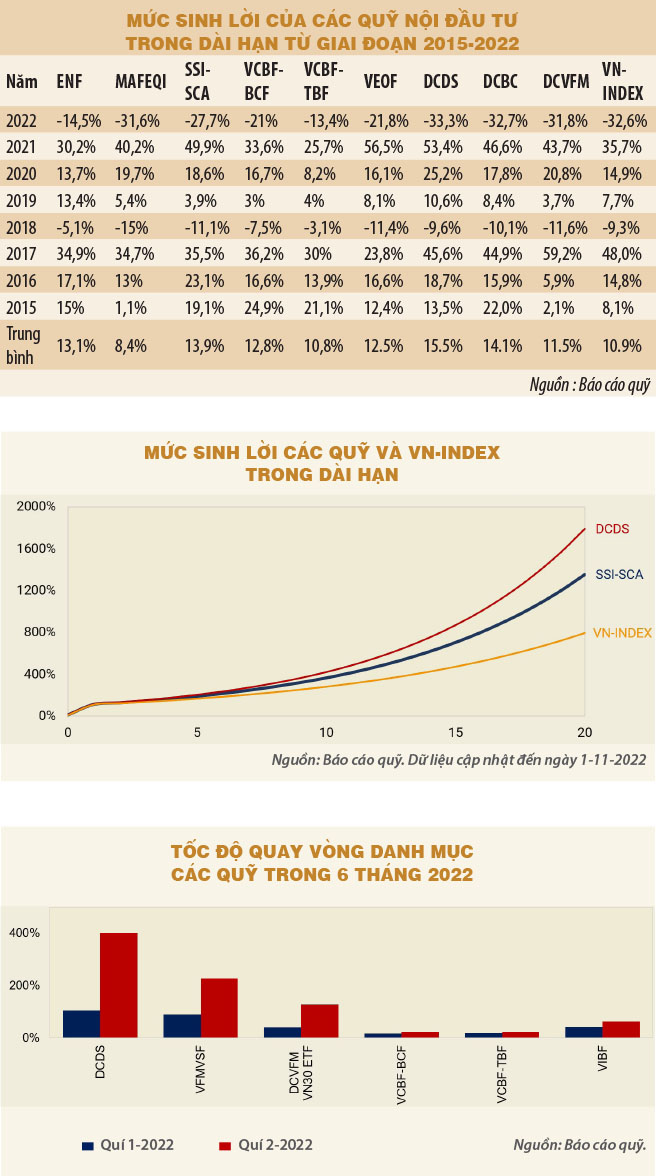

Nếu quan sát về danh mục của các quỹ đầu tư trong nhiều năm trở lại đây, chúng ta có thể thấy mức sinh lời của các quỹ nhìn chung không quá lớn so với mức tăng của thị trường chung. Nhưng ngược lại, trong các giai đoạn rủi ro lớn, mức sụt giảm của các quỹ đầu tư lại thấp hơn hoặc không giảm nhiều hơn so với mức giảm của thị trường chung. Như vậy, mức sinh lời của các quỹ nhìn chung vẫn bền vững. Đây chính là điều cần thiết tạo nên sự thành công tương đối trên thị trường chứng khoán. So với mức sinh lời trung bình của VN-Index vào khoảng 10,9%/năm, phần lớn các quỹ đều có các mức sinh lời dao động xung quanh các giá trị trên. Trong khoảng 10 quỹ đầu tư có quy mô lớn được chúng tôi phân tích thì 8/10 quỹ có mức sinh lời cao hơn mức sinh lời trung bình của chỉ số VN-Index, nhưng mức cao nhất cũng chỉ đạt 15,5% (quỹ DCDS).

Sự khác biệt trong mức sinh lời của các quỹ đầu tư so với mức trung bình của thị trường dù không lớn, nhưng lại tạo ra sự khác biệt rất đáng kể trong dài hạn. Biểu đồ bên dưới thể hiện mức sinh lời lũy kế của quỹ DCDS và SSI-SCA trong 20 năm. Giả định các quỹ trên tiếp tục duy trì mức sinh lời trong 20 năm thì trong khi VN-Index trong 20 năm sẽ chỉ tăng trưởng 793%, thì mức sinh lời của SSI-SCA là 1.354% và mức sinh lời của DCDS lên đến 1.790%. Đó là lý do tại sao chúng ta vẫn thường nghe các quỹ chỉ cần đặt mục tiêu cao hơn mức trung bình của VN-Index 3-4% đã được xem là thành công về mặt quản lý danh mục đầu tư.

Sự khác biệt giữa khách vãng lai và nhà buôn

Mức sinh lời tốt hơn của các quỹ đầu tư trong dài hạn thể hiện sự khác biệt giữa kỹ năng phân tích đầu tư và may mắn. Nghề nào cũng cần phải có kỹ năng và nghề phân tích đầu tư chứng khoán cũng không ngoại lệ. Nó yêu cầu trình độ chuyên môn tích lũy cũng như những kinh nghiệm đủ sâu để quản trị hoạt động đầu tư một cách bài bản. Đó là những lợi thế mà chúng ta có thể dễ dàng thấy được của một tổ chức đầu tư chuyên nghiệp so với các nhà đầu tư không chuyên. Tuy nhiên, có những lý do khiến cho các nhà đầu tư cá nhân sẽ luôn gặp bất lợi khi phải giao dịch với các nhà đầu tư tổ chức mà chúng ta ít khi nhắc đến.

Một điều nữa mà các nhà đầu tư cá nhân sẽ rất khó thực hiện so với các quỹ đầu tư đó là việc luôn duy trì nắm giữ cổ phiếu trong dài hạn. Các quỹ đầu tư cổ phiếu sẽ dựa trên triết lý đầu tư và chiến lược đầu tư của mình để luôn nắm giữ một nhóm cổ phiếu mục tiêu mà họ cho rằng có thể đạt mức tăng trưởng tốt trong dài hạn nhờ vào triển vọng kinh doanh tốt.

Để dễ hình dung, hãy xem các quỹ đầu tư như một cửa hàng kinh doanh vàng. Các cửa hàng này sẽ luôn luôn có một mức tồn trữ vàng trong kho như một phần của hoạt động kinh doanh thường kỳ, vì đây là các nguyên liệu để có thể tạo ra các sản phẩm trang sức cho các quầy giao dịch.

Nếu giá vàng đi xuống, không có vấn đề gì đối với các cửa hàng này, họ có thể tiếp tục giữ vàng trong kho cho quá trình kinh doanh. Khi giá vàng phục hồi trở lại sau một đợt giảm, thì họ sẽ bán ra chốt lời. Tuy nhiên, đối với các nhà đầu tư cá nhân giao dịch vàng trong ngắn hạn thì họ không thể nào làm được, vì chi phí cơ hội của việc nắm giữ là rất lớn. Các cửa hàng vàng có đủ khả năng để gồng lỗ chờ cho giá vàng phục hồi, bởi bản chất mô hình kinh doanh của họ phải nắm giữ vàng trong dài hạn.

Tương tự trên thị trường cổ phiếu, các quỹ đầu tư cũng phải luôn luôn giữ cổ phiếu trong mọi trường hợp. Nếu thông qua phân tích, các quỹ đầu tư nhận thấy thị trường còn khả năng sẽ giảm xuống, họ có thể bán bớt một phần để giảm tỷ trọng. Sau đó, các quỹ tiến hành mua lại cổ phiếu với mức giá thấp hơn để bình quân giá vốn ban đầu.

Việc này có thể sẽ đi ngược với tôn chỉ của các quỹ là nắm giữ cổ phiếu trong dài hạn. Nhưng sẽ không là vấn đề gì nếu như các quỹ bán và mua vào cùng một cổ phiếu đó. Chẳng hạn như việc một quỹ xác định sẽ nắm giữ cổ phiếu FPT trong danh mục của mình với mức định giá mục tiêu, nhưng khi thị trường trải qua giai đoạn biến động mạnh (như năm 2022), thì các quỹ có thể chủ động tăng cường tần suất giao dịch cổ phiếu này để cơ cấu danh mục, giảm lỗ và hạn chế mức độ ảnh hưởng của cổ phiếu đó trong danh mục chung của quỹ. Thị trường chứng khoán tăng trưởng trong dài hạn càng giúp củng cố cho chiến lược này của các quỹ trong việc cải thiện mức sinh lời so với chỉ số VN-index.

Trong năm nay, tần suất giao dịch của các quỹ gần như tăng gấp 3-4 lần so với đầu năm, nổi bật nhất là ở các quỹ thuộc nhóm Dragon Capital như DCDS cũng có mức giao dịch lên đến hơn 400% trong quí 2-2022 so với mức chỉ 105% trong quí 1-2022. Điều này cho thấy, các quỹ đã tăng cường lướt sóng cổ phiếu trong ngắn hạn dưới áp lực của thị trường chung.

Đây chính là chiến lược phù hợp để các quỹ cải thiện hiệu quả đầu tư, đặc biệt là trong những giai đoạn mà thị trường biến động mạnh như vừa qua. Chiến lược này nhìn chung sẽ khá phù hợp với thị trường chứng khoán Việt Nam vì các đợt tăng giảm trong ngắn hạn đều hình thành nên một xu hướng rõ ràng.

Như vậy nếu xét trong ngắn hạn, mức sinh lời của các nhà đầu tư cá nhân có thể sẽ cao hơn so với hiệu quả sinh lời của các nhà đầu tư tổ chức. Tuy nhiên, nếu mức sinh lời cao hơn không có được sự ổn định và bền vững thì các giai đoạn mà thị trường tương đối xấu có thể sẽ xóa sạch thành quả mà các nhà đầu tư cá nhân tích lũy được trong những năm về trước. Điều này cũng nhắc nhở các nhà đầu tư cá nhân nhìn nhận lại bản chất của việc đầu tư là tìm kiếm sự ổn định trong dài hạn hay đánh cược trong ngắn hạn với các đợt tăng giảm bất thường và khó dự báo của thị trường.

(*) CFA – (**) HUB