(KTSG Online) – Sau nhiều năm “tâm tư” về cổ tức, các cổ đông của ngành ngân hàng đang hy vọng sẽ được nhận cổ tức bằng tiền mặt trở lại trong năm 2023 này. Sự quan tâm này có lẽ sẽ còn đặc biệt hơn trong bối cảnh thị trường chứng khoán đi xuống, thị giá cổ phiếu ngân hàng cũng không ngoại lệ.

- Cuộc đua tăng vốn điều lệ ngân hàng vào guồng quay mới

- Ngân hàng không chia cổ tức bằng tiền mặt để giảm lãi suất

- Cái lý của ngân hàng khi không chia cổ tức

Bất ngờ chia cổ tức tiền mặt

Trong bối cảnh thị trường chứng khoán đi xuống và nhiều cổ phiếu ngân hàng vẫn đang tiếp tục xu hướng giảm, một số ngân hàng bất ngờ khởi động lại hình thức chia cổ tức bằng tiền mặt vào đầu năm 2023.

Chẳng hạn, Hội đồng quản trị (HĐQT) của ngân hàng VIB đã thông qua phương án tạm ứng cổ tức bằng tiền mặt năm 2022 cho cổ đông hiện hữu. Số tiền ước tính hơn 2.100 tỉ đồng và được lấy từ nguồn lợi nhuận chưa phân phối tại thời điểm cuối tháng 9-2022, dự tính chi trả vào ngày 3-3 tới. Trong năm qua, VIB chia cổ tức bằng cổ phiếu với tỷ lệ 35% để tăng vốn.

Một trường hợp tương tự là TPBank cũng dự định chi trả cổ tức bằng tiền mặt với tỷ lệ 25% vào ngày 3-3. Trước đó, đại hội cổ đông thường niên năm 2022 của ngân hàng chưa tính đến kế hoạch phân phối lợi nhuận, mà tính là giữ lại để mở rộng hoạt động kinh doanh. Bên cạnh đó, TPBank muốn tăng vốn thêm hơn 5.300 tỉ đồng từ phương án phát hành thêm cổ phiếu phổ thông nhưng chưa thực hiện được trong năm qua.

Sắp tới mùa đại hội cổ đông của các doanh nghiệp niêm yết, câu chuyện chia cổ tức lại trở nên sôi động hơn, các nhà băng cũng không ngoại lệ. Theo Công ty chứng khoán KBSV cập nhật tại buổi gặp gỡ các nhà phân tích, lãnh đạo ngân hàng ACB cho biết đang có kế hoạch trả cổ tức với tỷ lệ tương tự năm 2021 là 25%, tuy nhiên, tỷ lệ bằng tiền hay bằng cổ phiếu thì chưa rõ và chờ ý kiến của cơ quan quản lý.

Tại cuộc họp với nhà đầu tư mới đây, ngân hàng VPBank cho biết việc trả cổ tức bằng tiền mặt là vấn đề mà các lãnh đạo cấp cao băn khoăn. Trong năm ngoái, VPBank chi trả cổ tức bằng cổ phiếu tỷ lệ 50% để tăng vốn điều lệ.

Một số cổ đông ngân hàng khác nhiều năm qua không nhận được cổ tức cũng đang có sự kỳ vọng mới. Như trường hợp Eximbank trong năm ngoái cũng được Ngân hàng Nhà nước chấp thuận tăng vốn điều lệ từ 12.355 tỉ đồng lên hơn 14.814 tỉ đồng với phương án trả cổ tức bằng cổ phiếu.

Cần nhớ rằng vốn điều lệ của Eximbank đã không thay đổi từ năm 2011 đến nay, cũng như 9 năm rồi chưa được chia cổ tức. Trên thực tế, trong tài liệu họp đại hội đồng cổ đông thường niên 2021, HĐQT của Eximbank đề xuất trả cổ tức trong năm 2021 bằng cổ phiếu, vì ngân hàng đã thanh toán hết trái phiếu VAMC.

Cổ tức cũng là câu chuyện được nhắc đến nhiều ở mỗi kỳ đại hội cổ đông của ngân hàng Sacombank. Lãnh đạo nhà băng nhiều lần cho biết ngân hàng vẫn liên tục trình phương án sử dụng lợi nhuận giữ lại để chia cổ tức cho cổ đông, nhưng việc chia cổ tức ở một ngân hàng đang tái cấu trúc cần cần được sự phê duyệt của NHNN.

Theo thông tin mới nhất, lãnh đạo nhà băng này đang đặt kỳ vọng Sacombank sẽ hoàn tất tái cơ cấu trong năm 2023 thay vì đến năm 2025 như đề án, từ đó sẽ là cơ sở quan trọng để chia cổ tức trở lại cho cổ đông.

Diễn biến hiện nay đang cho thấy các ngân hàng ít bị hạn chế hơn trong việc chia cổ tức, trái ngược với giai đoạn 2020-2022. Vào đầu năm ngoái, Chỉ thị 01 của NHNN (về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng) yêu cầu các nhà băng không chia cổ tức bằng tiền mặt để tập trung nguồn lực giảm lãi suất cho vay. Còn chỉ thị trong năm nay là khuyến khích trả cổ tức bằng cổ phiếu để tăng vốn điều lệ, nâng cao năng lực tài chính và khả năng cấp tín dụng cho nền kinh tế, ổn định mặt bằng lãi suất thị trường.

Đừng để "cổ tức" trở thành “tức cổ”

Trong giai đoạn năm 2010 đến trước 2020, ngành ngân hàng phải đối phó với nợ xấu xử lý nợ xấu dưới áp lực tái cấu trúc ngành, nên chia cổ tức ở mức “tượng trưng”, thậm chí là không chia cổ tức để dành tăng vốn. Bối cảnh này khiến cho nhiều cổ đông ngân hàng thường tỏ ý phàn nàn ở mùa đại hội cổ đông, thậm chí đùa vui là nhận cổ tức ngân hàng nhưng lại “tức” ở cổ.

Nhưng đến giai đoạn 2020-2021, cổ phiếu nhiều ngân hàng tăng vọt khiến cổ đông không còn quan tâm quá nhiều đến con số chia cổ tức. Thậm chí, có cổ đông nhỏ phát biểu ủng hộ việc chia cổ tức bằng cổ phiếu tại một đại hội cổ đông ngân hàng vì giá cổ phiếu tăng cao, còn lãnh đạo lãnh đạo ngân hàng nói rằng nếu cổ đông cần tiền mặt thì có thể bán cổ phiếu tăng thêm do được chia cổ tức.

Tuy nhiên, bối cảnh diễn biến giá cổ phiếu ngân hàng ngày nay đã khác, sẽ khiến nhiều cổ đông phải tính toán lại giá trị tài sản của mình, đặc biệt là khi thị giá cổ phiếu ngân hàng nhiều khả năng sẽ giảm sau khi chia.

Trong năm nay, kết quả kinh doanh của ngành ngân hàng trong năm 2022 vẫn cho thấy lợi nhuận nhiều nhà băng tiếp tục lập kỷ lục mới của chính mình. Đây là cơ sở quan trọng cho kỳ vọng trả cổ tức cao hơn ở nhóm ngân hàng, đặc biệt là triển khai chia cổ tức bằng tiền mặt sau nhiều năm bị hạn chế.

Nhưng trong bối cảnh thị trường đi xuống, thách thức lớn đối với các cổ đông nhà băng khi nhận cổ tức nhà băng là rủi ro giảm giá cổ phiếu trong ngắn hạn. Có nhiều ví dụ điển hình khi cổ đông nhận cổ tức với tỷ lệ lớn nhưng sau đó giá cổ phiếu lại giảm mạnh.

Chẳng hạn như trường hợp của VIB chia cổ tức tỷ lệ 40% bằng cổ phiếu vào tháng 6-2021 thì sau đó giảm gần 35% nếu so với thị giá (giá đã điều chỉnh sau chia) ở mức thấp nhất của năm vào đầu tháng 10. Tương tự trong năm ngoái, thị giá VIB cũng giảm 33% về vùng mức đáy trong năm khi chia cổ tức tỷ lệ 40% vào hồi tháng 5-2022.

Có nhiều lý do giải thích cho việc cổ phiếu giảm, trong đó chính yếu vẫn là câu chuyện chung của thị trường, nhưng thông thường nhà đầu tư ngần ngại về việc nguồn cung cổ phiếu tăng quá nhiều có thể dẫn đến áp lực giảm giá. Còn nếu nhìn ở góc độ khác thì cơ quan quản lý và các lãnh đạo ngân hàng vẫn yêu thích chuyện chia cổ tức bằng cổ phiếu để tranh thủ tăng vốn.

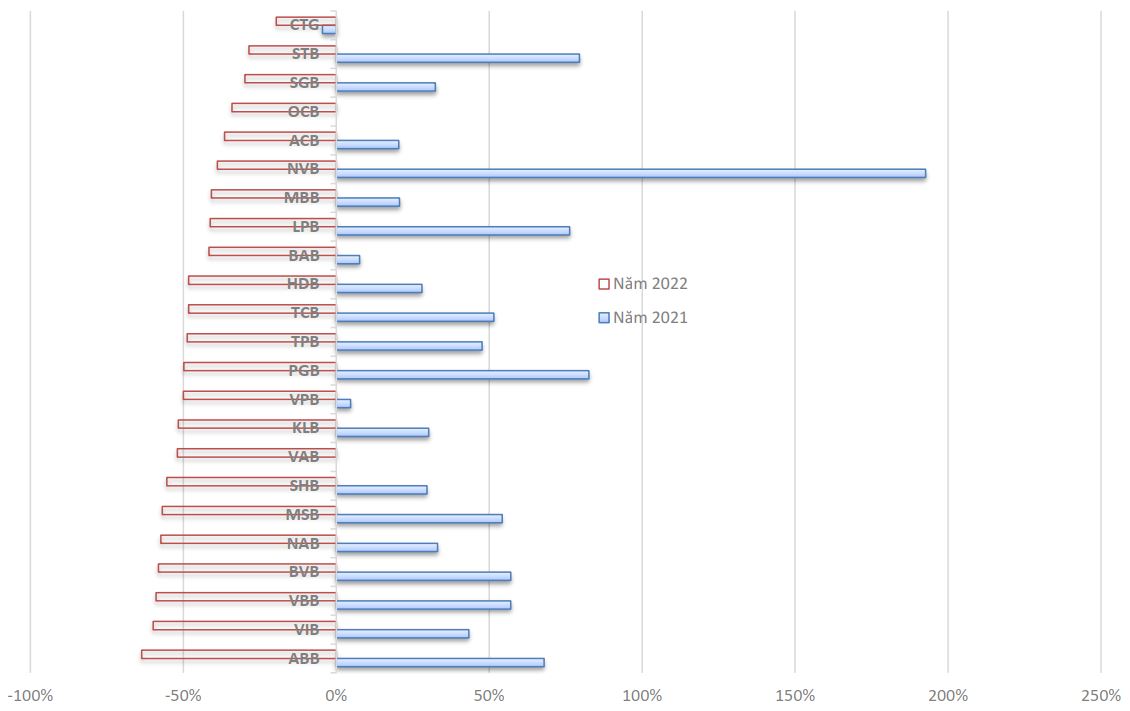

Trên thực tế trong 3 năm qua, các ngân hàng cũng tranh thủ thị trường chứng khoán đi lên để phát hành thêm cổ phiếu, chia cổ tức bằng cổ phiếu để cố gắng phình to về quy mô vốn. Theo đó, tỷ lệ cổ phiếu mới gia nhập thị trường ngày càng nhiều hơn.

Theo Công ty chứng khoán VNDirect, tăng vốn là nhu cầu cấp thiết của ngành ngân hàng trong bối cảnh hướng đến các chuẩn an toàn cao hơn, ngân hàng nhỏ thì hướng đến Basel II, trong khi một vài ngân hàng đầu ngành thậm chí hướng tới Basel III. “Các ngân hàng sẽ tiếp tục chia cổ tức bằng cổ phiếu thay vì cổ tức bằng tiền trong giai đoạn 2023-2024, do nhu cầu tăng vốn là hết sức cấp thiết, đặc biệt là các ngân hàng quốc doanh”, báo cáo VNDirect nhận định.

Nhưng sau thời gian tăng trưởng nóng về thị giá cả về hưởng lợi từ mặt bằng lãi suất thấp, ngành ngân hàng hiện cũng đang đối diện với nhiều thách thức và hệ lụy. Đây cũng là áp lực đối với cổ đông ngân hàng trong ngắn hạn về giá cổ phiếu, dù các chuyên gia chứng khoán đánh giá mức định giá cổ phiếu ngân hàng đang ở mức hấp dẫn, là cơ hội cho các nhà đầu tư trong tầm nhìn dài hạn.

Theo Công ty chứng khoán Yuanta Việt Nam, lợi nhuận sau thuế của cổ đông công ty mẹ nhóm ngành ngân hàng ước tăng 35% trong năm 2022, chủ yếu nhờ thu nhập lãi ròng tăng. Tuy nhiên, con số này sẽ khoảng 16% trong năm nay do tín dụng chậm lại và trích lập dự phòng tăng.

Nhưng điểm đáng chú ý là sự phân hóa về khả năng tạo thu nhập, cũng như diễn biến giá cổ phiếu cũng được dự báo sẽ phân hóa ngày càng lớn giữa các nhà băng với nhau. Nếu nhìn vào quy mô vốn điều lệ hiện nay, khoảng cách giữa các nhà băng lớn và nhỏ đang ngày càng xa hơn đáng kể (có nhà băng vốn điều lệ đạt gần 70.000 tỉ đồng trong khi nhiều nhà băng vẫn dưới mức 5.000 tỉ đồng). Do đó, nếu đơn thuần chọn lựa “ăn” theo cổ tức nhà băng, các nhà đầu tư cần phải chọn lựa kỹ càng hơn nhiều lần trong tầm nhìn dài hạn thay vì lướt sóng cổ phiếu vì cổ tức.