(KTSG Online) – Chi phí vốn của các ngân hàng đang giảm dần, sử dụng “vốn để dành” để xử lý nợ xấu giúp duy trì lợi nhuận không giảm quá sâu. Đây là yếu tố được các chuyên gia cho rằng phù hợp trong mùa báo cáo lợi nhuận tăng trưởng thấp hơn kỳ vọng.

Lợi nhuận không như kỳ vọng…

Sau mùa công bố báo cáo kết quả kinh doanh quí 3 của các ngân hàng, các chuyên gia phân tích đánh giá rằng tốc độ tăng trưởng lợi nhuận thậm chí còn thấp hơn so với sự kỳ vọng trước đó.

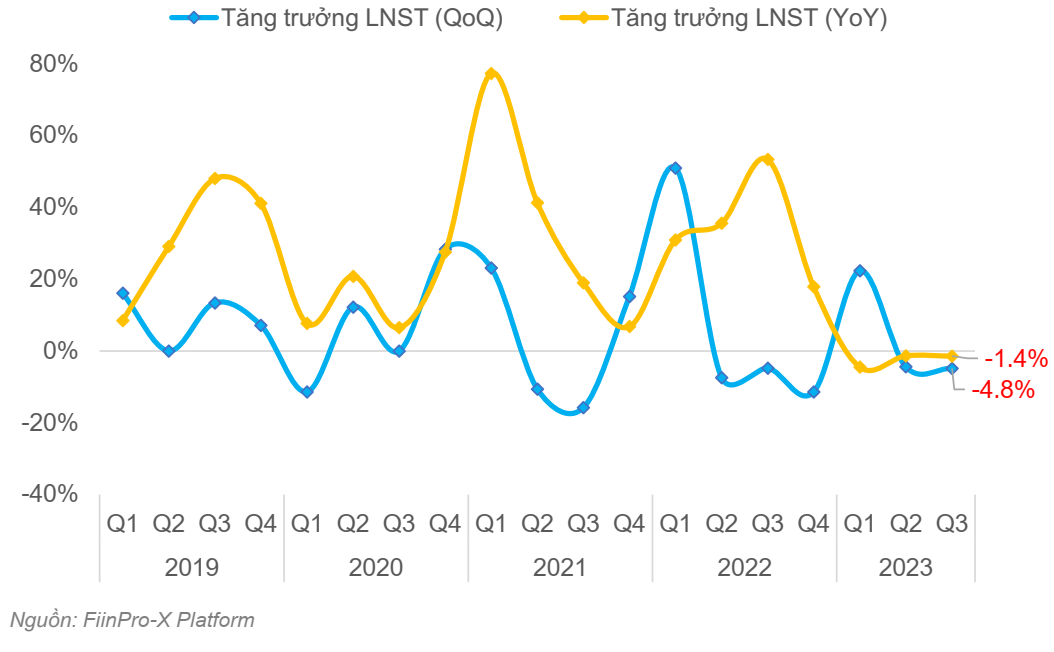

Thống kê của Fiinpro cho thấy 27 ngân hàng niêm yết ghi nhận lợi nhuận sau thuế quí 3 giảm nhẹ 1,4% so với cùng kỳ và giảm 4,8% so với quí trước. Trong đó, các ngân hàng có vốn nhà nước báo cáo lợi nhuận quí 3 kém xa so với quí 2 (giảm 12,9%) nhưng vẫn cao hơn so với cùng kỳ (7,8%), trong khi đó khối ngân hàng tư nhân suy giảm lần lượt 5,45% và 0,18%.

Lợi nhuận nhà băng giảm là điều ai cũng có thể hiểu được khi nhìn vào sự suy yếu về nhu cầu cho vay. Tính đến cuối quí 3-2023, tăng trưởng tín dụng toàn hệ thống đạt mức 7% so với đầu năm, thấp hơn nhiều so với con số 11% trong cùng kỳ năm ngoái, dù đã tăng đáng kể trong tháng 9 (cuối tháng 8 chỉ tăng 4,48%).

Theo Công ty chứng khoán VNDirect, tăng trưởng tín dụng yếu là vì nền kinh tế chưa thực sự hồi phục, nhưng khẩu vị rủi ro khi cho vay của các ngân hàng cũng khác biệt nhau rất lớn.

Điển hình như ở trường hợp của Vietcombank hay BIDV, tốc độ tăng trưởng tín dụng thấp chỉ lần lượt 1% và 1,4% so với quí trước, thấp hơn đáng kể so với mức trung bình 2,4% của 25 ngân hàng niêm yết. Trong khi đó, tốc độ tăng trưởng tín dụng của nhiều nhà băng tư nhân lại duy trì ở mức cao.

Một điểm đáng chú ý khác là tỷ lệ biên lãi ròng (NIM) của hệ thống cũng đang bị thu hẹp. Tổng NIM của 25 ngân hàng niêm yết giảm 47 điểm cơ bản, xuống mức 3,32% trong quí 3, theo số liệu của VNDirect. Lý do giảm được giải thích là vì tốc độ tăng lãi suất cho vay trước đó thấp hơn tốc độ tăng của chi phí huy động, cũng có một số trường hợp đặc biệt ở các ngân hàng có tỷ lệ kinh doanh trái phiếu doanh nghiệp cao thì NIM giảm mạnh hơn.

Theo nhóm phân tích của Công ty chứng khoán Maybank IB (MSVN), nhu cầu tín dụng yếu và NIM giảm đã khiến thu nhập lãi đi ngang trong quí 3 (so với cùng kỳ). Trong khi đó, thu nhập từ phí liên quan đến ngoại hối tăng 40-50% so với cùng kỳ, bù đắp cho phí bán chéo bảo hiểm giảm.

…nhưng không quá tiêu cực

Hệ thống “thừa tiền” vì nhu cầu vay vốn suy giảm là câu chuyện được nhắc đến nhiều về các ngân hàng trong quí vừa qua. Điều này ảnh hưởng không nhỏ đến lợi nhuận chung, nhưng cũng có những điểm nhấn tích cực theo số liệu báo cáo mới nhất.

Đầu tiên là câu chuyện chi phí vốn của nhà băng đang giảm dần. Cũng cần phân biệt chi phí vốn và lãi suất tiết kiệm đang giảm mạnh, thậm chí đa phần nhiều khoản tiết kiệm lãi suất về dưới mốc 6% cho kỳ hạn 6 tháng.

Theo các chuyên gia phân tích cũng như lãnh đạo ngân hàng, lãi suất tiết kiệm giảm nhưng chi phí vốn bình quân của nhà băng vẫn cần một thời gian đủ để hấp thụ dòng vốn giá rẻ hơn từ thị trường dân cư.

Một tín hiệu tích cực khác là NIM thu hẹp nhưng nguồn huy động chi phí thấp đang dần cho thấy hiệu quả, theo VNDirect. Thống kê cho thấy chi phí vốn của ngành giảm 33 điểm so với quí trước trong quí 3-2023, ghi nhận quí giảm đầu tiên (so với quí trước đó) kể từ đầu năm 2022. Điều này chủ yếu nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ CASA tăng cao hơn (từ 18,1% cuối quí 2-2022 lên mức 18,9% vào cuối quí 3-2023.

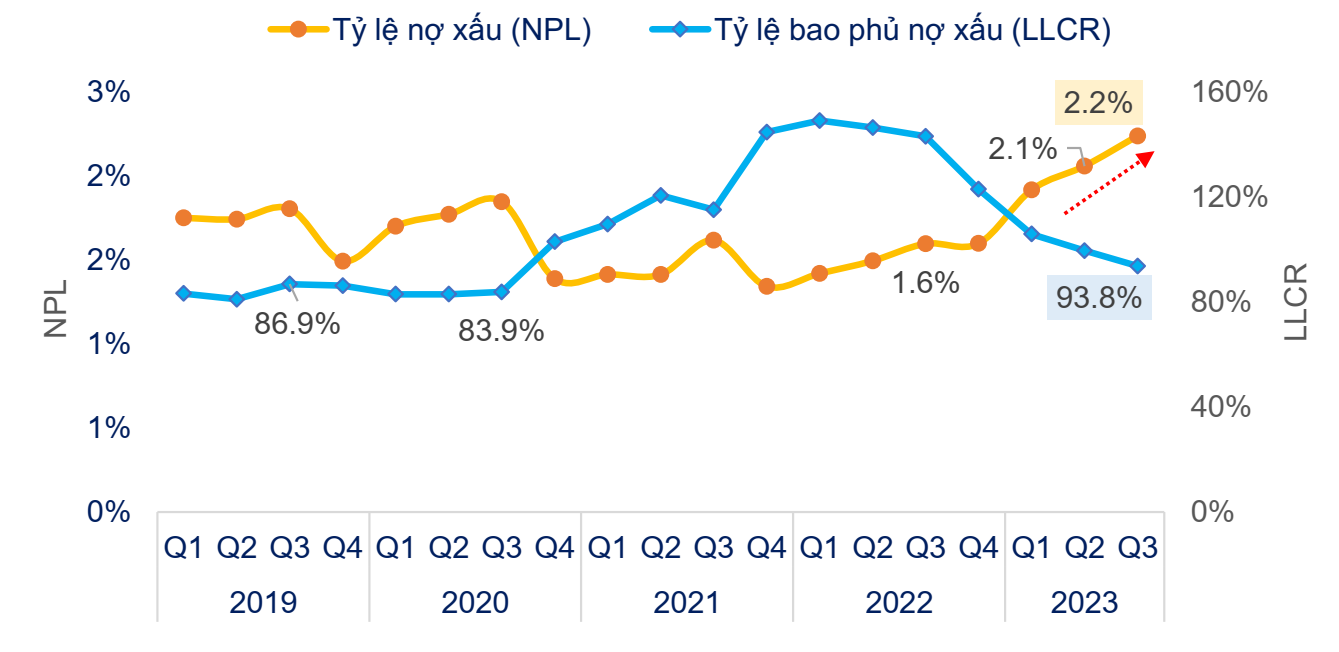

Một điểm đáng chú ý nữa là vấn đề về chất lượng tài sản. Theo MSVN, chi phí tín dụng tăng 5% so với cùng kỳ, do các ngân hàng phân loại lại nhiều khoản nợ cần chú ý hơn thành nợ xấu.

Tuy nhiên, các nhà băng cũng xóa nhiều khoản dự phòng rủi ro cho vay hơn. Tỷ lệ dự phòng bao phủ nợ xấu (LLCR) cuối quí 3-2023 giảm xuống mức 90% từ mức 150% năm ngoái. Việc xử lý này giúp lợi nhuận sau thuế quí 3 của các nhà băng hâu hết không thay đổi so với quí trước.

Thống kê cũng cho thấy ROE nhìn chung tuy giảm nhưng ở các ngân hàng hoạt động tốt vẫn duy trì ở mức cao. Mặt khác, chi phí dự phòng tăng vọt nhưng tỷ lệ dự phòng phần lớn ở mức trung bình.

Như vậy, nhờ sử dụng tốt bộ đệm dự phòng xử lý nợ xấu được thiết lập từ hồi cuối năm ngoái, các nhà băng vẫn duy trì tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE) ở mức cao. “Mức tăng trưởng này hợp lý trong bối cảnh tín dụng tăng chậm, NIM giảm và áp lực chất lượng tài sản. Bộ đệm xây dựng từ trước giúp ngân hàng vẫn duy trì khả năng sinh lời”, ông Quản Trọng Thành, Giám đốc khối phân tích của MSVN đánh giá.

Kỳ vọng lấy lại đà trong quí 4

Nhóm phân tích của VNDirect kỳ vọng tín dụng sẽ tăng trưởng nhanh trong quí 4, đặc biệt là các ngân hàng có tỷ trọng cho vay khách hàng doanh nghiệp lớn và hạn mức tăng trưởng tín dụng cao, sẽ duy trì vị thế dẫn đầu về tăng trưởng tín dụng trong ngành.

Trong khi đó, ông Nguyễn Xuân Thành, Đại học Fulbright Việt Nam, tại Diễn đàn Đầu tư Việt Nam 2024 với chủ đề “Theo dấu Dòng tiền” mới đây, cho rằng tăng trưởng tín dụng dự kiến đạt 11% trong năm nay (tính đến cuối tháng 10 tăng trưởng 7,39% so với cuối năm ngoái).

Còn trong năm 2024, mục tiêu tăng trưởng tín dụng vẫn sẽ là khoảng 14-15%. Theo đó, chính sách tiền tệ sẽ tiếp tục mục tiêu hỗ trợ tăng trưởng, tuy nhiên sẽ ứng phó với biến động ngắn hạn chứ chưa thể nhìn xa hơn.

Về câu chuyện lãi suất, ông Thành của Fulbright cũng dự báo lãi suất khó có thể giảm thêm nữa trong bối cảnh lo ngại về tỷ giá, lạm phát. Tuy nhiên nếu duy trì được mặt bằng lãi suất này trong năm 2024 thì sẽ là tín hiệu tích cực đối với nền kinh tế.

Tương tự, ông Trần Hoài Nam, Phó Tổng Giám đốc Ngân hàng HDBank, tại Diễn đàn đầu tư trên, cho rằng không còn nhiều dư địa để giảm lãi suất điều hành, nhưng lãi suất cho vay sẽ tiếp tục giảm trong quí 4 và quí 1 năm sau, nhưng khó có thể dự báo dài hơn vì còn tùy thuộc vào biến động kinh tế vĩ mô trong nước và thế giới.

Sự phân hóa của ngành cũng sẽ tiếp tục diễn ra mạnh mẽ. Tại hội nghị “Tín dụng đối với bất động sản và phát triển nhà ở xã hội” diễn ra sáng ngày 13-11, lãnh đạo Vietcombank cho biết lãi suất cho vay phụ thuộc vào năng lực tài chính mỗi ngân hàng, nguồn vốn cơ cấu và cả nợ xấu (trích lập dự phòng cao thì giá vốn cũng bị đẩy lên).

Dữ liệu cho thấy tốc độ giảm lợi nhuận đã chậm lại và gần như đi ngang trong quí 3. Do đó, ông Thành của MSVN kỳ vọng lợi nhuận quí 4 của nhà băng sẽ tăng trưởng mạnh trở lại, một phần vì so sánh với nền tăng trưởng thấp trong quí 4 năm ngoái. Theo đó, lợi nhuận quí 4 nhà băng dự kiến tăng 27%.

Chi phí vốn của nhà băng cũng được kỳ vọng tiếp tục giảm, nhờ tiền gửi với lãi suất thấp sẽ tăng lên trong bối cảnh lãi suất tiền gửi giảm đáng kể ở tất cả kỳ hạn trong quí vừa qua (40-100 điểm cơ bản). “Trong năm 2024, chúng tôi tin rằng NIM sẽ có khả năng phục hồi nhờ nhu cầu tín dụng quay trở lại cùng với sự tăng trưởng kinh tế”, báo cáo của VNDirect đánh giá.

Tuy nhiên, kịch bản phục hồi của các nhà băng sẽ còn phụ thuộc nhiều vào diễn biến kinh tế thế giới cũng như việc giải quyết các vấn đề nội tại của nền kinh tế Việt Nam, trong đó bao gồm câu chuyện nhu cầu vay yếu đi, giải quyết trái phiếu doanh nghiệp và thị trường bất động sản.

“Câu hỏi đặt ra là sắp tới kinh tế có phục hồi hay không và sức đề kháng còn chịu được bao nhiêu quí nữa? Với trạng thái hiện tại, các ngân hàng đủ sức bảo vệ lợi nhuận được khoảng thêm 1 quí nữa, tức quí 4 này. Còn nếu tình hình kinh tế tiếp tục khó khăn kéo dài trong năm sau thì sẽ ảnh hưởng thẳng đến lợi nhuận ngân hàng”, ông Thành của MSVN bình luận.